ในช่วงปี 2564-2566 รายได้ของธุรกิจบริการดิจิทัลและซอฟต์แวร์ในภาพรวมมีแนวโน้มเติบโตเพิ่มขึ้นในอัตราเฉลี่ย 10.5% ต่อปี ตามทิศทางของภาคธุรกิจที่เน้นการใช้กลยุทธ์ Digital transformation[1] เพื่อสนองความต้องการของผู้บริโภคแบบเฉพาะเจาะจง รวมทั้งวิถีการใช้ชีวิตในรูปแบบใหม่ (New normal) ที่คาดว่าจะต้องพึ่งพาการทำธุรกรรมต่างๆ ผ่านช่องทางออนไลน์มากขึ้น ด้านการแข่งขันมีแนวโน้มสูงขึ้นจากผู้เล่นรายใหม่ที่จะทยอยเข้ามาพัฒนาแพลตฟอร์มในรูปแบบต่างๆ โดยกลุ่มอุตสาหกรรมดิจิทัลหลักมีทิศทางดังนี้

1) บริการดิจิทัล รายได้เติบโตต่อเนื่องตามการพัฒนาแพลตฟอร์มรูปแบบใหม่ๆ รองรับธุรกรรมออนไลน์ที่จะขยายตัวมากขึ้น ภายใต้โครงข่าย 5G ที่จะครอบคลุมพื้นที่ในวงกว้าง โดยธุรกิจ E-transaction, E-retail และ E-content จะเติบโตโดดเด่นในทุกหมวดสินค้าและบริการในชีวิตประจำวัน ส่วนเทคโนโลยีที่เกี่ยวกับการเงิน (FinTech) จะยังคงขยายตัวต่อเนื่องตามความนิยมของ E-wallet ซึ่งเข้ามาแทนเงินสดมากขึ้น แต่จะมีแรงกดดันด้านการแข่งขันจากผู้ประกอบการที่มีจำนวนมาก

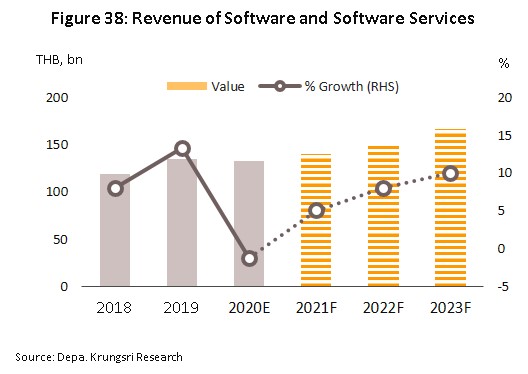

2) ซอฟต์แวร์และบริการซอฟต์แวร์ รายได้มีแนวโน้มเติบโตตามทิศทางการลงทุนเพื่อรองรับการปรับโครงสร้างองค์กรของภาคธุรกิจ โดยเฉพาะธุรกิจซอฟต์แวร์ตามวัตถุประสงค์ของผู้ใช้ (Customized software) และธุรกิจบริการด้านซอฟต์แวร์บนระบบ Cloud ผ่าน Internet (Software as a Service: SaaS) เพื่อรองรับโครงการใหม่ๆ ในการนำมาพัฒนาองค์กร

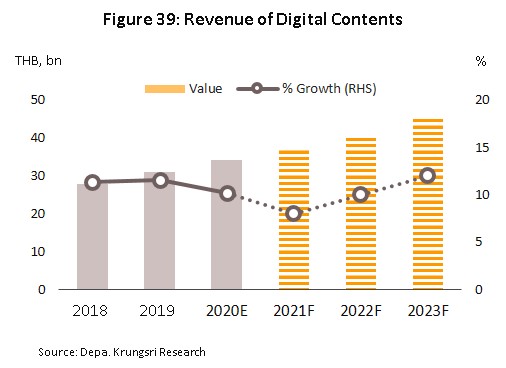

3) ดิจิทัลคอนเทนต์ รายได้ที่เติบโตจะมาจากธุรกิจเกมส์ออนไลน์เป็นหลัก ตามความนิยมที่ยังมีแนวโน้มเพิ่มขึ้นต่อเนื่อง โดยจะมีการพัฒนา Cloud gaming ผ่านมือถือมากขึ้น ขณะที่ธุรกิจแอนนิเมชั่นและคาร์แรคเตอร์ มีแนวโน้มขยายตัวไม่สูงนัก ตามภาวะเศรษฐกิจที่ทยอยฟื้นตัวในปี 2565-2566

ข้อมูลพื้นฐาน

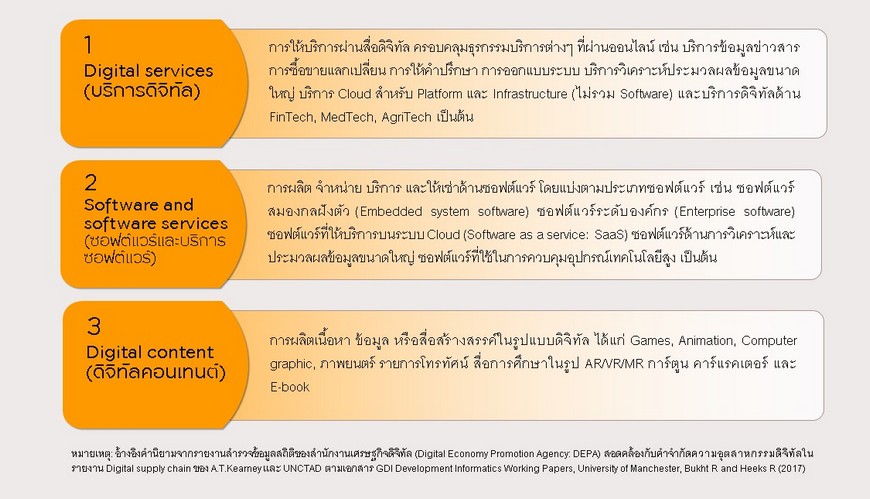

อุตสาหกรรมบริการดิจิทัลและซอฟต์แวร์ (Digital services and software industry) หมายถึงการผลิตและการให้บริการด้านเทคโนโลยีดิจิทัล โดยครอบคลุมการพัฒนาแพลตฟอร์มดิจิทัล การให้บริการข้อมูลเนื้อหาและธุรกรรมต่างๆ ผ่านแพลตฟอร์มดิจิทัล รวมถึงการผลิตซอฟต์แวร์ และการให้บริการด้านซอฟต์แวร์ ซึ่งถือเป็นองค์ประกอบหนึ่งที่สำคัญของการสร้างมูลค่า (Value creation) ผ่านนวัตกรรมและความคิดสร้างสรรค์สู่ความเป็นเศรษฐกิจดิจิทัล (Digital economy) โดยการเปลี่ยนแปลงระบบอุตสาหกรรมของโลก (Global industrial transformation) จากการเน้นเพิ่มประสิทธิภาพในกระบวนการผลิต (Industrialization) ไปสู่การใช้เทคโนโลยีดิจิทัลมาพัฒนาโมเดลธุรกิจเพื่อเพิ่มคุณค่าใหม่ๆ ให้กับลูกค้า (Digitalization)

และมีแนวโน้มที่ Digitalization จะถูกประยุกต์ไปใช้เพื่อสร้างมูลค่าเพิ่ม (Value addition) ในภาคธุรกิจบริการมากขึ้น (UNCTAD 2021, ภาพที่ 1)

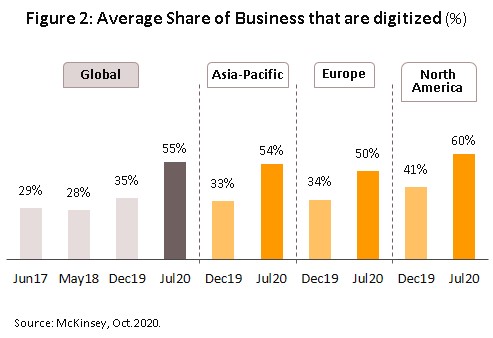

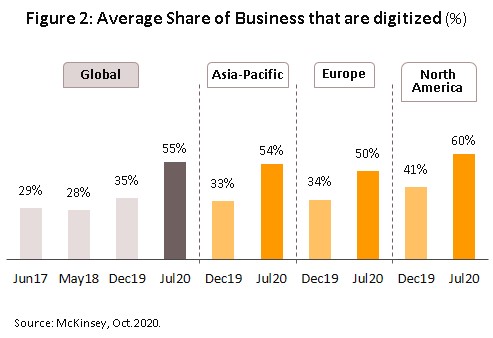

บริการด้านดิจิทัลมีแนวโน้มเร่งตัวชัดเจนมากขึ้นจากผลของไวรัส COVID1-19 ที่ระบาดทั่วโลก ผลการสำรวจการปรับตัวทางธุรกิจของผู้ประกอบการ 900 รายทั่วโลก ของ McKinsey พบว่า ผู้ประกอบการทั่วโลกมีการปรับธุรกิจให้อยู่ในรูปแบบดิจิทัล เพิ่มขึ้นจากสัดส่วน 35% ณ สิ้นปี 2562 เป็น 55% ในเดือน กค.2563 เพื่อรองรับพฤติกรรมการใช้ชีวิตและการทำงานตามวิถีใหม่ (New normal) ที่เน้นการเว้นระยะห่างทางสังคมโดยติดต่อผ่านออนไลน์และบริการดิจิทัลมากขึ้น (ภาพที่ 2) โดย McKinsey คาดว่าการลงทุนพัฒนาธุรกิจสู่รูปแบบดิจิทัลทั่วโลกจะอยู่ในทิศทางขยายตัวเพิ่มขึ้นต่อเนื่องตลอดช่วงปี 2564-2570

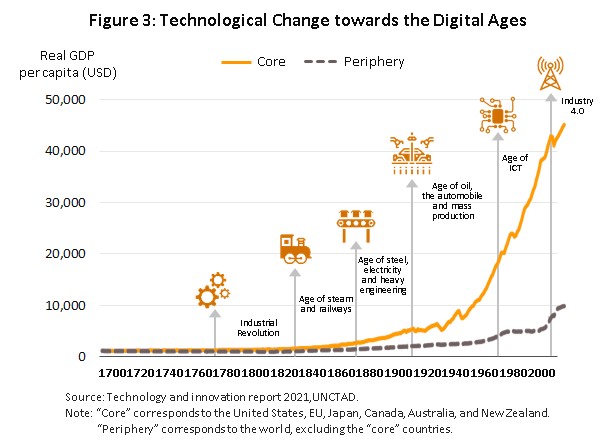

ภาพรวมของโลก อุตสาหกรรมดิจิทัลเติบโตอย่างรวดเร็วตั้งแต่ช่วงก้าวเข้าสู่ทศวรรษ 2000 ซึ่งเป็นยุคของการปฏิวัติเพิ่มผลิตภาพในภาคอุตสาหกรรมด้วยเทคโนโลยีดิจิทัล (Industry 4.0) ต่อยอดจากยุคแห่งการพัฒนาธุรกิจด้วยเทคโนโลยีสารสนเทศในช่วง 30 ปีก่อนหน้า แต่การพัฒนาอุตสาหกรรมดิจิทัลส่วนใหญ่ยังอยู่ในกลุ่มประเทศที่มีความก้าวหน้าทางเทคโนโลยี (Advanced economies) ได้แก่ สหรัฐ ยุโรป และญี่ปุ่น ส่งผลให้ผลผลิตมวลรวมที่แท้จริงต่อหัวของกลุ่มประเทศดังกล่าวเพิ่มขึ้นอย่างก้าวกระโดด (ภาพที่ 3)

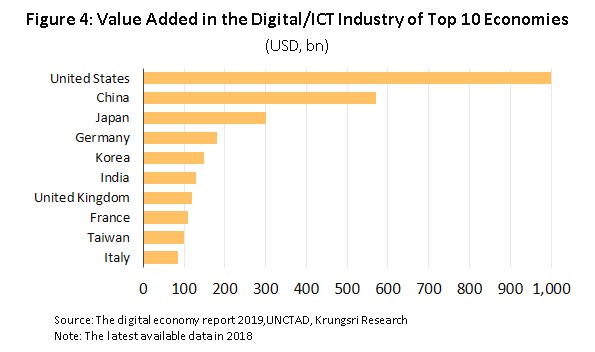

สหรัฐฯ และจีน ผู้นำตลาดบริการดิจิทัลของโลก จาก The digital economy report ปี 2562 (ล่าสุด) ของ UNCTAD มูลค่าเพิ่มของอุตสาหกรรมดิจิทัลของโลก[2] ส่วนใหญ่กระจุกตัวในสหรัฐและจีน ด้วยมูลค่าประมาณ USD 1,000 bn. และ USD 570 bn. ตามลำดับ ในปี 2561 (ภาพที่ 4) จากปัจจัยหนุนของการพัฒนานวัตกรรมใหม่ๆ ในด้านเทคโนโลยีหลัก (Frontier technology) ของสหรัฐฯ และจีนที่ก้าวหน้าอย่างรวดเร็ว

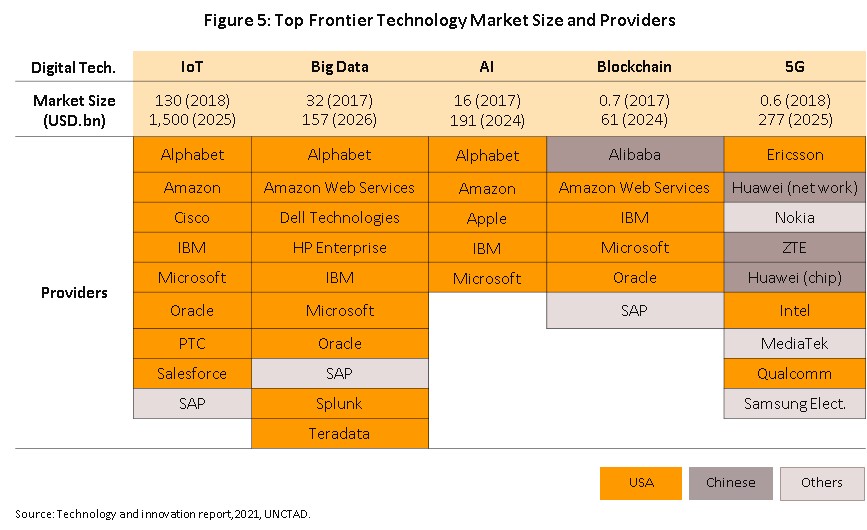

โดยเฉพาะสหรัฐฯ ซึ่งเป็นที่ตั้งของ Silicon Valley แหล่งรวมตัวของบริษัทด้านไอทีชั้นนำต่างๆ ธุรกิจดิจิทัลส่วนใหญ่จึงเป็นการให้บริการบนแพลตฟอร์มที่ถูกพัฒนาจากผู้ให้บริการเทคโนโลยีดิจิทัลรายใหญ่ (Tech. giants) ในสหรัฐฯ อาทิ Microsoft, Apple, Amazon และ Alphabet ส่วนในจีน อาทิ Alibaba และ Huawei โดยมูลค่าตลาดของอุตสาหกรรมดิจิทัลโดยรวมของโลกส่วนใหญ่มาจากผู้พัฒนาแพลตฟอร์มบนฐานเทคโนโลยีด้าน IoT, Big data, AI, Blockchain และ 5G ซึ่งยังมีทิศทางเพิ่มขึ้นต่อเนื่อง (UNCTAD ภาพที่ 5)

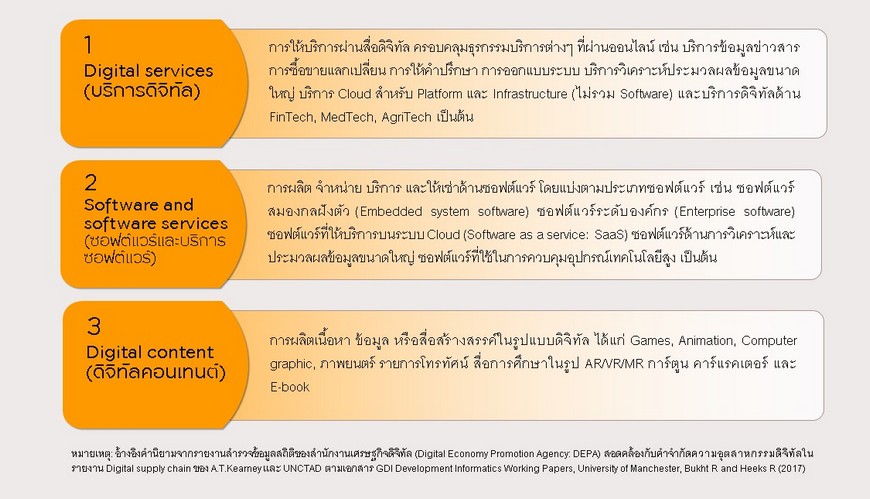

โครงสร้างธุรกิจบริการดิจิทัลและซอฟต์แวร์ของไทย ธุรกิจนี้ประกอบด้วยกลุ่มธุรกิจหลัก 3 กลุ่ม ได้แก่

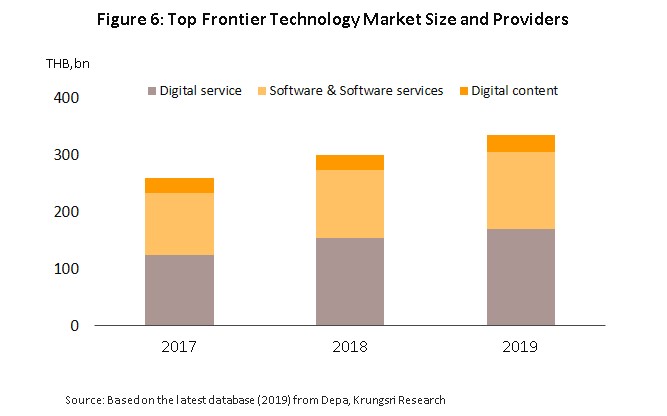

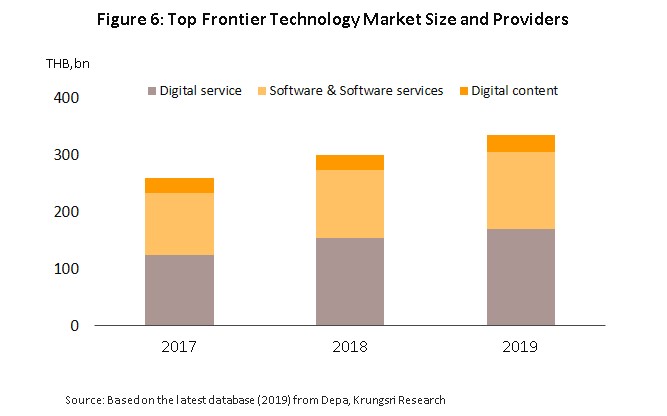

ตลาดธุรกิจบริการดิจิทัลและซอฟต์แวร์ของไทยมีมูลค่ารวมกันโดยเฉลี่ยประมาณ 3.0 แสนล้านบาทต่อปี ในช่วงปี 2560-2562 (ภาพที่ 6) โดยกลุ่มธุรกิจบริการดิจิทัลมีสัดส่วนรายได้สูงสุดเกือบครึ่งหนึ่งของรายได้รวมในธุรกิจนี้ (โดยเฉลี่ย 49.8%) รองลงไปเป็นธุรกิจซอฟต์แวร์และบริการซอฟต์แวร์ (สัดส่วน 40.8%) และดิจิทัลคอนเทนต์ (สัดส่วน 9.4%) ผู้ประกอบการในธุรกิจบริการดิจิทัลและซอฟต์แวร์ส่วนใหญ่เป็นบริษัทคนไทยสัดส่วนถึง 95% โดยผู้ประกอบการที่มีขีดความสามารถในการแข่งขันมักเป็นรายใหญ่โดยเฉพาะบริษัทต่างชาติที่เน้นการใช้นวัตกรรมใหม่ๆ ซึ่งสามารถพัฒนาขึ้นได้เอง และมีการปรับปรุงรูปแบบการดำเนินธุรกิจได้ทันการเปลี่ยนแปลงของเทคโนโลยีดิจิทัลได้ตลอดเวลา (Innovative Firms) แต่ยังมีอยู่จำนวนน้อย โครงสร้างตลาดโดยรวมของธุรกิจบริการดิจิทัล ซอฟต์แวร์และบริการซอฟต์แวร์ยังเน้นในประเทศเป็นหลักสัดส่วนกว่า 90% โดยธุรกิจดิจิทัลคอนเทนต์มีตลาดต่างประเทศรองรับอยู่บ้าง ส่วนใหญ่เป็นการรับงานออกแบบ (ที่มา: สำนักงานนโยบายและยุทธศาสตร์การค้า กระทรวงพาณิชย์: TPSO, MOC และ Depa)

กลุ่มบริการดิจิทัล กลุ่มธุรกิจนี้ประกอบด้วยธุรกิจย่อย ได้แก่

1) E-content ธุรกิจบริการข้อมูลต่างๆ ผ่านออนไลน์ ได้แก่ ข่าวออนไลน์ การซื้อขาย E-book, E-information ตัวอย่างผู้ให้บริการในธุรกิจนี้ที่มีปริมาณ Traffic สูงในไทย เช่น Ookbee, Wongnai, Pantip.com เป็นต้น

2) E-transaction ธุรกิจที่ให้บริการด้านการทำธุรกรรมผ่านออนไลน์ โดยมีรายได้จากค่าธรรมเนียม เช่น บริการจองห้องพัก บริการโลจิสติกส์ เป็นต้น ตัวอย่างผู้ให้บริการที่มีปริมาณการใช้งานเป็นจำนวนมากในไทย เช่น Agoda (จองห้องพัก) Kerry Express (บริการส่งสินค้า) เป็นต้น

3) E-retail ธุรกิจร้านค้าซื้อขายผ่านออนไลน์ รวมถึงแพลตฟอร์มตัวกลางที่มีบทบาทในการขายของผ่านออนไลน์ เช่น Lazada, Shopee, Central JD Commerce เป็นต้น

4) E-entertain ธุรกิจให้บริการด้านบันเทิงผ่านออนไลน์ประเภท TV เพลง และภาพยนตร์ออนไลน์ ส่วนใหญ่เป็นแพลตฟอร์มให้บริการของผู้ประกอบการรายใหญ่ค่ายต่างชาติ เช่น Netflix หรือ Iflix (ภาพยนตร์) Joox (เพลง) เป็นต้น

5) FinTech ธุรกิจให้บริการเทคโนโลยีทางการเงินผ่านออนไลน์ หรือใช้เทคโนโลยีดิจิทัลเพื่อดำเนินกิจกรรมทางการเงิน เช่น InsurTech Startup, กลุ่มบริการ E-wallet, Payment gateway, Bitcoin รวมถึงผู้ให้บริการ E-payment เช่น 2C2P, True money เป็นต้น

6) E-advertise ธุรกิจให้บริการโฆษณาออนไลน์หรือพัฒนาแบรนด์ในรูป Digital marketing agencies เช่น ไทยแฟรนไชส์เอเจนซี่ (TFCA), MACO, TBWA (Thailand), Primal เป็นต้น

กลุ่มธุรกิจนี้ใช้เทคโนโลยีดิจิทัลเป็นช่องทางหลักในการให้บริการลูกค้าโดยมีรายได้จากค่าธรรมเนียมผ่านบริการออนไลน์ แม้ลงทุนสูงในช่วงแรก แต่ธุรกิจมีปัจจัยหนุนการเติบโตต่อเนื่องจาก 1) พ.ร.บ.ระบบการชำระเงิน พ.ศ.2560 ที่ปรับลดทุนจดทะเบียนของธุรกิจเงินอิเล็กทรอนิกส์ (E-money) จาก 200 ล้านบาท เหลือ 100 ล้านบาท หนุนให้มีผู้ประกอบการธุรกิจ E-money เพิ่มขึ้น 2) พ.ร.บ. การประกอบธุรกิจระบบหรือเครือข่ายอิเล็กทรอนิกส์สำหรับธุรกรรมสินเชื่อระหว่างบุคคลกับบุคคล (peer to peer lending platform) พ.ศ. 2562 เอื้อต่อการกู้ยืมระหว่างบุคคลผ่านเว็บไซต์หรือแอปพลิเคชั่น (funding platform) หรือ FinTech 3) ความก้าวหน้าของเทคโนโลยีดิจิทัลที่ทำให้มีการพัฒนา Social platform รองรับการทำธุรกิจคอนเทนต์ผ่านออนไลน์ได้ในหลากหลายรูปแบบ 4) โครงข่ายการสื่อสาร 3G, 4G และ 5G (บางพื้นที่) และการใช้เทคโนโลยีใหม่ เช่น AI, Chatbot, Blockchain สกุลเงินดิจิทัล ผนวกกับ Smart phones ที่มีความสามารถมากขึ้น เอื้อต่อการใช้บริการดิจิทัลในวงกว้าง 5) การยกเลิกค่าธรรมเนียมการโอนเงินออนไลน์ตั้งแต่ปี 2561 ทำให้ผู้บริโภคหันมาใช้บริการชำระเงินผ่านมือถือมากขึ้นและ 6) พฤติกรรมของผู้บริโภคที่เน้นความสะดวกรวดเร็วผ่านการทำธุรกรรมออนไลน์ในชีวิตประจำวันมากขึ้น โดยเฉพาะในยุคที่ Smart phones เป็นเครื่องใช้ติดตัวที่จำเป็น

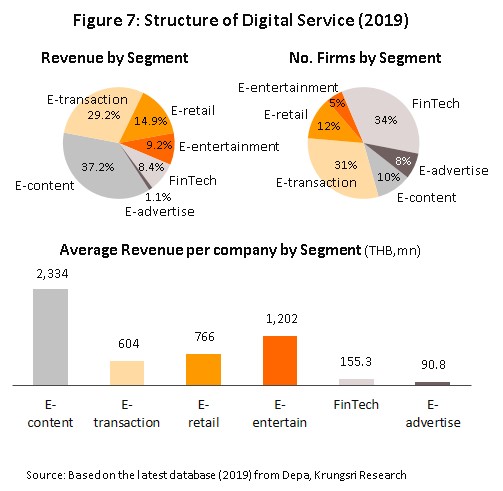

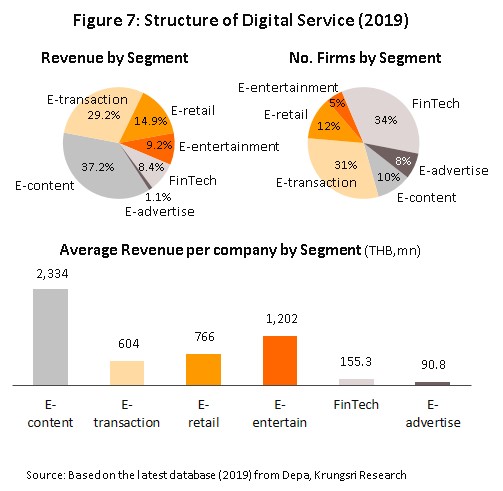

มูลค่าตลาดส่วนใหญ่ของธุรกิจกลุ่มนี้มาจากธุรกิจ E-content และ E-transaction โดยมีสัดส่วนรวมกัน 66.4% ของมูลค่าตลาดทั้งหมดของธุรกิจบริการดิจิทัล ขณะที่ผู้ประกอบการส่วนใหญ่กระจุกตัวอยู่ในธุรกิจ FinTech และ E-transaction ในสัดส่วนรวมกัน 65% ของผู้ประกอบการทั้งหมดในธุรกิจกลุ่มนี้ (ข้อมูลปี 2562) โดย E-content_เป็นธุรกิจที่มีรายได้เฉลี่ยต่อบริษัทสูงกว่าธุรกิจอื่นในกลุ่ม เนื่องจากเป็นบริการด้านเนื้อหาผ่านการสร้างสรรค์บน Social_media ที่สร้างมูลค่าเพิ่มได้สูง และจำนวนผู้ให้บริการยังมีสัดส่วนไม่สูงนัก ขณะที่ Fintech แม้จะกำลังเติบโต แต่ผู้เล่นในธุรกิจที่มีจำนวนมากทำให้การแข่งขันสูงและมีผลให้รายได้ต่อบริษัทยังน้อยโดยเปรียบเทียบ (ภาพที่ 7)

กลุ่มซอฟต์แวร์และบริการซอฟต์แวร์ ประกอบด้วยธุรกิจย่อย ได้แก่

1) Software system integration (SI) ธุรกิจจัดทำระบบซอฟต์แวร์ หรือให้บริการบูรณาการรวมระบบที่เกี่ยวข้องกับซอฟต์แวร์

2) Software as a Service (SaaS) ธุรกิจให้บริการด้านซอฟต์แวร์บนระบบ Cloud เพื่อให้ผู้ใช้เข้าถึงโปรแกรมต่างๆ ได้โดยผ่านอินเตอร์เน็ต เช่น Microsoft Office365, Google Drive คิดค่าบริการแบบ Subscription รายเดือน/ปี

3) Software license ธุรกิจที่มีรายได้จากการขาย/ให้เช่า Software license

4) Software maintenance ธุรกิจบริการจัดหา ติดตั้ง บำรุงรักษา และปรับปรุงเวอร์ชั่นของซอฟต์แวร์

5) Customized software ธุรกิจซอฟต์แวร์ที่ลูกค้าว่าจ้างให้ออกแบบและพัฒนาเพื่อใช้เฉพาะกับงานที่เฉพาะเจาะจง โดยลูกค้าจะเป็นเจ้าของลิขสิทธิ์

6) Software consult/training ธุรกิจบริการให้คำปรึกษาด้านการวางระบบซอฟต์แวร์และอบรมหลักสูตรที่เกี่ยวข้องกับซอฟต์แวร์

รายได้กลุ่มธุรกิจนี้มาจากการผลิต จำหน่าย บริการหรือให้เช่าระบบซอฟต์แวร์ ธุรกิจเติบโตตามทิศทางการปฏิรูปองค์กรของภาคธุรกิจที่เน้นยุทธศาสตร์ Digital transformation ซึ่งต้องใช้ซอฟต์แวร์เพื่อประมวลผลข้อมูลเชิงวิเคราะห์ ปัจจุบันรูปแบบการบริโภคซอฟต์แวร์ปรับเปลี่ยนจากการซื้อลิขสิทธิ์มาเป็นการเช่าใช้มากขึ้น เอื้อให้ผู้ประกอบการรายเล็กสามารถเข้าถึงการใช้ซอฟต์แวร์ง่ายขึ้น สอดคล้องกับผู้ประกอบการซอฟต์แวร์ที่อยู่ในช่วงปรับเปลี่ยนรูปแบบธุรกิจ (Business transformation) โดยเน้นขยายช่องทางรายได้จากการให้บริการด้านซอฟต์แวร์ในรูปแบบของ Software as a Service (SaaS) หรือ Software enable Service ที่ใช้ทรัพย์สินทางปัญญาของตนเองมากขึ้น

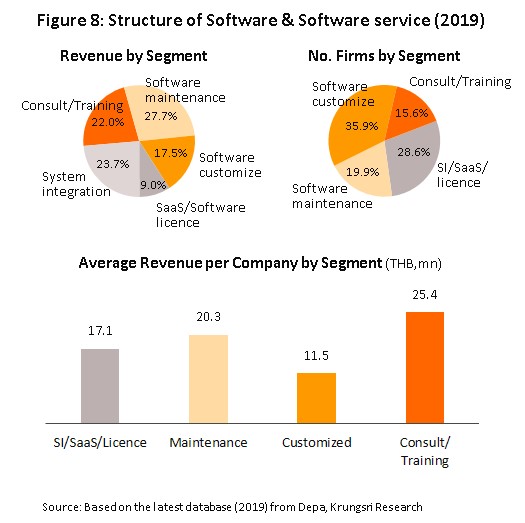

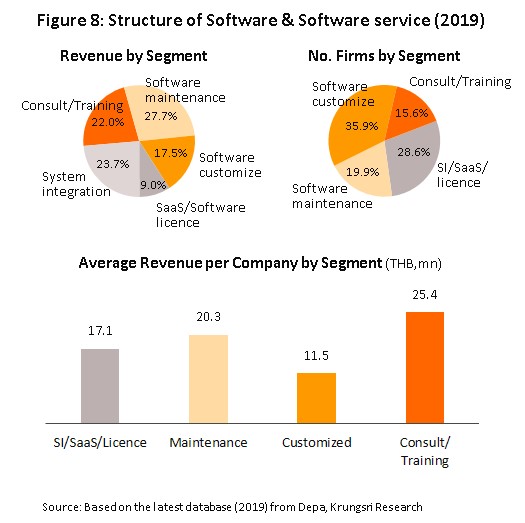

ในกลุ่มธุรกิจนี้ การให้บริการ Software maintenance, SaaS และ SI เป็นธุรกิจที่มีรายได้สูงสุดด้วยสัดส่วนรวมกัน 73.4% ของมูลค่าตลาดซอฟต์แวร์และบริการซอฟต์แวร์ในไทย (ข้อมูลปี 2562) เมื่อพิจารณาจำนวนผู้ประกอบการ ส่วนใหญ่กระจุกตัวในธุรกิจ Customized software และ SI/SaaS/License ในสัดส่วนรวมกัน 64.5% ของจำนวนบริษัททั้งหมดในกลุ่มนี้ อย่างไรก็ตาม ธุรกิจที่มีรายได้เฉลี่ยต่อบริษัทสูงสุดอยู่ในกลุ่มธุรกิจ Software consult/training ส่วนใหญ่จะเน้นให้คำปรึกษาด้านการออกแบบพัฒนาซอฟต์แวร์สมองกลฝังตัวที่ใช้ทรัพย์สินทางปัญญาของตนเองซึ่งเป็นส่วนที่สร้างมูลค่าเพิ่มสูง ประกอบกับจำนวนผู้ประกอบการยังไม่มากนัก รองลงมา ได้แก่ ธุรกิจ Software maintenance ซึ่งส่วนใหญ่เป็นการดูแลและปรับปรุงระบบซอฟต์แวร์ โดยได้อานิสงส์จากตลาดที่มีขนาดใหญ่ (ภาพที่ 8)

ดิจิทัลคอนเทนต์ กลุ่มธุรกิจนี้เน้นด้านการพัฒนาเนื้อหาดิจิทัล (ไม่รวมธุรกิจบริการเนื้อหาผ่านออนไลน์ซึ่งอยู่ใน E-content ของกลุ่มธุรกิจบริการดิจิทัล) ประกอบด้วยธุรกิจย่อย ได้แก่

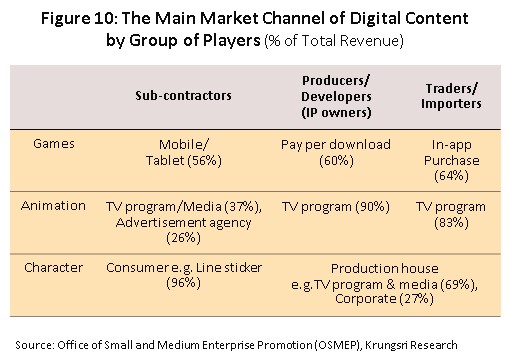

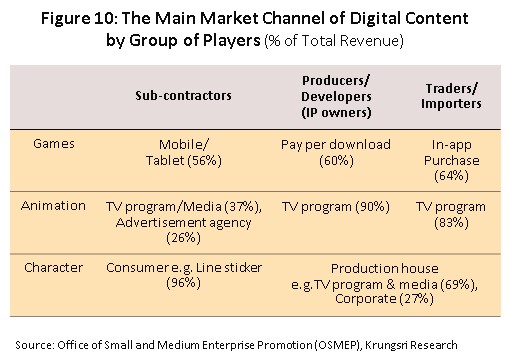

1) Games มีทั้งผู้ประกอบการรายใหญ่ รายย่อย ในรูปแบบบริษัทและผู้ประกอบการอิสระ (Freelance) จำนวนมาก ส่วนใหญ่เป็นผู้จัดจำหน่ายและนำเข้าเกมส์กว่า 96% ของมูลค่าตลาดเกมส์ทั้งหมด ส่วนผู้ผลิตโดยมีลิขสิทธิ์ของตนเอง ผู้รับจ้างผลิตและออกแบบยังมีจำนวนไม่มากนัก เนื่องจากการพัฒนาและผลิตเกมส์ต้องใช้เงินลงทุนสูงทั้งด้านการพัฒนาและการตลาด[3] เกมส์ออนไลน์ที่ไทยนำเข้าทั้งหมดส่วนใหญ่เป็นลิขสิทธิ์ของประเทศเกาหลี จีนและไต้หวัน (สัดส่วนรวมกัน 80%) ส่วนช่องทางตลาดในประเทศส่วนใหญ่กว่า 50% ของรายได้จะผ่าน Smart phone/ Tablet

2) Animation ครอบคลุมแอนิเมชั่นในทุกรูปแบบ (ได้แก่ Animated Feature Film, animated TV Series, animation on VCD/DVD, animation mobile content, visual effects) ส่วนใหญ่เป็นการรับจ้างผลิต 54% ของมูลค่าแอนิเมชั่นทั้งหมด มีทั้งรูปแบบเรื่องราวต่อเนื่อง และงานรับจ้างผลิตเทคนิคพิเศษ โดยช่องทางตลาดในการนำเสนอผลงานของผู้รับจ้างผลิต ผู้ผลิตงานที่มีทรัพย์สินทางปัญญาของตนเอง และผู้จัดจำหน่ายนำเข้า ส่วนใหญ่ผ่านทางผู้ผลิตสื่อรายการโทรทัศน์ และตัวแทนโฆษณาค่ายต่างๆ

3) Character (ธุรกิจที่นำตัวละครหลักใน animation มาพัฒนาหรือออกแบบเป็นสินค้า) ส่วนใหญ่เป็นผู้รับจ้างออกแบบ ผู้จัดจำหน่าย ผู้นำเข้าและดูแลสิทธิคาแรคเตอร์ ซึ่งส่วนนี้มีมูลคาตลาดคิดเป็นสัดส่วนรวมกัน 92% ของมูลค่าตลาดคาแรคเตอร์ทั้งหมด ที่เหลือเป็นส่วนของผู้รับจ้างออกแบบและผลิต (ที่มา: TPSO, MOC) โดยช่องทางตลาดมีทั้งที่เน้นกลุ่มผู้บริโภครายย่อย (เช่น กรณี Line sticker) และรับจ้างผลิตให้ภาคธุรกิจและสื่อต่างๆ

กลุ่มธุรกิจนี้เติบโตตามการขยายตัวของ Social media ที่ปรับเปลี่ยนสู่เทคโนโลยีดิจิทัล โดยผู้ประกอบการมีรายได้จากค่ารับจ้างผลิต ค่าบริการออกแบบ และการจำหน่าย เจ้าของธุรกิจที่มีลิขสิทธิ์เป็นของตัวเองยังมีจำนวนน้อย (ประมาณ 20% ของผู้ประกอบการในกลุ่มนี้)

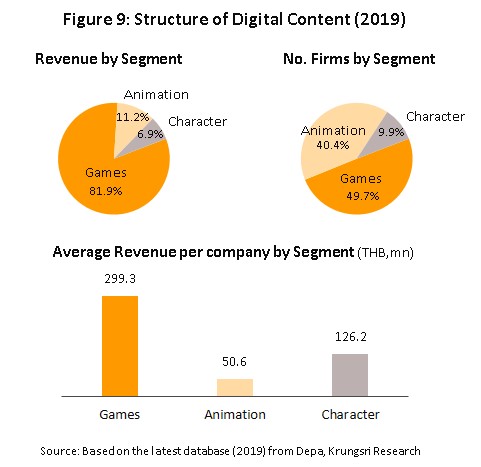

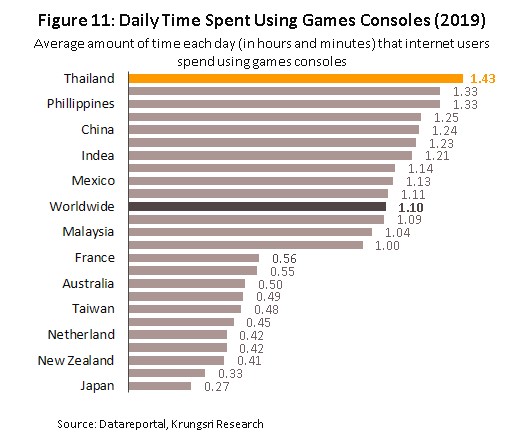

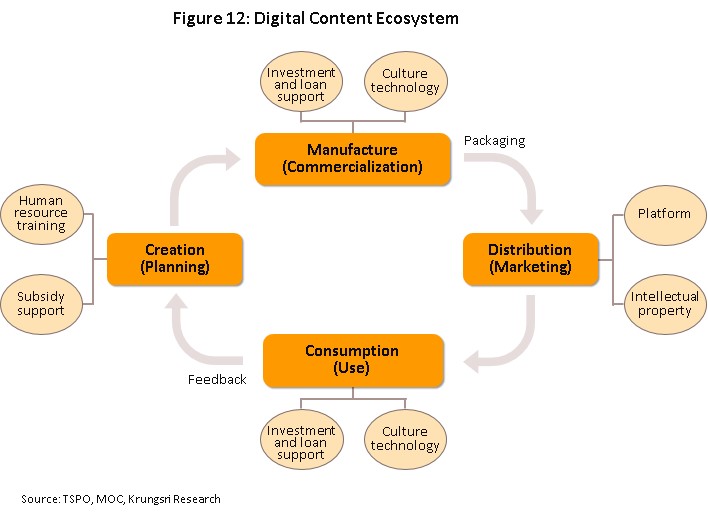

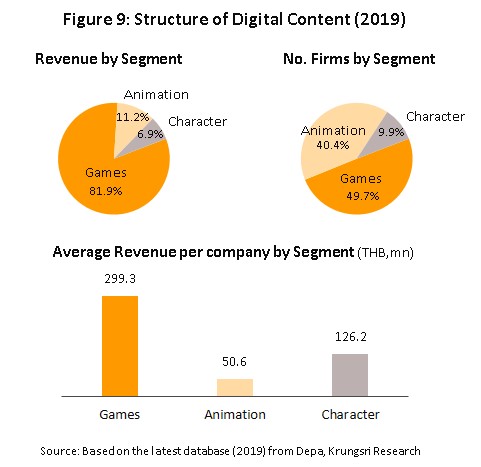

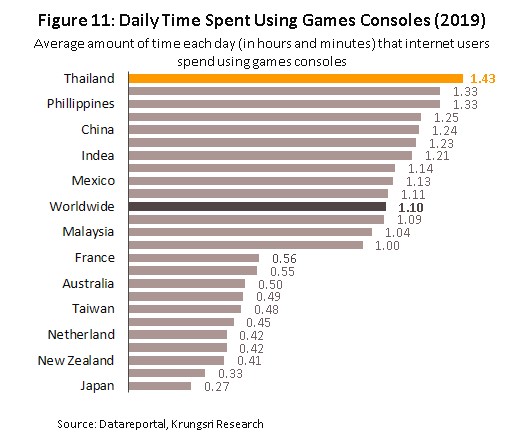

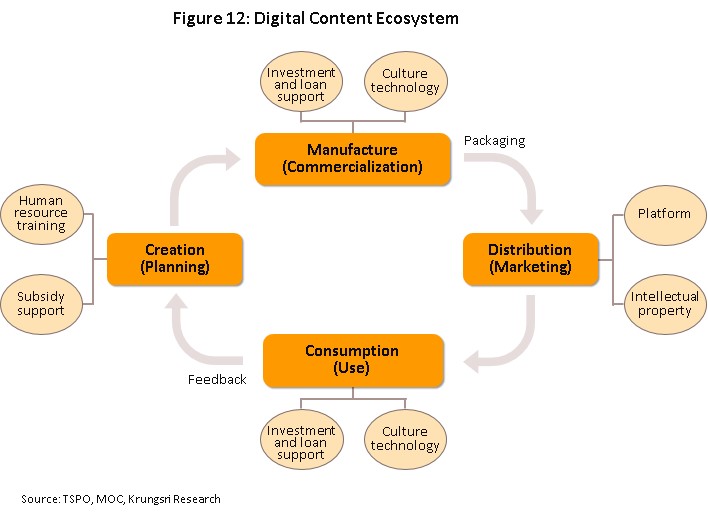

ภาพรวมของผู้ประกอบการในธุรกิจดิจิทัลคอนเทนต์ ธุรกิจนี้ในไทยส่วนใหญ่เป็นบริษัทขนาดเล็ก จึงมีข้อจำกัดในการทำตลาดต่างประเทศ ทำให้ผลงานยังไม่เป็นที่รู้จักในตลาดโลกมากนัก ส่วนใหญ่มุ่งเน้นตลาดภายในประเทศเป็นหลัก (ที่มา: TPSO, MOC) ผู้ประกอบการที่รับจ้างผลิตและออกแบบให้ต่างชาติมีอยู่บ้างแต่มักเป็นรายใหญ่ ผู้ว่าจ้างส่วนใหญ่อยู่ในตลาดสหรัฐฯ ญี่ปุ่น และจีน ตลาดดิจิทัลคอนเทนต์มีศักยภาพในการเติบโตจากแนวโน้มที่ประเทศพัฒนาแล้วนิยมว่าจ้างหรือ Outsourcing ในการสร้างสรรค์ผลงานมากขึ้น ตามการขยายตัวของกลุ่มผู้เล่นเกมส์ออนไลน์หลังจากได้รับการยอมรับให้เป็นกีฬา E-sports รวมทั้งพฤติกรรมผู้บริโภคที่นิยมดูสื่อผ่าน Streaming ทางมือถือหรือแท๊บเล็ตมากขึ้น โดยมูลค่าตลาดกลุ่มนี้ 80.0% มาจากธุรกิจเกมส์ ตามความนิยมของผู้บริโภคในไทย พิจารณาจากจำนวนชั่วโมงที่ใช้เล่นเกมส์ต่อวันของไทยที่สูงกว่าประเทศอื่น (ภาพที่ 11) ธุรกิจเกมส์มีรายได้เฉลี่ยต่อบริษัทสูงกว่าธุรกิจอื่นในกลุ่ม แม้จะมีผู้ประกอบการจำนวนมาก รองลงไปคือธุรกิจ Character ซึ่งเป็นธุรกิจสร้างสรรค์ที่มีมูลค่าสูง ขณะที่ธุรกิจ Animation ยังมีรายได้เฉลี่ยต่อบริษัทต่ำกว่าโดยเปรียบเทียบ เนื่องจากส่วนใหญ่ยังเป็นการรับจ้างผลิตและมีจำนวนผู้ประกอบการโดยเฉพาะ SMEs จำนวนมาก (ภาพที่ 9-12)

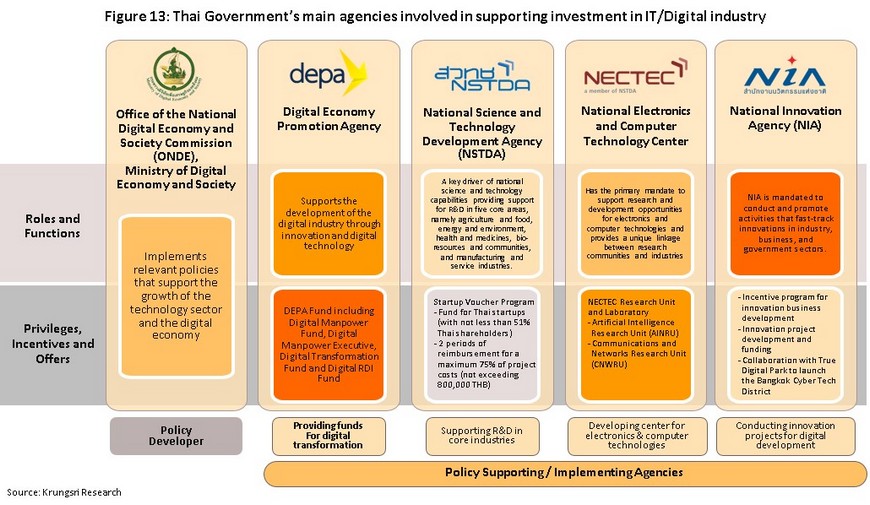

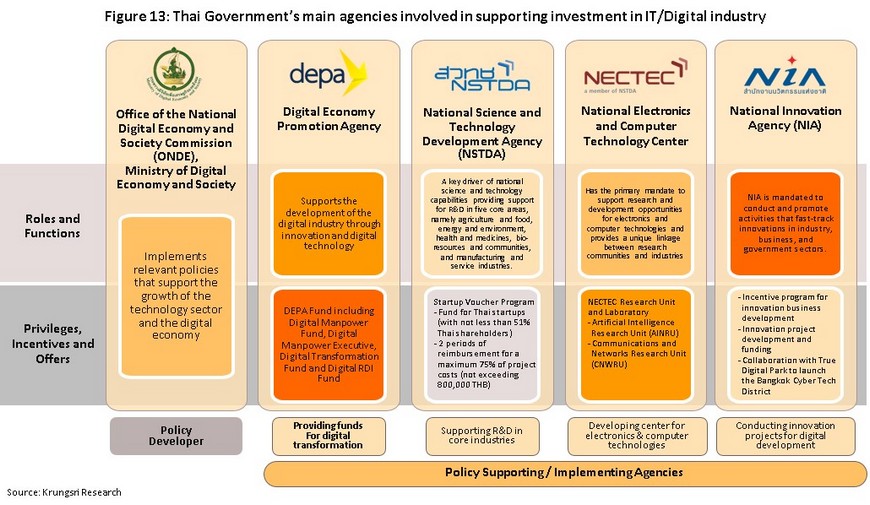

หน่วยงานขับเคลื่อนที่สำคัญของไทย จากบริบทของโลกที่กำลังเข้าสู่ยุค Industry 4.0 ซึ่งขับเคลื่อนโดยเทคโนโลยีดิจิทัล ไทยยังมีปัจจัยหลายด้านที่ต้องพัฒนาเพื่อสนับสนุนการเติบโตของอุตสาหกรรมดิจิทัลให้สามารถแข่งขันได้ ภาครัฐได้มีนโยบายขับเคลื่อนประเทศไทยเข้าสู่ระบบเศรษฐกิจดิจิทัลอย่างจริงจังภายใต้แผนระดับชาติ “Digital Thailand” โดยออกพระราชบัญญัติการพัฒนาดิจิทัลเพื่อเศรษฐกิจและสังคม พ.ศ. 2560 และจัดตั้งคณะกรรมการดิจิทัลเพื่อเศรษฐกิจและสังคมแห่งชาติ เพื่อสร้างระบบนิเวศน์สนับสนุนการปรับเปลี่ยนธุรกิจสู่ดิจิทัล (Digital transformation) ทั้งในภาคธุรกิจและภาครัฐ โดยมีหน่วยงานสนับสนุนภาครัฐที่ร่วมขับเคลื่อนเชิงบูรณาการ (ภาพที่ 13) ดังนี้

1) หน่วยงานหลักจัดทำแผนนโยบายดิจิทัลระดับชาติ (National master plan and policy developer) คือ สำนักงานคณะกรรมการดิจิทัลเพื่อเศรษฐกิจและสังคมแห่งชาติ (สดช) หรือ Office of the national digital economy and society commission (ONDE) กระทรวงดิจิทัลเพื่อเศรษฐกิจและสังคม เพื่อจัดทำนโยบายดิจิทัลระดับชาติทั้งแผนรวมและแผนเฉพาะด้าน โดยเน้นการพัฒนาโครงสร้างพื้นฐานและระบบนิเวศน์ด้านดิจิทัล รวมถึงสนับสนุนการขับเคลื่อนเศรษฐกิจด้วยเทคโนโลยีดิจิทัล (พัฒนาแพลตฟอร์มออนไลน์ E-commerce เมืองอัจฉริยะ และสนับสนุน R&D ในอุตสาหกรรมดิจิทัล)

2) หน่วยงานสนับสนุนในการขับเคลื่อนนโยบาย (Policy supporting/ implementing agencies) ประกอบด้วย

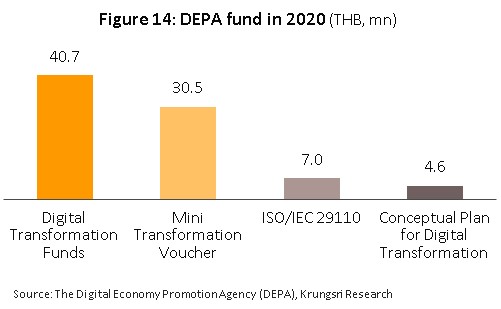

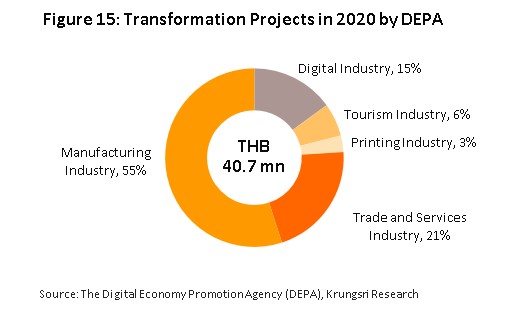

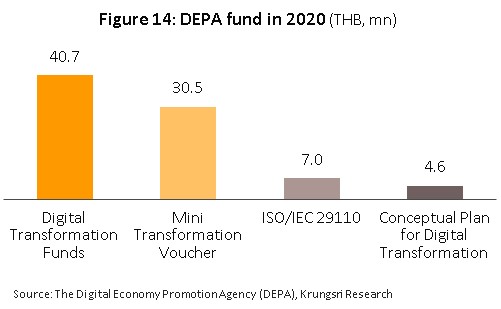

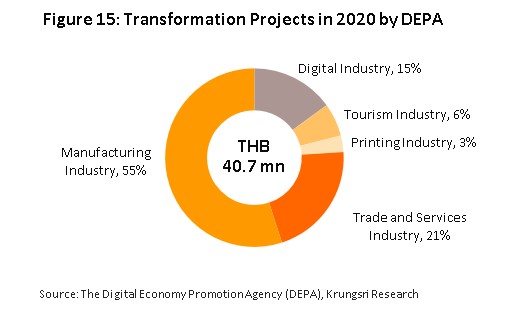

- สำนักงานส่งเสริมเศรษฐกิจดิจิทัล (Digital Economy Promotion Agency: DEPA) เป็นหน่วยงานสนับสนุนหลักภายใต้กระทรวงดิจิทัลฯ ที่ขับเคลื่อนนโยบายสู่ภาคปฏิบัติ โดยเน้นการพัฒนากำลังคนด้านดิจิทัลและสนับสนุนให้เกิดการปรับเปลี่ยนธุรกิจสู่ดิจิทัลโดยผ่านโครงการให้ทุนและการบ่มเพาะ Startups ให้สามารถขยายธุรกิจ (Scaling-up) สู่การสร้างผลกำไรเชิงพาณิชย์ได้ โดยการให้ทุนที่ผ่านมาส่วนใหญ่เน้นเพื่อปรับเปลี่ยนสู่เทคโนโลยีดิจิทัล (Digital transformation) โดยเฉพาะในภาคการผลิต (55%) ภาคบริการและการค้า (21%) (ภาพที่ 14-15)

- หน่วยงานสนับสนุนภายใต้กระทรวงวิทยาศาสตร์และเทคโนโลยี ได้แก่ สำนักงานพัฒนาวิทยาศาสตร์และเทคโนโลยีแห่งชาติ (National Science and Technology Development Agency: NSTDA) ศูนย์เทคโนโลยีอิเล็กทรอนิกส์และคอมพิวเตอร์แห่งชาติ (National Electronics and Computer Technology Center: NECTEC) และ สำนักงานนวัตกรรมแห่งชาติ (National Innovation Agency: NIA) ส่วนใหญ่เน้นให้การสนับสนุนด้านวิจัยและพัฒนาในกลุ่มอุตสาหกรรมเป้าหมายของแต่ละหน่วยงาน โดย NSTDA จะเน้น 5 กลุ่มเป้าหมาย ได้แก่ เกษตรและอาหาร พลังงานและสิ่งแวดล้อม สุขภาพและเวชภัณฑ์ ชีวภาพและชุมชน การผลิตและบริการ ส่วน NECTEC จะเน้นกลุ่มอิเล็กทรอนิกส์ และคอมพิวเตอร์ เป็นต้น

- หน่วยงานสนับสนุนอื่นๆ ได้แก่ สำนักงานคณะกรรมการส่งเสริมการลงทุน (Broad of Investment: BoI) เพื่อส่งเสริมการลงทุนในอุตสาหกรรมดิจิทัล (ครอบคลุมการพัฒนาเทคโลโลยีดิจิทัล ซอฟต์แวร์ บริการดิจิทัล และโครงสร้างพื้นฐานดิจิทัล) ซึ่งจัดอยู่ในอุตสาหกรรม New S-curve ที่ใช้เทคโนโลยีชั้นสูงหรือเป็นฐานความรู้ใหม่ (กลุ่ม A1-A3) โดยให้สิทธิพิเศษในการลงทุน อาทิ การได้รับยกเว้นภาษีเงินได้นิติบุคคล (5-8 ปี) และภาษีนำเข้าเครื่องจักร/ชิ้นส่วน เป็นต้น

ปัจจัยสนับสนุนอุตสาหกรรมดิจิทัลในไทย การเปลี่ยนแปลงของอุตสาหกรรมดิจิทัลของไทยมีปัจจัยเร่งทางด้านอุปสงค์จากภาคธุรกิจและผู้บริโภคที่ให้ความสำคัญกับการนำเทคโนโลยีดิจิทัลมาใช้ประโยชน์ในการดำเนินธุรกิจ (Digital transformation) และในภารกิจประจำวันมากขึ้น ทั้งนี้ การเข้าถึงบริการทางอินเตอร์เน็ตได้อย่างรวดเร็ว ทำให้มีความต้องการใช้ข้อมูลในปริมาณมากและบริการดิจิทัลที่ซับซ้อนขึ้น สอดคล้องกับข้อมูลสถิติที่สำคัญ อาทิ

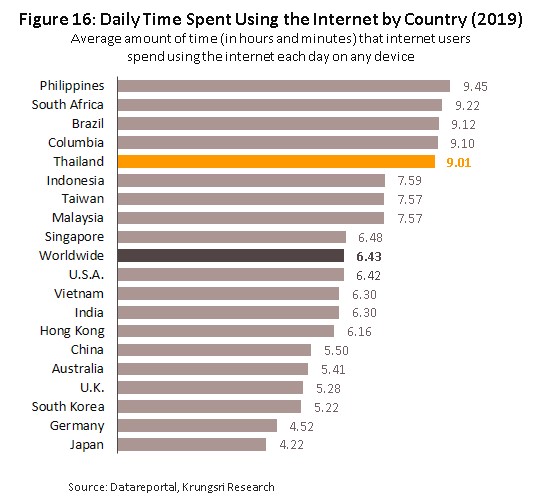

1) การใช้อินเตอร์เน็ตของไทยเพิ่มจากเฉลี่ย 5.5 ชั่วโมงต่อวัน ในปี 2558 เป็น 9.01 ชั่วโมงต่อวัน ในปี 2562 (สูงกว่าค่าเฉลี่ยของโลกซึ่งอยู่ที่ 6.5 ชั่วโมงต่อวัน) โดยความเร็วของการเชื่อมต่ออินเตอร์เน็ตผ่านมือถือเพิ่มจาก 2.8 MBPS ในปี 2558 เป็น 51.7 MBPS ในปี 2563 (สูงกว่าค่าเฉลี่ยของโลกซึ่งอยู่ที่ 42.7 MBPS) (ภาพที่ 16-17)

2) จำนวนการใช้แพลตฟอร์มออนไลน์ (Social media platform) ของไทยอยู่ที่ 10.1 บัญชีต่อคน สูงกว่าค่าเฉลี่ยของโลกซึ่งอยู่ที่ 8.6 บัญชีต่อคน (ข้อมูลปี 2562)

3) การใช้อินเตอร์เน็ตผ่านโทรศัพท์มือถือ (The number of mobile connections) ของไทยอยู่ที่ 93.3 ล้านเครื่อง (มือถือที่ใช้อินเตอร์เน็ต) คิดเป็นสัดส่วน 134.0% ของจำนวนประชากรไทยทั้งหมด 69.6 ล้านคน อาจประมาณการได้ว่า สัดส่วนประชากร 34% มีการใช้อินเตอร์เน็ตผ่านมือถือมากกว่า 1 เครื่องต่อคน (ข้อมูลปี 2562) (ที่มา: Datareportal)

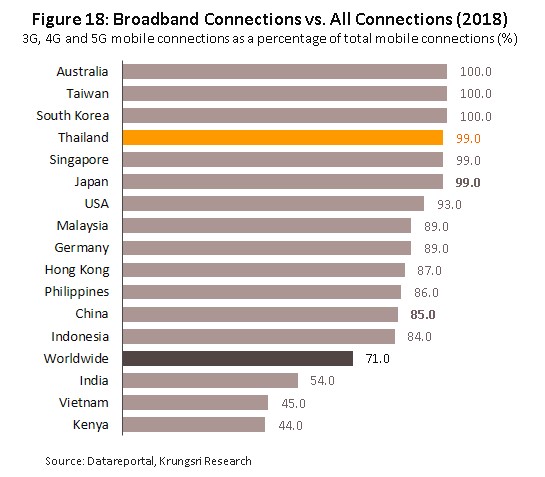

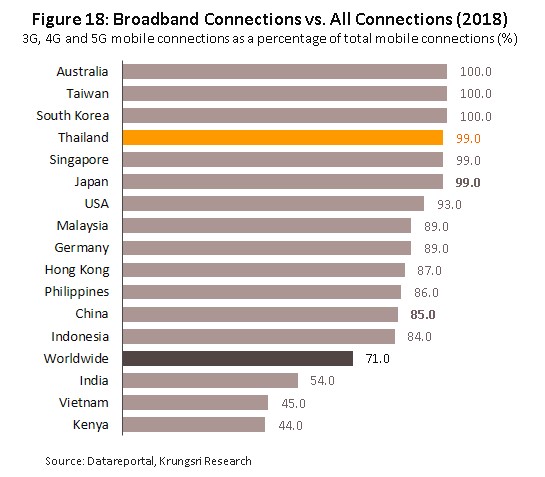

ขณะเดียวกัน ปัจจัยรองรับด้านอุปทานมาจากความพร้อมของโครงสร้างพื้นฐานด้านดิจิทัลที่มีระบบการเชื่อมต่อผ่านออนไลน์แบบอัจฉริยะ (Smart connection density) ด้วยโครงข่ายอินเตอร์เน็ตความเร็วสูง โดยสัดส่วนของการเชื่อมต่อผ่านโครงข่าย 3G-5G ของไทยสูงถึงประมาณ 99.0% เทียบกับค่าเฉลี่ยของโลกที่ 71.0% ของการเชื่อมต่อโครงข่ายในโทรศัพท์มือถือทั้งหมด (ข้อมูลปี 2561) (ภาพที่ 18) เอื้อต่อการประยุกต์ใช้ Cloud technology เพื่อเพิ่มศักยภาพในการคำนวณ (Computing power) ซึ่งเป็นพื้นฐานสำคัญของการพัฒนาธุรกิจให้บริการด้านดิจิทัลและบริการซอฟต์แวร์

ปัจจัยข้างต้นเอื้อให้รายได้รวมในธุรกิจบริการดิจิทัล ซอฟต์แวร์ และดิจิทัลคอนเทนต์ของไทย มีอัตราการขยายตัวเฉลี่ยต่อปีสูงถึง 14.0% ในช่วงปี 2560-2562 (DEPA)

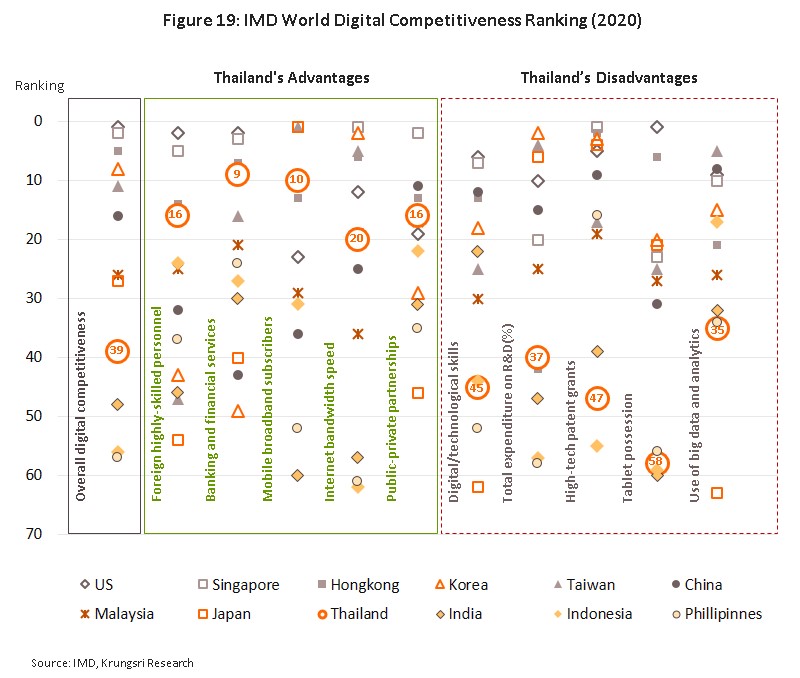

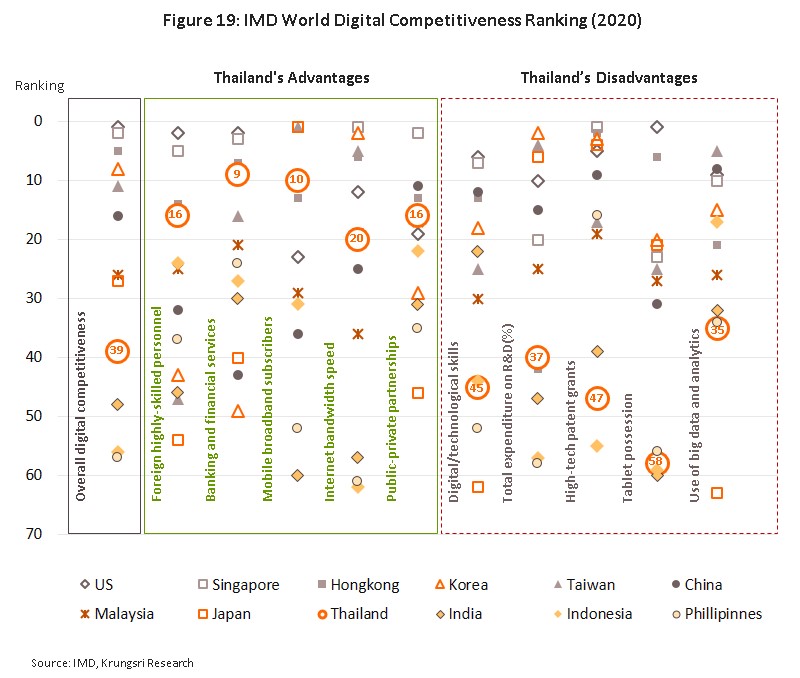

บริบทของอุตสาหกรรมดิจิทัลไทยในตลาดโลก เมื่อพิจารณาการจัดอันดับขีดความสามารถในการแข่งขันด้านดิจิทัลในปี 2563 ของ International Institute for Management Development (IMD) ซึ่งสะท้อนศักยภาพด้านเทคโนโลยีดิจิทัลและโอกาสในการพัฒนาอุตสาหกรรมดิจิทัล ไทยอยู่ในอันดับที่ 39 (จาก 63 ประเทศทั่วโลก) หากเทียบกับประเทศในอาเซียน แม้ไทยจะมีอันดับสูงกว่าประเทศอินโดนีเซีย (อันดับที่ 56) และฟิลิปปินส์ (57) แต่ยังต่ำกว่ามาเลเซีย (26) โดยปัจจัยที่สนับสนุนให้ไทยมีอันดับสูงกว่ามาจากการขยายเครือข่ายพื้นฐานด้าน Internet ความเร็วสูงที่ครอบคลุมพื้นที่วงกว้าง และการลงทุนร่วมภาครัฐ-เอกชนในโครงสร้างพื้นฐานที่เกี่ยวข้อง แต่ไทยยังมีข้อจำกัดด้านการขาดแคลนบุคลากรดิจิทัลทั้งในเชิงปริมาณและความเชี่ยวชาญ (Digital skills) รวมถึงการลงทุนด้านวิจัยและพัฒนาที่ยังอยู่ในระดับต่ำ ที่ผ่านมาความสามารถด้านดิจิทัล (Digital talents) ของไทยยังกระจุกตัวในกลุ่มผู้เชี่ยวชาญต่างชาติ (Foreign highly-skilled personnel) ที่เข้ามาลงทุนเท่านั้น (ภาพที่ 19)

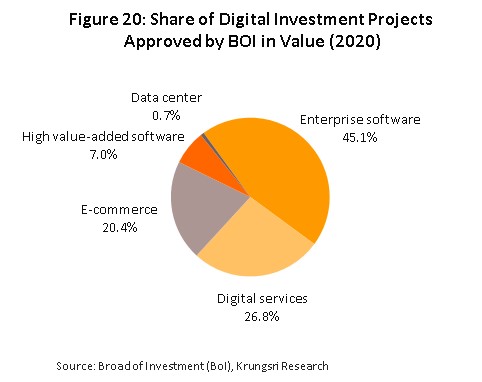

จากข้อจำกัดทั้งด้านบุคลากรดิจิทัลและ R&D ข้างต้น ทำให้การลงทุนในอุตสาหกรรมดิจิทัลของไทยในส่วนของการพัฒนาซอฟต์แวร์หรือแพลตฟอร์มที่มีมูลค่าเพิ่มสูงยังมีสัดส่วนน้อย (7.0% ของมูลค่าการลงทุนด้านดิจิทัลที่ได้รับการอนุมัติฯ จาก BoI ในปี 2563) ส่วนใหญ่ยังเป็นการลงทุนในด้านซอฟต์แวร์ที่ใช้ในสำนักงาน (45.1%) ซึ่งยังมีมูลค่าเพิ่มไม่สูงนัก (ภาพที่ 20)

สถานการณ์ที่ผ่านมา

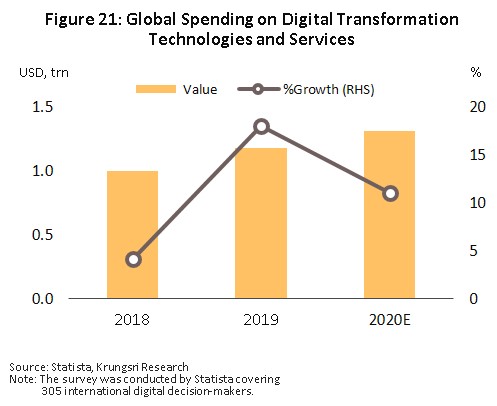

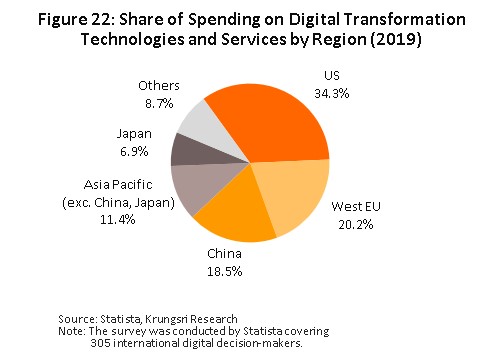

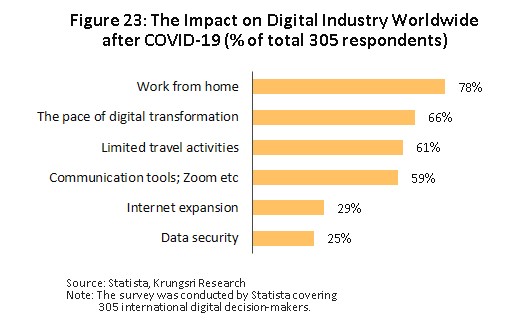

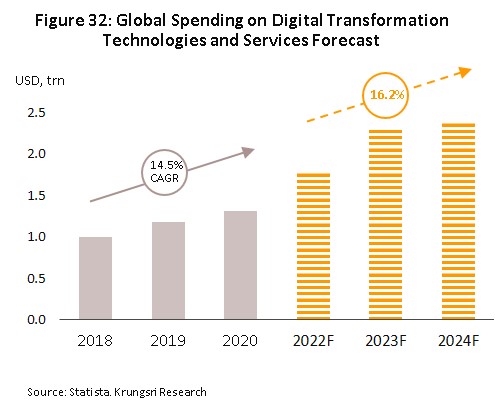

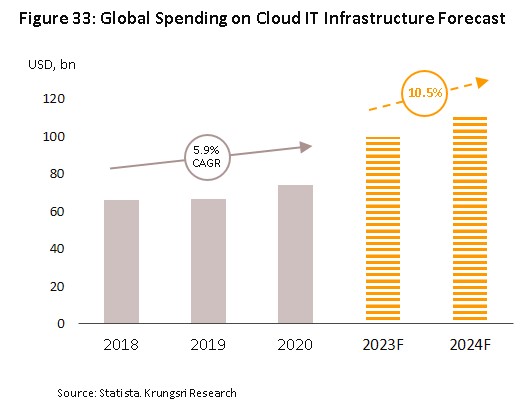

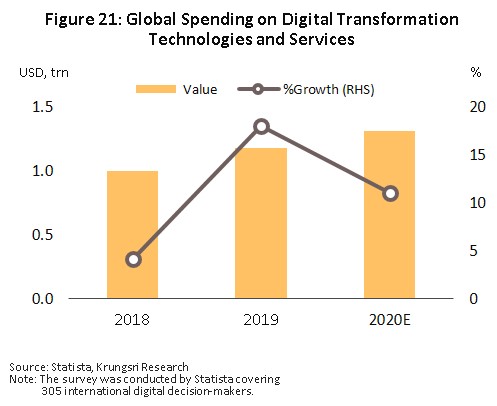

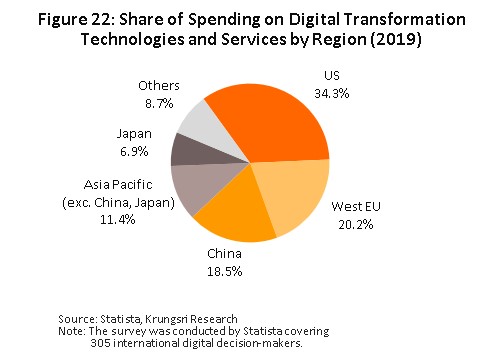

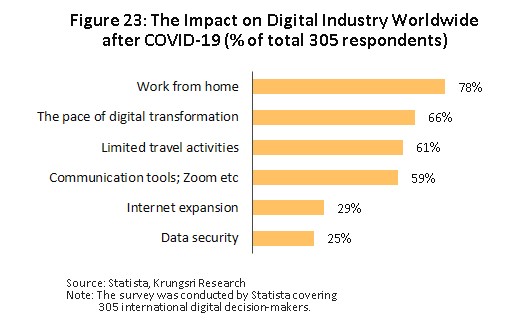

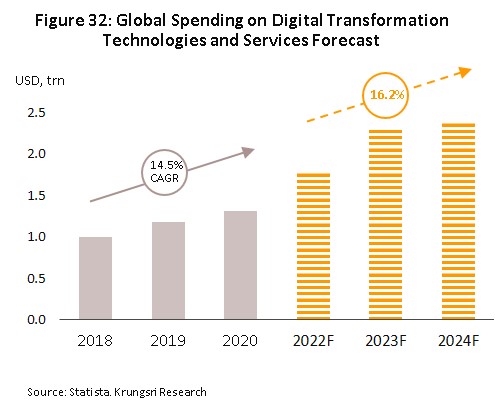

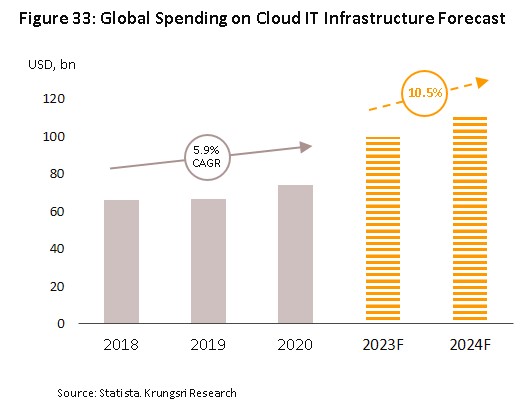

ตลาดโลก: ในช่วง 3 ปีที่ผ่านมา (ปี 2561-2563) ค่าใช้จ่ายด้านบริการเทคโนโลยีดิจิทัล (Spending on digital transformation technologies and services) เติบโตอย่างต่อเนื่องในอัตราเฉลี่ย 11.1% ต่อปี โดยมีมูลค่าประมาณ USD 1.3 trn. ในปี 2563 ส่วนใหญ่อยู่ในประเทศสหรัฐ ยุโรป และจีน โดยมีสัดส่วน 34.3%, 20.2% และ 18.5% ของมูลค่าใช้จ่ายทั้งหมดของโลก ตามลำดับ (ภาพที่ 21-22) ปัจจัยหนุนมาจากการแข่งขันของบริษัทชั้นนำทั่วโลกทั้งในภาคการผลิตและบริการที่เน้นการใช้เทคโนโลยีดิจิทัลเพื่อสร้างมูลค่าเพิ่มทางธุรกิจ โดยส่วนหนึ่งของการค่าใช้จ่ายข้างต้นเป็นค่าใช้จ่ายด้านระบบคลาวด์[4] ซึ่งเป็นโครงสร้างพื้นฐานสำคัญรองรับการพัฒนาและประยุกต์ใช้ซอฟต์แวร์และบริการบนซอฟต์แวร์ (Software as a service: SaaS) รวมถึงแพลตฟอร์มดิจิทัลต่างๆ ทำให้ค่าใช้จ่ายด้านระบบคลาวด์ของโลกในปี 2563 สูงถึง USD 74.1 bn. จาก USD 47.4 bn. ในปี 2560 หรือขยายตัวเฉลี่ย 16.1% ต่อปี นอกจากนี้ ผลสำรวจผู้ประกอบการ 305 รายทั่วโลกของ Statista (ข้อมูลปี 2563) พบว่า การทำงานจากบ้านในช่วงของ COVID-19 เป็นปัจจัยสำคัญที่หนุนความต้องการใช้บริการเทคโนโลยีดิจิทัล นอกเหนือจากปัจจัยด้านการปรับตัวทางเทคโนโลยีตามกระแสโลกในภาคธุรกิจ (ภาพที่ 23)

ภูมิภาคอาเซียนกำลังเป็นแรงขับเคลื่อนที่สำคัญของการเติบโตในตลาดอุตสาหกรรมดิจิทัลของโลก จากการลงทุนปรับเปลี่ยนธุรกิจสู่ดิจิทัลที่กำลังเร่งตัว จากรายงานวิจัยตลาดเศรษฐกิจดิจิทัลอาเซียน ประจำปี 2563 (E-Conomy SEA 2020) ของ Google, Temasek และ Bain & Company พบว่า ประชากรอาเซียนใช้งานอินเตอร์เน็ตเพิ่มขึ้นเป็น 400 ล้านคนในปี 2563 จาก 360 ล้านคนในปี 2562 หรือ 70% ของประชากรอาเซียนอยู่บนโลกออนไลน์อินเตอร์เน็ต และประเมินว่า เศรษฐกิจดิจิทัลในอาเซียนมีมูลค่าประมาณ USD 105 bn. ในปี 2563 หรือเติบโตถึง 26.8% ต่อปี (CAGR) ในช่วง 5 ปีที่ผ่านมา (ปี 2559-2563)

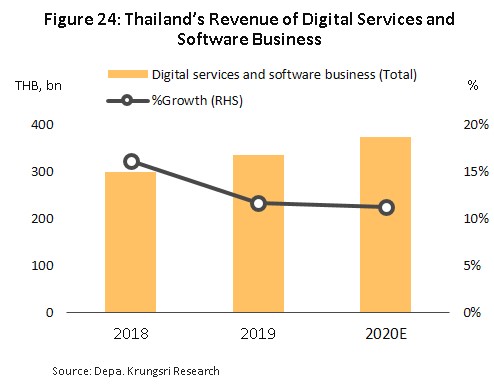

ไทย: ในช่วงปี 2561-2563 ธุรกิจบริการดิจิทัลและซอฟต์แวร์โดยรวมของไทยมีรายได้เติบโตในอัตราเฉลี่ย 13.0% ต่อปี จากการเร่งปรับตัวด้าน Digital transformation ในภาคธุรกิจและการขยายตัวของธุรกรรมผ่านออนไลน์ตาม Global megatrends โดยได้แรงหนุนจากนโยบาย Thailand 4.0 ของรัฐบาลที่กระตุ้นให้ภาคธุรกิจมีความต้องการใช้บริการซอฟต์แวร์เพื่อประมวลผลข้อมูลขนาดใหญ่บนแพลตฟอร์มที่เชื่อมโยงผ่านระบบคลาวด์และ IoT มากขึ้น ขณะที่ผู้บริโภคสามารถเข้าถึง Internet จากโครงข่าย 4G ที่ครอบคลุมทั่วถึง ทำให้มีความต้องการบริการดิจิทัลด้านติดต่อสื่อสารในชีวิตประจำวันมากขึ้น นอกจากนี้ การระบาดของ COVID-19 ยังเป็นปัจจัยเร่งให้มีการใช้บริการดิจิทัลและซอฟต์แวร์บนแพลตฟอร์มต่างๆ มากขึ้น (ภาพที่ 24) โดยรายละเอียดด้านสถานการณ์ของกลุ่มธุรกิจหลัก มีดังนี้

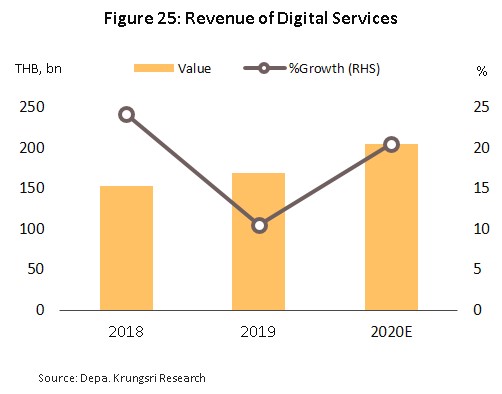

บริการดิจิทัล: รายได้เติบโตต่อเนื่องในอัตราสูงกว่า 10% ต่อปี ในช่วง 2561-2563

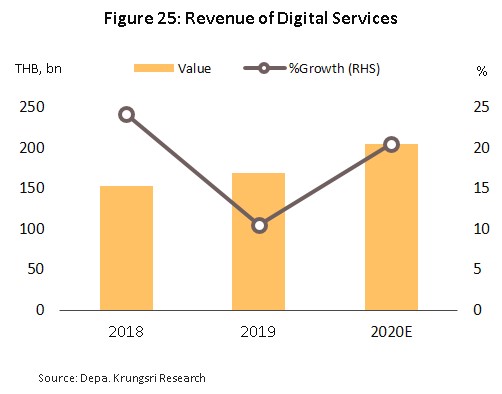

ในปี 2561 และ 2562 รายได้ของธุรกิจบริการดิจิทัลขยายตัว 24.2% และ 10.4% ตามลำดับ (ภาพที่ 25) ส่วนใหญ่มาจากธุรกิจ E-content ซึ่งมีสัดส่วนโดยเฉลี่ย 40.7% ของรายได้ทั้งหมดในธุรกิจบริการดิจิทัล รองลงมาได้แก่ ธุรกิจ E-transaction และ E-retail ซึ่งมีสัดส่วน 24.4% และ 13.0% ตามลำดับ ทั้งนี้ การปรับเปลี่ยนพฤติกรรมของผู้บริโภคที่หันมาเน้นช่องทางการเข้าถึงข้อมูลต่างๆ ผ่านสื่ออิเล็กทรอนิกส์ โดยเฉพาะการเปิดหน้าร้านออนไลน์ที่เชื่อมโยงไปสู่การทำธุรกรรมซื้อขายผ่านแพลตฟอร์ม Market place (บนมือถือที่มีโครงข่าย Internet broadband ครอบคลุมมากขึ้น) เป็นปัจจัยหนุนให้ธุรกิจที่อยู่ในห่วงโซ่อุปทานเดียวกัน ได้แก่ E-entertain และ E-advertise เติบโตตามมา

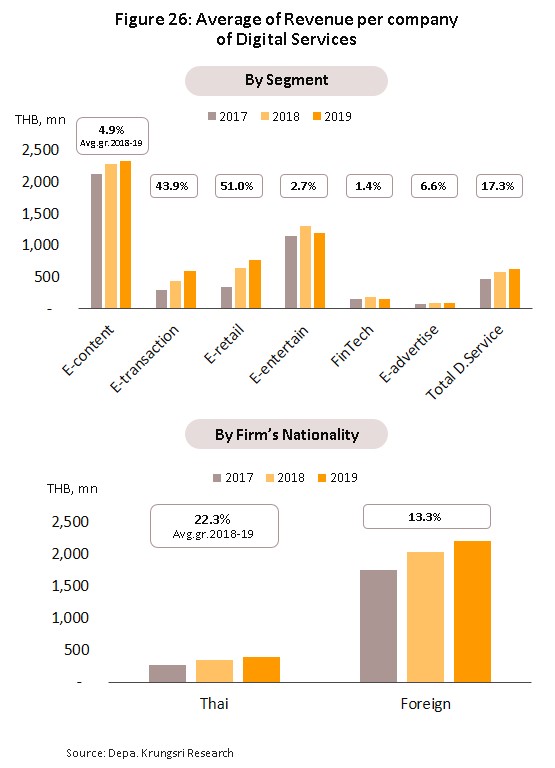

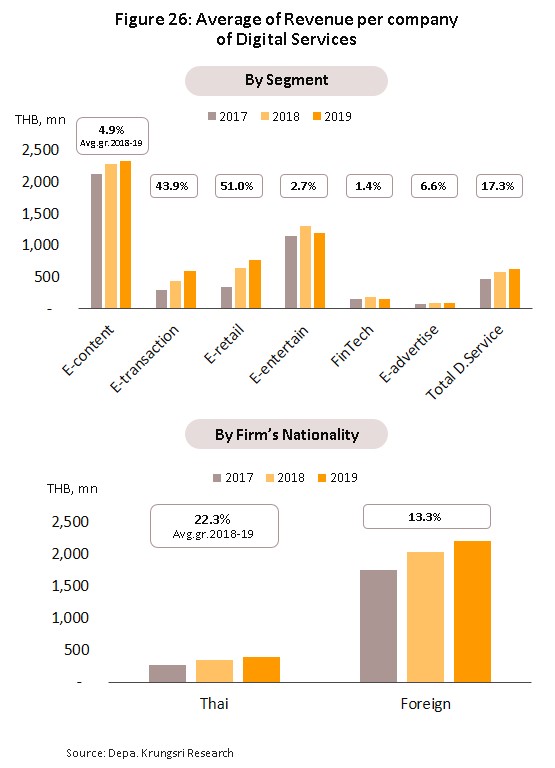

เมื่อเปรียบเทียบรายได้เฉลี่ยต่อบริษัทในหมวดธุรกิจย่อยของกลุ่มธุรกิจบริการดิจิทัล ช่วงปี 2561-2562 (ภาพที่ 26) พบว่า ธุรกิจที่มีระดับรายได้เฉลี่ยต่อบริษัทสูงสุด ได้แก่ E-content และ E-entertain เนื่องจากเป็นบริการออนไลน์ด้านเนื้อหาข่าวและข้อมูลที่ให้สาระและความบันเทิงซึ่งจำเป็นมากขึ้นในชีวิตประจำวันของผู้บริโภค ขณะที่ผู้ประกอบการยังมีจำนวนไม่มากนัก ส่วนธุรกิจที่มีการเติบโตของรายได้เฉลี่ยต่อบริษัทสูงสุด ได้แก่ E-retail และ E-transaction ตามตลาดค้าปลีกและการทำธุรกรรมผ่านออนไลน์ที่ขยายตัวอย่างรวดเร็ว ขณะที่รายได้ต่อบริษัทของธุรกิจ FinTech ยังเติบโตจำกัด จากภาวะการแข่งขันสูง หลังจากการผ่อนคลาย พ.ร.บ. บริการทางการเงินด้าน Peer-to-peer lending และการเงินอิเล็กทรอนิกส์ที่เอื้อต่อการเข้ามาของผู้ให้บริการรายใหม่ในไทยโดยเฉพาะกลุ่ม Startups ที่เพิ่มขึ้นจำนวนมาก (จำนวนผู้ประกอบการ FinTech มีประมาณ 92 ราย เทียบกับธุรกิจอื่นในกลุ่มบริการดิจิทัลที่มีจำนวนประมาณ 35 ราย)

เมื่อเปรียบเทียบตามสัญชาติของผู้ประกอบการ บริษัทต่างชาติมีรายได้เฉลี่ยต่อบริษัทสูงกว่าบริษัทคนไทยโดยเฉลี่ยถึง 6-7 เท่า แต่บริษัทไทยมีการเติบโตของรายได้เฉลี่ยต่อบริษัทสูงกว่า ส่วนใหญ่เป็นการเติบโตของบริษัทไทยในธุรกิจ E-retail ที่กำลังขยายตัวตามแพลตฟอร์มออนไลน์ที่ผู้บริโภคเข้าถึงได้เพิ่มขึ้น

ในปี 2563_รายได้ของธุรกิจบริการดิจิทัลโดยรวมมีทิศทางขยายตัวเพิ่มขึ้นประมาณ 20.5% การระบาดของ COVID-19 และมาตรการของภาครัฐในการสนับสนุนการเว้นระยะห่างทางสังคมเร่งให้เกิดธุรกรรมผ่านบริการดิจิทัลเร็วขึ้น โดยได้แรงหนุนจากโครงสร้างพื้นฐานอินเตอร์เน็ตความเร็วสูงที่กระจายไปสู่ภูมิภาค ทั้งนี้ รายงาน E-Conomy SEA 2020 ของ Google, Temasek และ Bain&Company พบว่า สัดส่วนของประชากรไทยที่ใช้อินเทอร์เน็ตอยู่ในต่างจังหวัดเพิ่มขึ้นเป็น 43% ของผู้ใช้งานอินเทอร์เน็ตทั้งหมดในปี 2563 (จาก 36% ในปี 2562) ช่วยขยายขอบเขตการให้บริการดิจิทัลสู่ตลาดภูมิภาคในวงกว้างมากขึ้น (ทั้งในรูปของการบริโภคเนื้อหาจากสื่อออนไลน์ การใช้บริการซื้อขายสินค้าและอาหารในรูปแบบของ Delivery ผ่านหน้าร้านออนไลน์ รวมถึงการโอนและชำระเงินที่ปรับสู่รูปแบบธุรกรรมบนแพลตฟอร์มออนไลน์)

ซอฟต์แวร์และบริการซอฟต์แวร์: รายได้เติบโตเร่งตัวในช่วงปี 2561-2562 ก่อนจะหดตัวเล็กน้อยในปี 2563

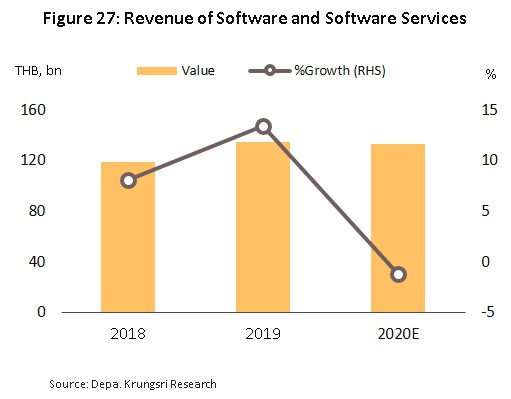

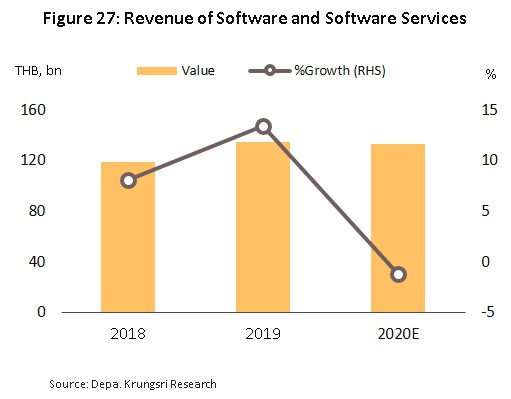

ในปี 2561 และ 2562 รายได้ของอุตสาหกรรมซอฟต์แวร์และบริการซอฟต์แวร์ขยายตัว 8.1% และ 13.4% ตามลำดับ (ภาพที่ 27) โดยรายได้ส่วนใหญ่มาจากธุรกิจด้าน SI/SaaS/Software license และธุรกิจการให้คำปรึกษาและอบรมด้านซอฟต์แวร์ ซึ่งมีสัดส่วนโดยเฉลี่ย 25.3% และ 20.3% ของรายได้ทั้งหมดในอุตสาหกรรมซอฟต์แวร์และบริการซอฟต์แวร์ ตามลำดับ ตามการปรับเปลี่ยนรูปแบบธุรกิจของผู้ประกอบการซอฟต์แวร์ที่มุ่งสู่การหารายได้จากการให้บริการด้านซอฟต์แวร์มากขึ้น หลังจากที่มีการประยุกต์ใช้ Cloud technology ทั้งในองค์กรภาครัฐและเอกชนรองรับการพัฒนาโมเดลการเก็บค่าบริการซอฟต์แวร์แบบ SaaS ในหลายรูปแบบ โดยรายได้มาจากภาคการเงินมากที่สุด รองลงมาได้แก่ หน่วยงานราชการและภาคการท่องเที่ยว (ผลสำรวจของ Depa, 2563)

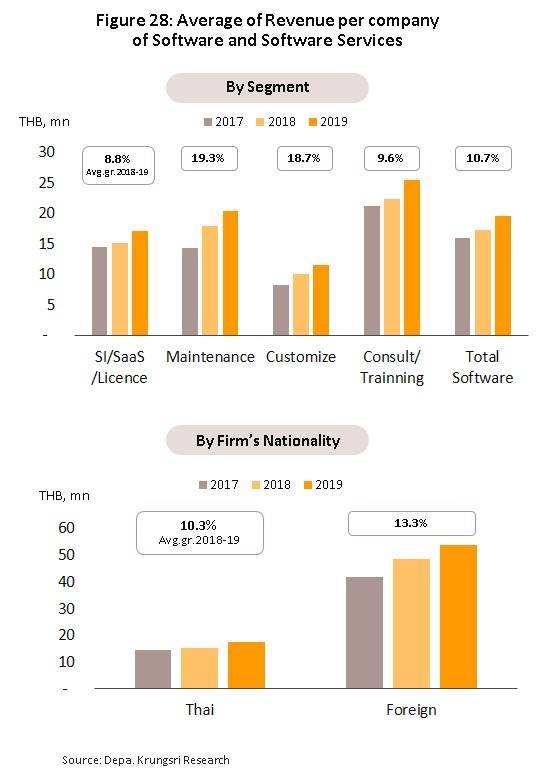

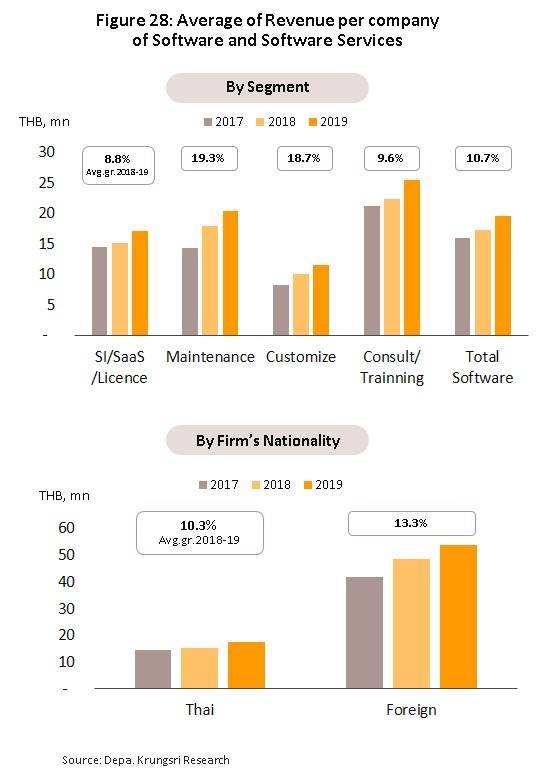

เมื่อเปรียบเทียบรายได้เฉลี่ยต่อบริษัทในหมวดธุรกิจย่อยของกลุ่มซอฟต์แวร์ฯ ช่วงปี 2561-2562 (ข้อมูลล่าสุด ภาพที่ 28) พบว่า ธุรกิจที่มีระดับรายได้เฉลี่ยต่อบริษัทสูงสุด คือ ธุรกิจให้คำปรึกษาด้านซอฟต์แวร์รองลงไปได้แก่ ธุรกิจให้บริการดูแลรักษาซอฟต์แวร์ และธุรกิจซอฟต์แวร์ในด้าน SI/SaaS/Software license เนื่องจากเป็นธุรกิจด้านการให้บริการซอฟต์แวร์ที่มีมูลค่าเพิ่มสูงและเป็นที่ต้องการขององค์กรที่กำลังมีโครงการใหม่ๆในการปรับโครงสร้างธุรกิจ โดยเฉพาะธุรกิจการให้คำปรึกษาด้านการประยุกต์ใช้ซอฟต์แวร์ระบบใหม่ๆ ส่วนธุรกิจที่มีอัตราการเติบโตของรายได้เฉลี่ยต่อบริษัทสูงสุด ได้แก่ ธุรกิจการดูแลรักษาซอฟต์แวร์ และธุรกิจการพัฒนาซอฟต์แวร์ตามวัตถุประสงค์ของผู้ใช้ ตามทิศทางของภาคธุรกิจเอกชนที่ต้องการใช้ซอฟต์แวร์ตอบโจทย์การผลิตสินค้าเฉพาะเจาะจงเพิ่มขึ้น (ตัวอย่างเช่นซอฟต์แวร์สมองกลฝังตัว (Imbedded software) เพื่อใช้ในการควบคุมระบบความเย็นอัจฉริยะ และระบบตรวจสอบย้อนกลับเพื่อควบคุมมาตรฐานสินค้า) และเมื่อเปรียบเทียบตามสัญชาติของผู้ประกอบการ พบว่า บริษัทต่างชาติ (รวมบริษัทร่วมทุน) มีรายได้เฉลี่ยต่อบริษัทสูงกว่าบริษัทคนไทยโดยเฉลี่ยประมาณ 3 เท่า และยังมีอัตราขยายตัวเพิ่มสูงกว่า เนื่องจากต่างชาติได้เปรียบด้านผลิตภัณฑ์ซอฟต์แวร์ที่ใช้เทคโนโลยีสูงและระบบให้บริการซอฟต์แวร์ที่มีคุณภาพกว่าโดยเปรียบเทียบ

อย่างไรก็ตาม ในปี 2563 รายได้ของอุตสาหกรรมซอฟต์แวร์และบริการซอฟต์แวร์โดยรวมหดตัวเล็กน้อยประมาณ 1.2% ตามการหดตัวของกิจกรรมทางเศรษฐกิจที่ทำให้ภาคธุรกิจชะลอการขยายการลงทุนด้านไอทีและซอฟต์แวร์เพื่อประหยัดค่าใช้จ่ายองค์กร แม้ว่าผลการระบาดของ COVID-19 จะใช้ซอฟต์แวร์บางประเภทมากขึ้น ได้แก่ ซอฟต์แวร์เพื่อการสื่อสารและประชุมออนไลน์ แต่องค์กรส่วนใหญ่เน้นการประยุกต์ใช้ซอฟต์แวร์ที่มีอยู่แล้วเพื่อลดต้นทุน

ดิจิทัลคอนเทนต์: รายได้เติบโตต่อเนื่องในอัตราเฉลี่ย 10-12%ต่อปี ในช่วง 2561-2563

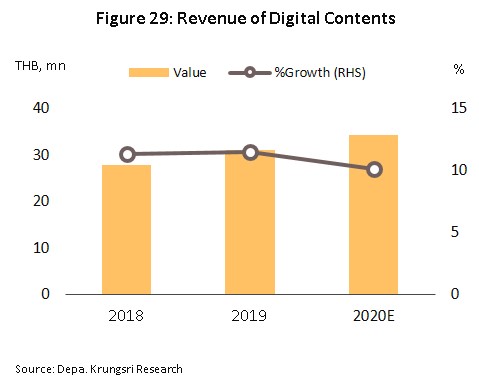

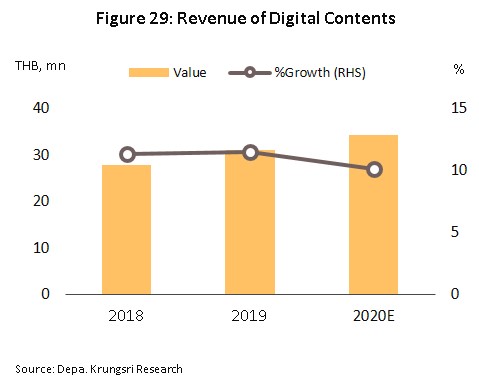

ในปี 2561 และ 2562 รายได้ของอุตสาหกรรมดิจิทัลคอนเทนต์ ขยายตัว 11.3% และ 11.5% ตามลำดับ (ภาพที่ 29) รายได้ส่วนใหญ่มาจากธุรกิจเกมส์ในสัดส่วนที่สูงถึง 79.4% ของรายได้ทั้งหมดในอุตสาหกรรมดิจิทัลคอนเทนต์ ปัจจัยหนุนหลักมาจาก 1) ความต้องการว่าจ้างจากประเทศพัฒนาแล้วเพื่อพัฒนาเกมส์รองรับตลาดเกมส์ของโลกที่กำลังขยายตัว จากรายงานของ Newzoo พบว่า มูลค่าตลาดเกมส์ของโลกในปี 2561 และ 2562 ขยายตัว 10.3% และ 9.6% ตามลำดับ โดยมูลค่าตลาดเกมส์โลกส่วนใหญ่ 45-50% มาจากเกมส์บนมือถือ 2) การยอมรับให้เกมส์เป็น E-sports จากสมาคมกีฬาอีสปอร์ตแห่งประเทศไทย (Thailand e-Sports Federation: TESF) และบรรจุเป็นกีฬาสาธิตในเอเชียนเกมส์ 2018 และ 3) การพัฒนาโมเดลธุรกิจใหม่ๆ ของเกมส์ดิจิทัลที่สร้างรายได้ทั้งจาก Subscription และจากการขายสินค้าดิจิทัลในแอพพลิเคชั่น (in-app purchase) ให้กับกลุ่มเครือข่ายผู้เล่นเกมส์

ขณะที่ตลาดแอนิเมชั่นและคาร์แรคเตอร์ของไทยยังมีสัดส่วนมูลค่าไม่สูงและเติบโตจำกัด เนื่องจาก 1) ผู้รับจ้างในไทยส่วนใหญ่ยังเป็นรายเล็กและยังรับออร์เดอร์ได้จำกัด 2) ผู้บริโภคในไทยบางส่วนซื้อผ่านตลาดออนไลน์จากต่างประเทศโดยไม่ผ่านบริษัทผู้จัดจำหน่ายของคนไทย (ที่มา: IMC Institute) 3) คาร์แรคเตอร์ที่นิยมในตลาดยังเป็นของค่ายใหญ่ในต่างประเทศ เช่น ดิสนีย์ โดราเอม่อน เป็นต้น การพัฒนาคาร์แรคเตอร์ที่เป็นลิขสิทธิ์ของไทยยังทำได้จำกัด 4) ออร์เดอร์ออกแบบและผลิตคาร์แรคเตอร์ที่สำคัญของไทยบางผลิตภัณฑ์ เช่น ไลน์สติกเกอร์ เริ่มชะลอลงเพราะตลาดเริ่มอิ่มตัว (ที่มา: Depa)

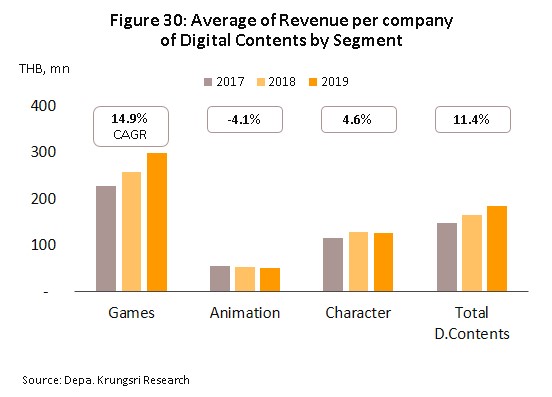

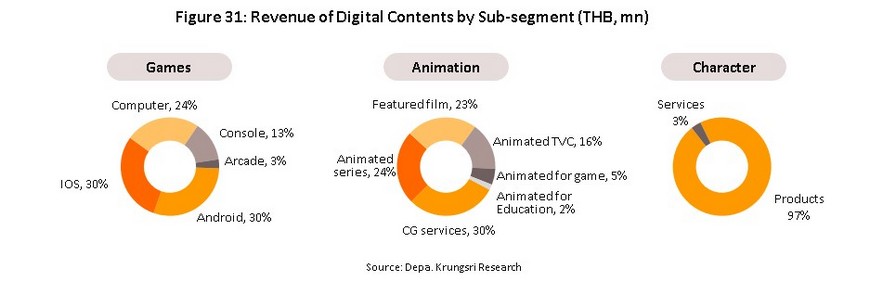

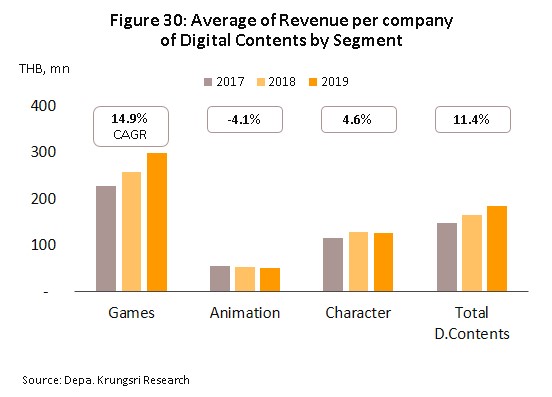

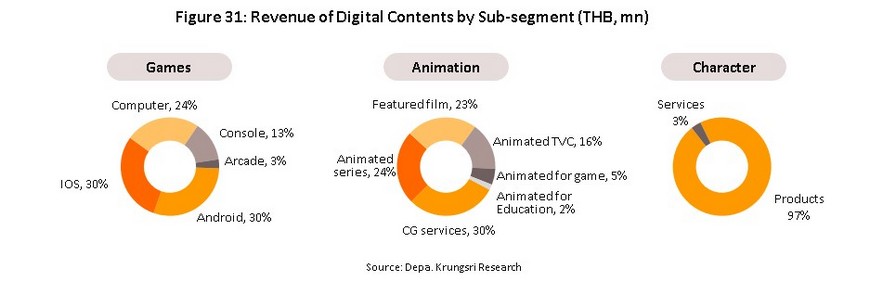

ทิศทางดังกล่าว สอดคล้องกับรายได้เฉลี่ยต่อบริษัทในหมวดธุรกิจย่อยของกลุ่มอุตสาหกรรมดิจิทัลคอนเทนต์ ในปี 2561 และ 2562 ที่พบว่า อุตสาหกรรมเกมส์มีรายได้เฉลี่ยต่อบริษัทสูงสุดและยังคงเติบโตต่อเนื่อง โดยส่วนใหญ่เป็นรายได้ที่มาจากการเกมส์บนมือถือทั้งระบบ Android และ IOS รองลงมา เป็นรายได้จากเกมส์บนคอมพิวเตอร์และเครื่องเล่นวีดีโอเกมส์ (Console) ขณะที่รายได้ต่อบริษัทของแอนนิเมชั่นและคาร์แรคเตอร์ยังทรงตัวในระดับที่ไม่สูงนัก (ภาพที่ 30-31)

ในปี 2563 รายได้ของธุรกิจดิจิทัลคอนเทนต์โดยรวมยังคงมีทิศทางขยายตัวประมาณ 10.1% ตามการเติบโตต่อเนื่องของอุตสาหกรรมเกมส์ซึ่งได้อานิสงส์จาก 1) วิถีชีวิต New normal ของผู้บริโภคที่ต้องทำงานที่บ้านและเว้นระยะห่างทางสังคมในช่วงการระบาดของ COVID-19 โดย Depa ประเมินว่าผลดังกล่าวทำให้ผู้บริโภคหาวิธีพักผ่อนด้วยการเล่นเกมส์เพิ่มขึ้น 20% หนุนให้มูลค่าตลาดเกมส์ไทยเติบโต 14.0% สอดคล้องกับ AIS E-Sports ที่ประเมินมูลค่าตลาดเกมส์ในไทยเติบโต 15.8% ในปี 2563 โดยเป็นเกมส์บน Mobile/Tablet, PC และ Game console ในสัดส่วน 71%, 22%, และ 7% ตามลำดับ 2) การเปิดตัวเกมส์ใหม่ของผู้ประกอบการไทย โดยการพัฒนาเกมส์ดิจิทัลของไทยที่สร้างรายได้สูงในปี 2563 ส่วนใหญ่เป็นเกมส์ที่พัฒนาภาพ เสียง ระบบหรือเนื้อหาของเกมส์ในแนวแปลก (Indie games) ส่วนใหญ่เริ่มจับตลาด Niche ก่อนแล้วได้รับความนิยมแพร่หลาย เช่น Home Sweet Home เกมสยองขวัญ เกมส์ timeline เป็นต้น และ 3) การพัฒนา Smart Phone รุ่นพื้นฐานที่สามารถรองรับการเล่นเกมส์ได้อย่างมีประสิทธิภาพมากขึ้น อย่างไรก็ตาม ตลาดแอนิเมชั่นและคาร์แรคเตอร์ยังชะลอตัวต่อเนื่อง จากความนิยมของผู้บริโภคบางส่วนที่เปลี่ยนจากการชมทีวีในประเทศซึ่งเป็นช่องทางหลักในการนำเสนอผลิตภัณฑ์แอนนิเมชั่นและคาร์แรคเตอร์ของไทย ไปเป็น Streaming ต่างประเทศซึ่งส่วนใหญ่นำเสนอแอนิเมชั่นและคาร์เรคเตอร์ของต่างชาติโดยไม่ผ่านบริษัทในไทย

แนวโน้มอุตสาหกรรม

ตลาดโลก: แนวโน้มค่าใช้จ่ายด้านบริการเทคโนโลยีดิจิทัลของโลกยังคงอยู่ในระยะเร่งตัวในช่วงปี 2564-2566 โดยมีแนวโน้มเติบโต 16.2% ต่อปี ในช่วงปี 2565-2567 ตามการคาดการณ์ของ Statista Research (ภาพที่ 32) โดยมีปัจจัยหนุนหลักจาก

1) การปรับโครงสร้างองค์กรธุรกิจในทุกสาขาโดยใช้เทคโนโลยีดิจิทัลขับเคลื่อนเพื่อให้บริการผู้บริโภคในรูปแบบที่เฉพาะเจาะจงมากขึ้น (Personalized digital transformation)

2) แนวโน้มการพัฒนาแพลตฟอร์มดิจิทัลใหม่ๆ ในหลายรูปแบบตามความก้าวหน้าทางเทคโนโลยี ทำให้สามารถรองรับโอกาสการเติบโตของธุรกรรมการให้บริการดิจิทัลประเภทต่างๆ ได้มากขึ้น

3) แนวโน้มการร่วมเป็นพันธมิตรของผู้ให้บริการเทคโนโลยีดิจิทัลรายใหญ่กับภาคธุรกิจต่างๆ โดยการพัฒนาซอฟต์แวร์และให้บริการระบบดิจิทัลสำหรับโครงการใหม่ๆ อาทิ Apple และ Huawei ต่างให้บริการด้านดิจิทัลแก่ค่ายรถ EV ในการพัฒนาระบบขับเคลื่อนอัจฉริยะ (intelligent driving system solutions)

4) การลงทุนในโครงสร้างพื้นฐานระบบ Cloud IT ในภาคธุรกิจเพื่อประมวลผลข้อมูลแบบทันเวลา ซึ่งจะมาพร้อมกับโมเดลการให้บริการบนซอฟต์แวร์แบบ As-a-Services จากรายงานของ Statista Research ค่าใช้จ่ายด้านระบบ Cloud IT ของโลกในช่วงปี 2564-2567 มีแนวโน้มเติบโตในอัตราเพิ่มขึ้นเกือบ 2 เท่าจากช่วงปี 2561-2563 (ภาพที่ 33)

5) วิถีปฏิบัติงานและการใช้ชีวิตในรูปแบบใหม่จากผลการระบาดของ COVID-19 ทั่วโลกที่ต้องติดต่อสื่อสารผ่านทางแพลตฟอร์มดิจิทัลมากขึ้น และพฤติกรรมของผู้บริโภคที่ยังมีแนวโน้มต้องพึ่งพาช่องทางออนไลน์อยู่ต่อไป

การเติบโตของตลาดธุรกิจบริการดิจิทัลของโลกสะท้อนให้เห็นได้จากผลประกอบการของผู้ให้บริการแพลตฟอร์มดิจิทัลรายใหญ่ โดยเฉพาะสหรัฐฯ อาทิ Amazon, Apple และ Facebook ที่มีรายได้เติบโตสูงถึง 40-50% ในช่วงไตรมาสแรกปี 2564 (ประชาชาติธุรกิจ,6-9 พ.ค.2564) โดยรายได้ดังกล่าวมาจากตลาดธุรกิจบริการดิจิทัลในทุกภูมิภาคของโลก และเมื่อพิจารณารายภูมิภาค ตลาดธุรกิจบริการดิจิทัลในเอเชียแปซิฟิค โดยเฉพาะอาเซียนมีแนวโน้มเติบโตสูงกว่าภูมิภาคอื่น จากงานวิจัยตลาดเศรษฐกิจดิจิทัลอาเซียน ปี 2020 (E-Conomy SEA 2020) โดย Google, Temasek และ Bain & Company ประเมินว่า มูลค่าตลาดเศรษฐกิจดิจิทัลของอาเซียนมีแนวโน้มขยายตัวเฉลี่ย 24%ต่อปี (เทียบกับของโลกที่ 16-17%ต่อปี) ในช่วง 2564-2568 ส่วนใหญ่จะมาจากธุรกิจบริการดิจิทัลบนแอปพลิเคชั่นที่มีศักยภาพเติบโตต่อเนื่องจากปี 2563 ตัวอย่างเช่นธุรกิจบริการเรียกรถผ่านแอปฯ (ประชากรอาเซียนสัดส่วน 85.7% เคยใช้บริการเรียกรถผ่านแอปฯ ในปี 2563) หรือธุรกรรมชำระเงินออนไลน์ของ ShopeePay ในอาเซียนที่เติบโต 4 เท่าในปี 2563 (ShopeePay (Thailand), ประชาชาติธุรกิจ 3-6 มิ.ย. 2564) เป็นต้น นอกจากนี้ การแข่งขันในการปรับตัวของภาคธุรกิจทั่วโลกสู่ Digital transformation ตาม Megatrends โดยมีการระบาดของ COVID-19 เป็นปัจจัยเร่งให้เกิดเร็วขึ้น ทำให้การควบรวมกิจการของกลุ่มธุรกิจบริการดิจิทัลรายใหญ่ของโลกมีโอกาสเกิดมากขึ้น[5] อาจหนุนให้มูลค่าตลาดธุรกิจบริการดิจิทัลเติบโตได้เร็วกว่าที่คาด (Global M&A industry trends report, PwC US 2021)

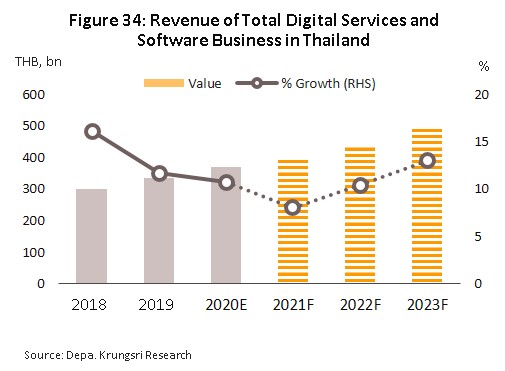

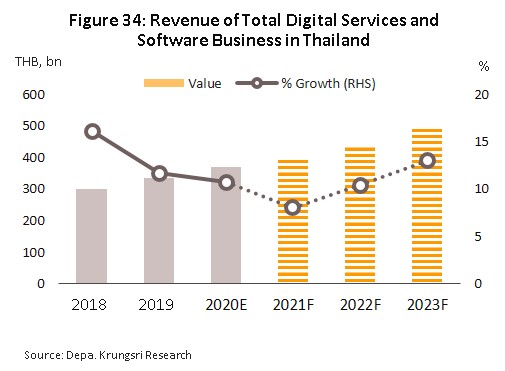

ไทย: ในช่วงปี 2564-2566 รายได้ของธุรกิจบริการดิจิทัลและซอฟต์แวร์โดยรวมมีแนวโน้มเติบโตต่อเนื่องในอัตราเฉลี่ย 10.5% ต่อปี (ภาพที่ 34) จากแนวโน้มกำลังซื้อที่เริ่มทยอยฟื้นตัวและภาคธุรกิจเร่งปรับโครงสร้างองค์กรที่เน้นขับเคลื่อนมูลค่าเพิ่มด้วยเทคโนโลยีดิจิทัลมากขึ้น

โดยรายละเอียดแนวโน้มของกลุ่มธุรกิจหลัก มีดังนี้

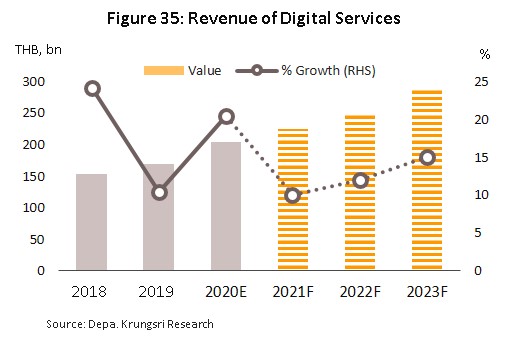

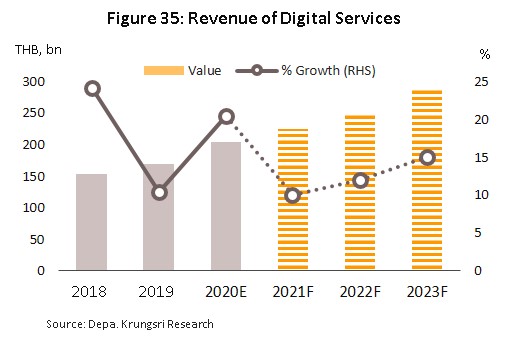

บริการดิจิทัล: รายได้มีแนวโน้มเติบโตเฉลี่ย 12.0-13.0%ต่อปี ในช่วงปี 2564-2566 (ภาพที่ 35) ปัจจัยหนุนจาก

- การพัฒนาโครงข่ายเทคโนโลยี 5G ที่จะครอบคลุมพื้นที่ในวงกว้าง โดยคณะกรรมการดิจิทัลฯ มีมติวันที่ 24 มี.ค.2564 เร่งขับเคลื่อนแผนยุทธศาสตร์ 5G ภายใต้งบ 500 ล้านบาทในการเชื่อมต่อโครงข่าย และสนับสนุนภาคเอกชน (AIS, TRUE, DTAC) ในการลงทุนให้เข้าถึง 5G ได้ทุกสถานที่ภายในปี 2565

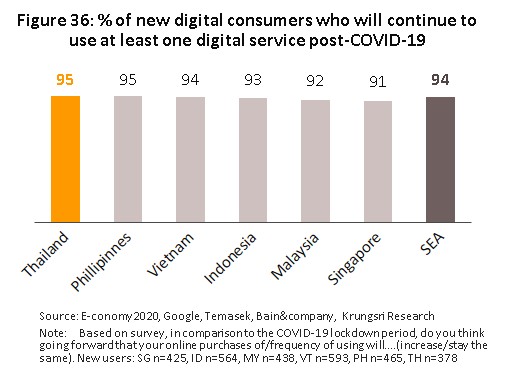

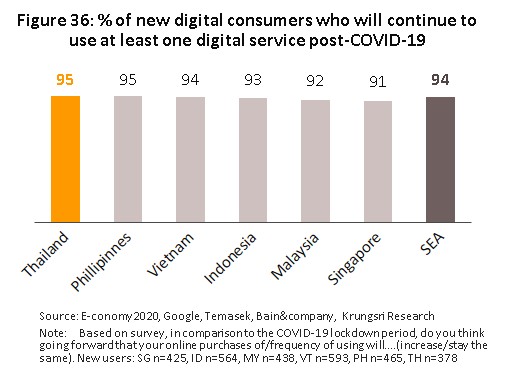

- รูปแบบการใช้ชีวิตประจำวันและการทำงานที่มีแนวโน้มจะยังคงพึ่งพาบริการผ่านแพลตฟอร์มดิจิทัลในรูปแบบต่างๆ จากพฤติกรรมของผู้บริโภคที่ปรับสู่ New normal โดยผลสำรวจจากรายงาน E-conomy 2020 ของ Google, Temasek, Bain & Company พบว่า จำนวนผู้ใช้ บริการดิจิทัล (Digital service consumers) ของไทยในช่วง COVID-19 และยังมีแผนจะใช้บริการผ่านแพลตฟอร์มดิจิทัลต่อไปหลังพ้นช่วงการระบาด มีสัดส่วนสูงถึง 95%_ของจำนวนผู้ที่ใช้บริการดิจิทัลทั้งหมด (ภาพที่ 36)

นอกจากนี้ มาตรการภาครัฐในการออกกฏหมายเก็บภาษีธุรกิจบริการดิจิทัล (Digital Service Tax : DST) โดยผู้ให้บริการต่างชาติที่มีรายได้มากกว่า 1.8 ล้านบาทต่อปี ต้องจดทะเบียนและจ่ายภาษีมูลค่าเพิ่ม 7% (บังคับใช้ 1 ก.ย. 2564) เช่นเดียวกับผู้ประกอบการในไทยที่ให้บริการบนแพลตฟอร์มดิจิทัล อาทิ บริการข้อมูล สื่อนันทนาการ หรือดาวโหลดเนื้อหาต่างๆ ด้านดิจิทัล เช่น Ookbee, Wongnai, Pantip.com น่าจะเอื้อให้ผู้ประกอบการไทยสามารถแข่งขันได้ดีขึ้น

แนวโน้มการเติบโตของกลุ่มบริการดิจิทัล ส่วนใหญ่น่าจะยังถูกขับเคลื่อนจาก 3 ธุรกิจหลักได้แก่ ธุรกิจ E-transaction, E-retail และ E-content โดยบริการซื้อขายผ่านแพลตฟอร์มออนไลน์จะขยายครอบคลุมจากหมวดอาหาร เดินทาง และบันเทิง ไปสู่หมวดสินค้าในชีวิตประจำวันมากขึ้น

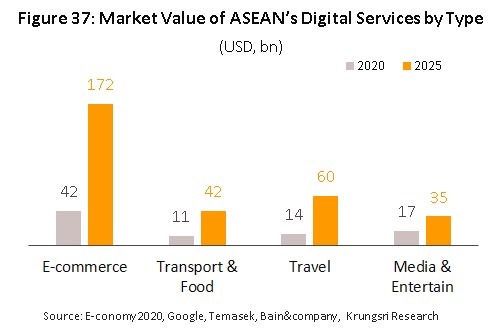

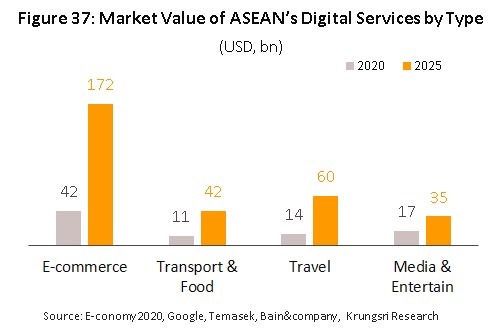

รองลงไปคือธุรกิจ FinTech ที่จะยังคงขยายตัวต่อเนื่องตามความนิยมของ E-wallet ซึ่งเข้ามาแทนเงินสดมากขึ้น แต่จะมีการแข่งขันสูงจากกลุ่มผู้เล่นที่มีจำนวนมากในการพัฒนาแพลตฟอร์มการเงินใหม่ๆ เช่น กรณีของ ShopeePay ที่ขยายช่องทางชำระเงินผ่านแพลตฟอร์มออนไลน์โดยเชื่อม E-wallet_กับ E-commerce_ในช่วง มี.ค.2564_รวมทั้งการเข้ามาของผู้ประกอบการจากธุรกิจอื่น เช่นกรณีของแสนสิริ (ธุรกิจอสังหาฯ) ที่ซื้อหุ้นสัดส่วน 15% ในบริษัท Xspring Capital Plc. (XPG) (ธุรกิจการเงินและหลักทรัพย์) ในช่วง พ.ค.2564 เพื่อขยายธุรกิจสู่ Digital financial services โดยจะพัฒนา Digital token เพื่อขายให้นักลงทุนที่สนใจลงทุนในเงินดิจิทัลประเภทที่มีสินทรัพย์เป็นหลักค้ำประกัน เป็นต้น ซึ่งทิศทางการเติบโตของตลาดบริการดิจิทัลของไทยดังกล่าว น่าจะสอดคล้องกับการเติบโตของตลาดธุรกิจบริการดิจิทัลในภูมิภาคอาเซียน จากรายงาน E-conomy, 2020 คาดการณ์ว่า มูลค่าตลาดธุรกิจบริการดิจิทัลของอาเซียนจะเติบโตต่อไปในทุกหมวดสินค้าและบริการหลักต่อเนื่องในปี 2568 (ภาพที่ 37)

ซอฟต์แวร์และบริการซอฟต์แวร์: รายได้มีแนวโน้มเติบโตเฉลี่ย 7.0-8.0%ต่อปี ในช่วงปี 2564-2566 (ภาพที่ 38) โดยมีปัจจัยหนุนที่สำคัญจากภาวะธุรกิจที่คาดว่าจะทยอยฟื้นตัวในปี 2565-2566 ทำให้การลงทุนด้านซอฟต์แวร์และระบบ Cloud IT มีแนวโน้มขยายตัวดี เพื่อรองรับทั้งภาคธุรกิจที่อยู่ในช่วงการปรับโครงสร้างองค์กรซึ่งต้องใช้การประมวลผลข้อมูลในการตอบสนองความต้องการของลูกค้าเฉพาะกลุ่มมากขึ้น และภาคหน่วยงานราชการที่ต้องพัฒนารูปแบบการให้บริการผ่านออนไลน์และแอปพลิเคชั่นต่างๆ มากขึ้น นอกจากนี้ มาตรการภาครัฐในการลดหย่อนภาษี 2 เท่า(ไม่เกิน100,000บาท) ให้กับธุรกิจ SMEs สำหรับค่าใช้จ่ายด้านซอฟต์แวร์และบริการฯ ในปี 2564-2565 เพื่อเร่งกระบวนการ Digital transformation ให้ SMEs แข่งขันได้ อาจช่วยกระตุ้นการขยายตัวของอุปสงค์ในตลาดซอฟต์แวร์และบริการฯ

แนวโน้มการเติบโตของกลุ่มซอฟต์แวร์ฯ ส่วนใหญ่จะขับเคลื่อนจากธุรกิจประเภทซอฟต์แวร์ตามวัตถุประสงค์ของผู้ใช้ (Customized software) เพื่อพัฒนาแพลตฟอร์มที่ตอบโจทย์ผลิตภัณฑ์ซึ่งสนองความต้องการเฉพาะมากขึ้น (เช่น Imbedded software ที่ใช้ผลิตสินค้าหลากหลายรุ่นใหม่ๆ)

และธุรกิจบริการด้านซอฟต์แวร์ในรูปแบบ SaaS เพื่อรองรับโครงการใหม่ๆ ในการพัฒนาองค์กร ซึ่งช่วยลดค่าใช้จ่ายโดยไม่ต้องลงทุนติดตั้งซอฟต์แวร์ทั้งระบบ โดย Gartner Inc. ประเมินว่า การใช้จ่ายด้าน SaaS ของไทยมีแนวโน้มเพิ่มขึ้นมาก ในช่วงปี 2564-2566 ขณะที่การซื้อซอฟต์แวร์ลิขสิทธิ์ก็ยังคงมีอยู่แต่จะขยายตัวลดลงเป็นลำดับ เนื่องจากต้องใช้เงินลงทุนสูงในการติดตั้งระบบ ขณะที่ SaaS จ่ายเพียงค่าสมาชิกในช่วงระยะเวลาที่ใช้ (Pay per use)

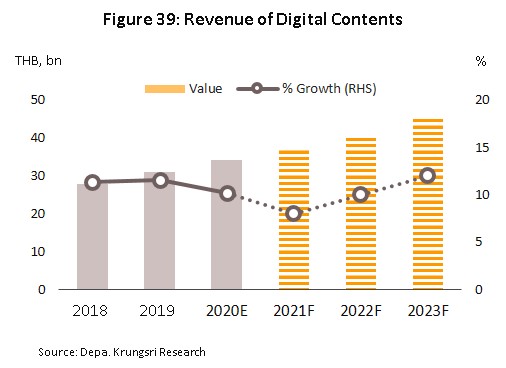

ดิจิทัลคอนเทนต์: รายได้มีแนวโน้มเติบโตเฉลี่ย 9.0-10.0% ต่อปี ในช่วงปี 2564-2566 (ภาพที่ 39) ตามพฤติกรรมผู้บริโภคในยุค New normal ที่ต้องการผ่อนคลายความเครียดผ่านอุปกรณ์ Smart technology และโครงข่ายอินเตอร์เน็ตที่เข้าถึงสะดวกมากขึ้น โดยแรงขับเคลื่อนการเติบโตที่สำคัญมาจากธุรกิจเกมส์ซึ่งเป็นหมวดหลักที่คาดว่าจะยังคงขยายตัวในอัตราสูงต่อเนื่อง ในทิศทางเดียวกับตลาดเกมส์ของโลก ซึ่ง Superdata a Nielsen company (Website และบริษัทที่ก่อตั้งโดยนักวิจัยในอุตสาหกรรมเกมส์) รายงานว่า มูลค่าตลาดเกมส์และสื่อออนไลน์ของโลกเติบโต 12% (USD 139.9 bn) ในปี 2563 โดยรายได้ 59% มาจากตลาดเอเชีย และ

ประเมินว่าตลาดเกมส์โลกจะยังมีทิศทางการเติบโตเช่นนี้ต่อไปหลังจากที่การระบาดลดลงเมื่อมีวัคซีนแล้ว และไทยเป็นตลาดหนึ่งที่มีแนวโน้มเติบโตสูงในเอเชีย

สอดคล้องกับรายงาน Global Entertainment & Media (E&M) Outlook 2020-2024 ของบริษัท PwC Thailand ที่ประเมินว่า มูลค่าใช้จ่ายด้านวิดิโอเกมส์ และ E-sports ของไทยมีแนวโน้มเติบโต 7.2% ต่อปี ในช่วงปี 2563-2567 เนื่องจากเกมส์ออนไลน์ได้รับการยอมรับจากกระทรวงการท่องเที่ยวและกีฬา ให้เป็นกีฬาอิเล็กทรอนิกส์ และมีแนวโน้มที่ภาคธุรกิจสาขาอื่นจะหันมาสนใจเป็นสปอนเซอร์ให้กับกีฬา E-sport มากขึ้น จากทิศทางการเติบโตดังกล่าว ธุรกิจเกมส์ในไทยมีแนวโน้มขยายช่องทางรายได้จากสปอนเซอร์โดยการพัฒนาแพลตฟอร์มให้มีพื้นที่ส่วนหนึ่งสำหรับโฆษณาสินค้า โดยแนวโน้มการเติบโตด้านการลงทุนในโครงสร้างพื้นฐานระบบคลาวด์ อาจเอื้อให้ผู้ประกอบการของไทยหันมาเน้นพัฒนาเกมส์บนระบบ Cloud gaming ผ่านอินเตอร์เน็ตมือถือมากขึ้น ซึ่งน่าจะช่วยรองรับการเติบโตของธุรกิจเกมส์มือถือให้มียอดดาวน์โหลดเพิ่มขึ้น

สำหรับธุรกิจแอนนิเมชั่นและคาร์แรคเตอร์ มีแนวโน้มที่จะขยายตัวดีขึ้นแต่ในอัตราไม่สูงนักตามภาวะเศรษฐกิจของประเทศผู้ว่าจ้างผลิตที่ทะยอยฟื้นตัวในปี 2565_และ 2566 โดยแนวโน้มลูกค้าต่างชาติที่มาว่าจ้างผลิตส่วนใหญ่น่าจะมาจากญี่ปุ่น เนื่องจากการ์ตูนคาแรคเตอร์ไทยเริ่มได้รับความนิยมในตลาดญี่ปุ่นมากขึ้น ปัจจัยสนับสนุนอีกประการหนึ่งคือภาครัฐมีนโยบายสนับสนุนต่อเนื่อง อาทิ โครงการ Thai Cartoon Project ช่วงเดือนก.พ.-ก.ย.2564 สนับสนุนผู้ประกอบการไทยในการพัฒนาคาร์แรคเตอร์การ์ตูน และแอนิเมชันของไทยแสดงผ่านสื่อออนไลน์ในประเทศญี่ปุ่น เป็นต้น (กรมส่งเสริมการค้าระหว่างประเทศ กระทรวงพาณิชย์,2564)

มุมมองวิจัยกรุงศรี

ในปี 2564-2566 รายได้ของธุรกิจบริการดิจิทัลและซอฟต์แวร์โดยรวมของไทยมีแนวโน้มขยายตัวต่อเนื่อง ตามทิศทางของภาคธุรกิจที่เร่งกระบวนการ Digital transformation ในการสร้างมูลค่าเพื่อสนองความต้องการของผู้บริโภคแบบเฉพาะเจาะจงมากขึ้น รวมทั้งการใช้ชีวิตในรูปแบบใหม่จากผลการระบาดของ COVID-19 ที่เร่งให้การติดต่อสื่อสารผ่านทางแพลตฟอร์มดิจิทัลเกิดเร็วขึ้น

สำหรับแรงขับเคลื่อนการเติบโตของรายได้ในธุรกิจนี้ ได้แก่

- ธุรกิจบริการดิจิทัล รายได้ยังมีแนวโน้มเติบโตดีต่อเนื่องตามการพัฒนาแพลตฟอร์มในรูปแบบใหม่ๆ เพื่อรองรับธุรกรรมออนไลน์ที่จะขยายตัวมากขึ้นทั้งในภาคธุรกิจและภาคการบริโภค จากการพัฒนาโครงข่ายเทคโนโลยี 5G ที่ครอบคลุมพื้นที่มากขึ้น โดยการเติบโตของรายได้ส่วนใหญ่จะมาจากธุรกิจประเภท E-transaction, E-retail และ E-content ซึ่งจะครอบคลุมบริการออนไลน์ในเกือบทุกหมวดสินค้าและบริการในชีวิตประจำวัน รองลงมาคือ FinTech ที่จะยังคงขยายตัวต่อเนื่องตามความนิยมของ E-wallet ซึ่งเข้ามาแทนเงินสดมากขึ้น แต่จะมีการแข่งขันสูงจากกลุ่มผู้เล่นที่มีจำนวนมากในการพัฒนาระบบให้บริการธุรกรรมออนไลน์บนแพลตฟอร์มใหม่ๆ

- ธุรกิจจัดทำซอฟต์แวร์และให้บริการด้านซอฟต์แวร์ รายได้มีแนวโน้มเติบโตตามภาวะของภาคธุรกิจที่จะทยอยฟื้นตัว ทำให้การลงทุนด้านซอฟต์แวร์และระบบ Cloud IT ขยายตัว เพื่อรองรับการปรับโครงสร้างองค์กรซึ่งต้องวางแผนฟื้นฟูธุรกิจโดยใช้ระบบการประมวลผลข้อมูลขนาดใหญ่ (Big data analytics) โดยการเติบโตของรายได้ส่วนใหญ่จะมาจากธุรกิจประเภทซอฟต์แวร์ตามวัตถุประสงค์ของผู้ใช้ และบริการด้านซอฟต์แวร์ในรูปแบบ SaaS

- ธุรกิจดิจิทัลคอนเทนต์ รายได้ที่เติบโตจะยังคงมาจากธุรกิจประเภทเกมส์ออนไลน์เป็นหลัก โดยเฉพาะเกมส์บนระบบ Cloud gaming ผ่านอินเตอร์เน็ตมือถือที่จะมีการพัฒนามากขึ้น หลังจากที่เกมส์ออนไลน์ได้รับการยอมรับให้เป็นกีฬาอิเล็กทรอนิกส์ และธุรกิจเกมส์ในไทยมีแนวโน้มปรับตัวโดยพัฒนาแพลตฟอร์มให้เป็นพื้นที่จัดแสดงสินค้า หรือธุรกิจ E-commerce เพื่อขยายช่องทางรายได้มากขึ้น ขณะที่รายได้ที่มาจากธุรกิจแอนนิเมชั่นและคาร์แรคเตอร์ มีแนวโน้มที่จะขยายตัวแต่ในอัตราไม่สูงนัก ตามภาวะธุรกิจของผู้รับจ้างผลิตที่ทยอยฟื้นตัวในปี 2565 และ 2566

[1]การนำเทคโนโลยีและกลยุทธ์ทางดิจิทัลเข้ามาใช้ในการวางรากฐาน เป้าหมาย การดำเนินธุรกิจ ตลอดจนขั้นตอนการทำงานและวัฒนธรรมขององค์กร (Demeter ICT co.,ltd, the consultant company for business transformation in The Asia-Pacific, since 2015

[2]อุตสาหกรรมดิจิทัล (Digital_sector)_ครอบคลุมทั้งการผลิตและการให้บริการด้านเทคโนโลยีดิจิทัล ได้แก่ การพัฒนาและให้บริการซอฟต์แวร์บริการดิจิทัล ดิจิทัลคอนเทนต์ รวมถึงการผลิตอุปกรณ์อัจฉริยะ รวมถึงการพัฒนาแพลตฟอร์มดิจิทัลต่างๆ (UNCTAD, 2019)

[3]บริษัทผู้ผลิตเกมส์ที่เป็นคนไทยใช้เงินลงทุนด้านการพัฒนาและการตลาดเฉลี่ยสูงประมาณ 100-200 ล้านบาท และ 50-100 ล้านบาทต่อ 1 เกมส์ ตามลำดับ ส่วนรายใหญ่ต่างชาติระดับโลกใช้เงินทุนพัฒนาเฉลี่ยอย่างน้อย 1,000 ล้านบาทต่อ 1 เกมส์ (ที่มา: สมาคมอุตสาหกรรมซอฟต์แวร์เกมส์ไทย)

[4]การขยายตัวของค่าใช้จ่ายด้านระบบคลาวด์ เป็นดัชนีที่สำคัญอย่างหนึ่งซึ่งสะท้อนทิศทางการปรับตัวด้านเทคโนโลยีดิจิทัลในระดับองค์กร

[5]อาทิ 1) การควบรวมกิจการในอินโดนีเซีย ระหว่าง Gojek ผู้ให้บริการแอปพลิเคชั่นเรียกรถและชำระเงิน กับ Tokopedia บริษัทอีคอมเมอร์ซ ในเดือน พ.ค. 2564 เพื่อแข่งขันกับคู่แข่งสิงคโปร์อย่าง Grab (แพลตฟอร์มเรียกรถและ Delivery)และ Sea (แพลตฟอร์ม Shopee) 2) การควบรวมกิจการของรายใหญ่ในสหรัฐ ระหว่าง AT&T (Telecommunication) และ Discovery Inc. (TV & digital media) ในการให้บริการ Online entertainment streaming ครบวงจร ที่คาดว่าจะแล้วเสร็จภายในปี 2565 เพื่อแข่งกับค่าย Netflix Inc.และ Walt Disney Co.

-(1).webp?ext=.webp)