ธุรกิจโรงแรมมีแนวโน้มเติบโตดีต่อเนื่องในช่วงปี 2562-2564 ตามการเติบโตของภาคท่องเที่ยว โดยคาดว่าจำนวนนักท่องเที่ยวต่างชาติและนักท่องเที่ยวไทยจะขยายตัวในอัตราเฉลี่ย 5-7% ต่อปี และ 3-4% ต่อปี ตามลำดับ หนุนให้อัตราเข้าพักเฉลี่ยอยู่ที่ระดับ 71.5-72.5% เทียบกับ 71.4% ในปี 2561

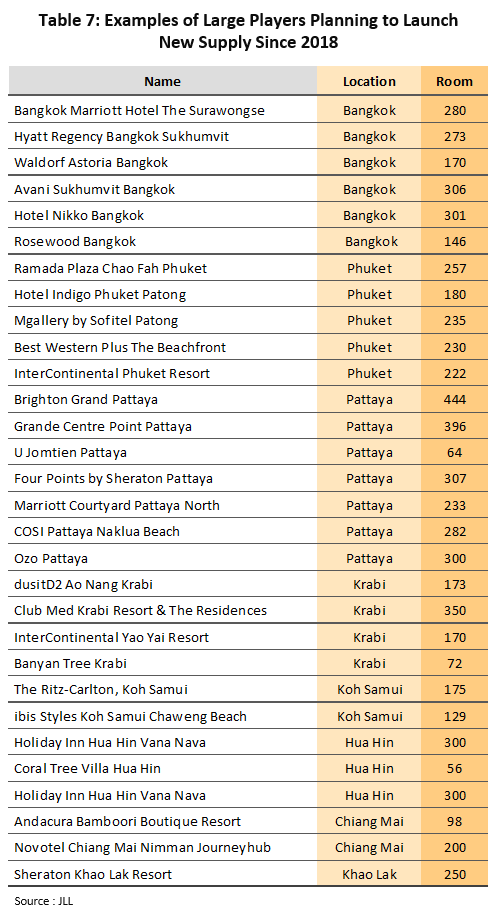

ผู้ประกอบการมีแนวโน้มขยายการลงทุนธุรกิจโรงแรมต่อเนื่องทั้ง 1) ในพื้นที่ท่องเที่ยวหลัก (กรุงเทพฯ พัทยา และภูเก็ต) ซึ่งส่วนใหญ่เป็นการลงทุนของผู้ประกอบการรายใหญ่ทั้งกลุ่มนักลงทุนไทยและต่างชาติ และ 2) จังหวัดศูนย์กลางความเจริญภูมิภาค แหล่งท่องเที่ยวและจังหวัดรองที่ได้รับอานิสงส์จากการขยายตัวของกิจกรรมทางเศรษฐกิจ อาทิ การค้า การลงทุน และการท่องเที่ยว ระหว่างภูมิภาคมากขึ้น ทั้งนี้ จำนวนห้องพักที่มีแนวโน้มเพิ่มขึ้นประกอบกับการเปิดให้บริการเช่ารายวันของสินค้าทดแทน (เช่น อพาร์ตเมนต์ และคอนโดมิเนียม) รวมถึงสถานพักแรมรูปแบบ Booking Platform อาทิ Airbnb ทำให้การแข่งขันของธุรกิจยังคงรุนแรง

ข้อมูลพื้นฐาน

ธุรกิจโรงแรม (โรงแรม รีสอร์ท และเกสต์เฮ้าส์) เป็นธุรกิจเกี่ยวเนื่องกับการท่องเที่ยวเป็นสำคัญ มูลค่าผลิตภัณฑ์มวลรวมในประเทศ (GDP) หมวดโรงแรมและภัตตาคารปี 2561 คิดเป็นสัดส่วนประมาณ 5.6% ของมูลค่าผลิตภัณฑ์มวลรวมในประเทศทั้งหมด หรือประมาณ 9.2 แสนล้านบาท

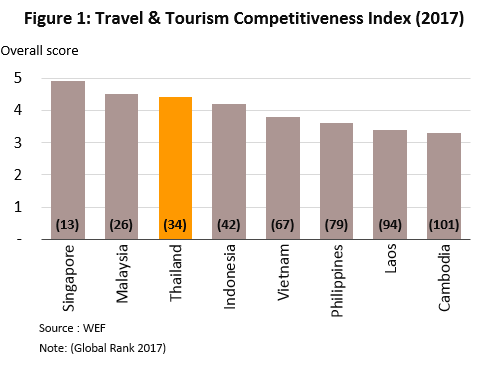

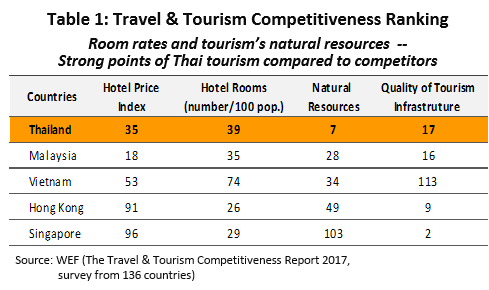

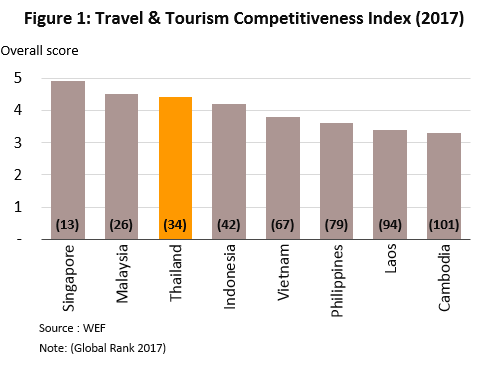

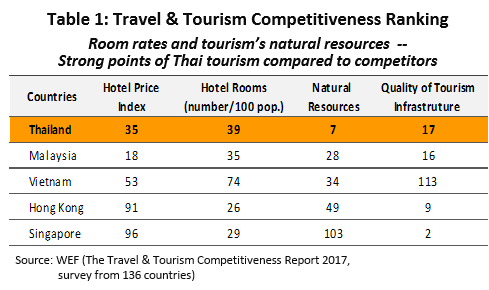

ประเทศไทยนับเป็นจุดหมายปลายทางยอดนิยมแห่งหนึ่งของนักท่องเที่ยวต่างชาติ จากการมีแหล่งท่องเที่ยวที่ดึงดูดความสนใจติดอันดับโลกกระจายอยู่ตามภาคต่างๆ ทั่วประเทศ โดยกรุงเทพฯ เป็นเมืองท่องเที่ยวหลักที่ได้รับความนิยมสูง สะท้อนจากรางวัลที่ได้รับจากหน่วยงานต่างประเทศอย่างต่อเนื่อง นอกจากนี้ภาคใต้/ภาคตะวันออกยังมีแหล่งท่องเที่ยวทางทะเลที่มีชื่อเสียง และพื้นที่หลายจังหวัดในภาคเหนือยังเป็นแหล่งท่องเที่ยวเชิงอนุรักษ์อีกด้วย นอกจากนี้ประเทศไทยยังมีความได้เปรียบในด้านราคาห้องพักและค่าครองชีพที่อยู่ในระดับต่ำ ทำให้การท่องเที่ยวในไทยมีความคุ้มค่าเงิน (Value for money) กอปรกับการคมนาคมที่สะดวกมากขึ้นจากโครงสร้างพื้นฐานที่ทยอยพัฒนาเป็นลำดับ ทั้งนี้ ดัชนีขีดความสามารถในการแข่งขันด้านการท่องเที่ยว (Travel & Tourism Competitiveness Index) ล่าสุดปี 2560 ของ World Economic Forum จัดให้ไทยอยู่อันดับ 34 จากทั้งหมด 136 ประเทศทั่วโลก และอันดับ 3 ในภูมิภาคเอเชียตะวันออกเฉียงใต้รองจากสิงคโปร์และมาเลเซีย (ภาพที่ 1) โดยเฉพาะความสามารถทางการแข่งขันด้านทรัพยากรธรรมชาติของไทยมีอันดับที่ดีที่สุดเมื่อเทียบกับประเทศอื่นๆ ในภูมิภาคเอเชียแปซิฟิก (ตารางที่ 1)

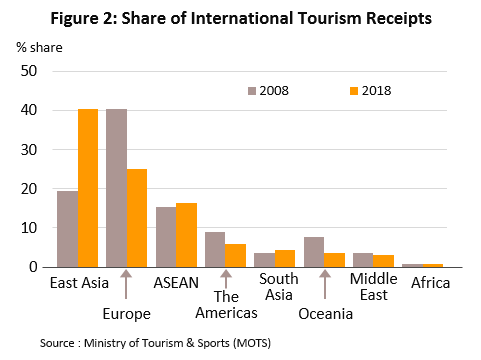

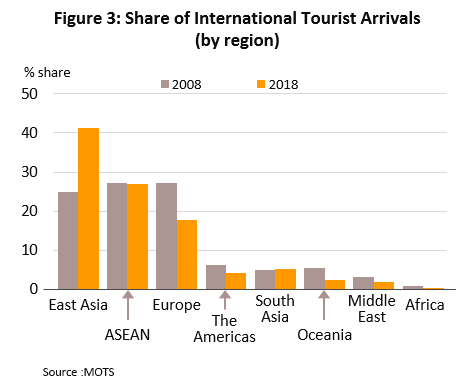

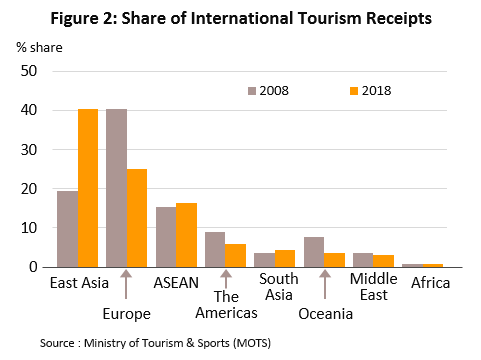

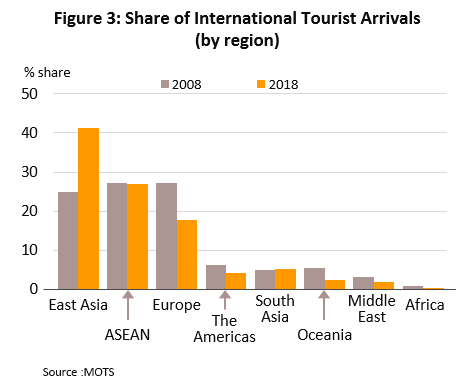

เมื่อพิจารณาด้านอุปสงค์ของธุรกิจโรงแรมจากรายได้ของนักท่องเที่ยวพบว่า นักท่องเที่ยวต่างชาติก่อให้เกิดรายได้คิดเป็นสัดส่วนสูงถึง 65% ของรายได้จากการท่องเที่ยวรวม เนื่องจากนักท่องเที่ยวต่างชาติมีค่าใช้จ่ายต่อหัวสูงและจำนวนวันพักยาวกว่าคนไทย โดยเฉพาะนักท่องเที่ยวจากเอเชียตะวันออก (จีน ญี่ปุ่น เกาหลีใต้ ฮ่องกง และไต้หวัน) ถือเป็นตลาดหลักทั้งด้านรายได้ (สัดส่วน 40% ของรายได้จากนักท่องเที่ยวต่างชาติทั้งหมด) (ภาพที่ 2) และจำนวน (สัดส่วน 41% ของจำนวนนักท่องเที่ยวต่างชาติทั้งหมด) (ภาพที่ 3) รองลงมาด้านรายได้ คือ ตลาดยุโรป คิดเป็น 25% ส่วนด้านจำนวนนักท่องเที่ยว รองลงมา คือ ตลาดอาเซียนคิดเป็น 27%

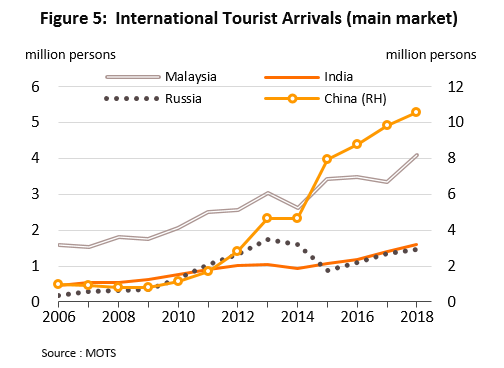

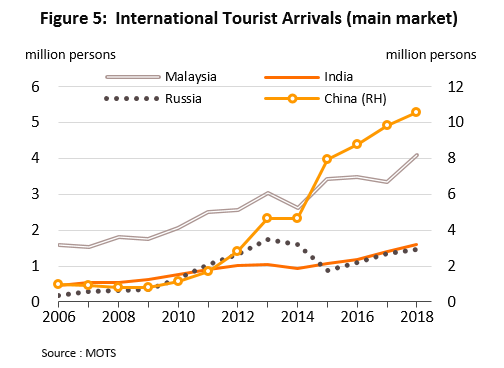

นักท่องเที่ยวต่างชาติที่เป็นตลาดหลักของไทยที่สำคัญ คือ จีน มาเลเซีย อินเดีย และรัสเซีย

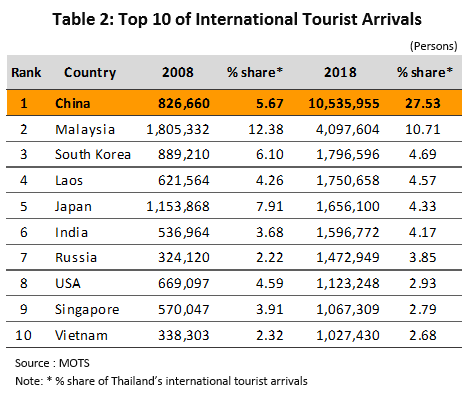

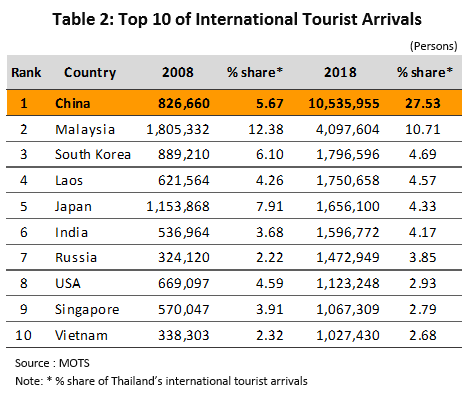

จีน: เป็นตลาดใหญ่อันดับ 1 ของไทย มีนักท่องเที่ยวประมาณ 10.5 ล้านคน คิดเป็นสัดส่วน 27.5% ของจำนวนนักท่องเที่ยวต่างชาติทั้งหมดของไทย (ข้อมูลปี 2561, ตารางที่ 2)

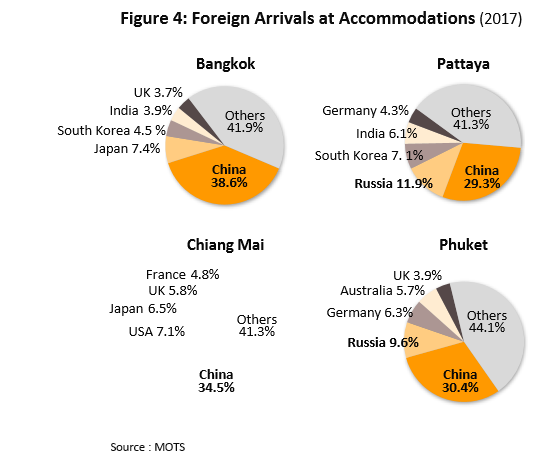

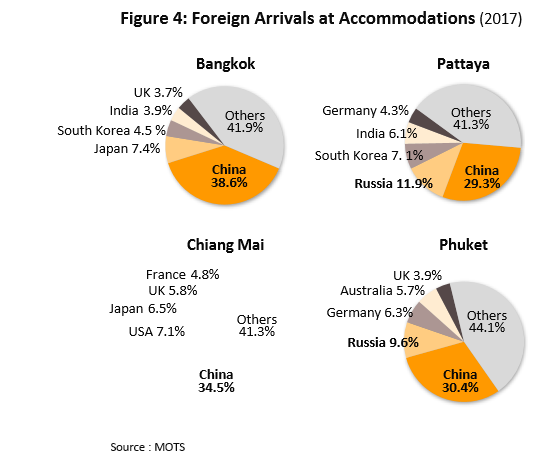

เพิ่มขึ้นมากกว่า 10 เท่าจากปี 2550 โดยกระจายตามพื้นที่ท่องเที่ยวสำคัญทั่วประเทศ (ภาพที่ 4) สำหรับปัจจัยหนุนที่ทำให้นักท่องเที่ยวจีนเพิ่มขึ้นมากมาจากปัจจัยภายนอกประเทศ (Push Factor) อาทิ 1) การผ่อนคลายนโยบายควบคุมการเดินทางท่องเที่ยวนอกประเทศ (Outbound tourism) ของรัฐบาลจีน ซึ่งปัจจุบันอนุญาตให้คนจีนเดินทางไปต่างประเทศได้ 140 ประเทศ[1] 2) กลุ่มชนชั้นกลางขึ้นไปของชาวจีนที่เพิ่มขึ้นมาก ผลจากเศรษฐกิจที่เติบโตอย่างรวดเร็ว โดย McKinsey ระบุปี 2558 สัดส่วนจำนวนกลุ่มชนชั้นกลางขึ้นไปในเมืองของจีนมีประมาณ 76% ของจำนวนประชากรในเมืองทั้งหมดเพิ่มขึ้นจาก 22% ในปี 2548 ซึ่งกลุ่มดังกล่าวมีศักยภาพในการใช้จ่ายเดินทางท่องเที่ยว 3) การเพิ่มขึ้นของสายการบินต้นทุนต่ำและเที่ยวบินตรงระหว่างไทย-จีน รวมถึงการเปิดใช้เส้นทางคมนาคมทางบกโดยเฉพาะเส้นทาง R3A (ไทย-ลาว-จีนตอนใต้) 4) ความสัมพันธ์ระหว่างประเทศของจีนกับญี่ปุ่น และเกาหลีใต้ไม่ค่อยราบรื่นนักในช่วง 3-4 ปีผ่านมา มีส่วนทำให้นักท่องเที่ยวจีนปรับแผนเดินทางมาไทยแทน และ 5) ความโด่งดังของภาพยนตร์จีน “Lost in Thailand” (ภาพยนตร์จีนเรื่องแรกที่ทำรายได้เกิน 1,000 ล้านหยวน ออกฉายในจีนเมื่อธันวาคม 2555) ซึ่งเข้ามาถ่ายทำที่จังหวัดเชียงใหม่เป็นอีกปัจจัยสำคัญที่เป็นจุดเปลี่ยนให้นักท่องเที่ยวจีนมาไทยเติบโตแบบก้าวกระโดดในช่วงปี 2556-2559 ส่วนปัจจัยเสริมภายในประเทศไทย (Pull Factor) ที่สำคัญคือ 1) มาตรการส่งเสริมการท่องเที่ยวจากภาครัฐ อาทิ มาตรการยกเว้นค่าธรรมเนียม VOA (Visa on Arrivals) สำหรับนักท่องเที่ยวจีน 2) การทำตลาดประชาสัมพันธ์ส่งเสริมการท่องเที่ยวไทยอย่างต่อเนื่องของทางการ เช่น การโร้ดโชว์ในเมืองต่างๆ ของจีน และการตั้งสำนักงานการท่องเที่ยวแห่งประเทศไทย (ททท.) ยังเมืองต่างๆ ได้แก่ ปักกิ่ง เซี่ยงไฮ้ กว่างโจว เฉิงตู และคุนหมิง

ด้านพฤติกรรมของนักท่องเที่ยวในภาพรวมพบว่า นักท่องเที่ยวเอเชียตะวันออกโดยเฉพาะจีนมีพฤติกรรมการท่องเที่ยวที่อ่อนไหวต่อสถานการณ์วิกฤตต่างๆ อาทิ การก่อการร้าย โรคระบาด และภัยธรรมชาติ ต่างจากนักท่องเที่ยวยุโรปและอเมริกาที่อ่อนไหวต่อปัจจัยทางเศรษฐกิจมากกว่า ส่วนหนึ่งอาจเนื่องจากต้องวางแผนการเดินทางระยะไกลกว่า ทำให้เปลี่ยนแปลงโปรแกรมการท่องเที่ยวได้ยากขึ้น

มาเลเซีย: นับเป็นตลาดหลักในเอเชียที่จำนวนนักท่องเที่ยวมีอัตราการเติบโตสูงในช่วงหลายๆ ปีที่ผ่านมา และเป็นตลาดเพื่อนบ้านที่สร้างรายได้จากการท่องเที่ยวให้แก่ประเทศไทยเป็นจำนวนมากเมื่อเทียบกับประเทศ CLMV (ปี 2560 นักท่องเที่ยวมาเลเซียสร้างรายได้มูลค่า 9.5 หมื่นล้านบาท ขณะที่รายได้จากประเทศ CLMV รวมกันมีมูลค่า 1.3 แสนล้านบาท) ปัจจัยสำคัญที่ทำให้นักท่องเที่ยวมาเลเซียเติบโตต่อเนื่องเป็นผลจากการเติบโตของการค้าชายแดนระหว่างไทย-มาเลเซีย โดยนักท่องเที่ยวมาเลเซียเดินทางเข้าประเทศไทยผ่านด่าน อ. สะเดา (ด่านหลัก) ด่าน อ.เบตง และด่าน อ.สุไหงโกลก นอกจากนี้การเปิดเส้นทางบินมาเลเซีย-เชียงใหม่ทำให้นักท่องเที่ยวมาเลเซียเดินทางไปเชียงใหม่เพิ่มขึ้น (ปี 2560 จำนวนนักท่องเที่ยวมาเลเซียที่เข้าพักโรงแรมในเชียงใหม่เพิ่มขึ้น 19.4% YoY)

อินเดีย: จำนวนนักท่องเที่ยวมีอัตราการขยายตัวเป็นเลขสองหลักติดต่อกัน 4 ปี (2558-2561) ปัจจัยหนุนสำคัญจากเศรษฐกิจที่เติบโตต่อเนื่องและการเพิ่มขึ้นของชนชั้นกลาง โดยล่าสุด จากรายงานของสภาวิจัยเศรษฐกิจประยุกต์แห่งชาติ (National Council of Applied Economic Research: NCAER) ของอินเดีย ระบุปี 2559 มีชนชั้นกลางในอินเดียราว 267 ล้านคน นอกจากนี้การเปิดเส้นทางใหม่ของสายการบินต้นทุนต่ำจากเมืองรองในอินเดียมายังไทยมากขึ้น (เช่น อาเมดาบัด โคชิ เดราดัน) ช่วยหนุนการเติบโตของนักท่องเที่ยวอินเดียจากเมืองอื่น นักท่องเที่ยวอินเดีย (โดยเฉพาะระดับบน) นิยมจัดงานแต่งงานในไทย เนื่องจากค่าใช้จ่ายด้านที่พักและในการจัดงานที่ถูกกว่าเมื่อเทียบกับการจัดงานแต่งงานในอินเดียและการเดินทางไปจัดงานในประเทศอื่นๆ กอปรกับความสะดวกสบายในการเดินทาง โดยเที่ยวบินจากเมืองสำคัญต่างๆ มาไทย อาทิ เดลี มุมไบ เชนไน บังกาลอร์ ใช้เวลาเพียง 4-5 ชั่วโมงเท่านั้น

รัสเซีย: ซึ่งเป็นตลาดยุโรปอันดับ 1 ของไทยยังมีศักยภาพในการเติบโตต่อเนื่องปัจจัยหนุนจาก 1) เศรษฐกิจของรัสเซียที่ปรับตัวดีขึ้น 2) ความไม่สงบในตะวันออกกลาง (โดยเฉพาะปี 2553-2556) ส่งผลให้นักท่องเที่ยวรัสเซียเปลี่ยนเส้นทางท่องเที่ยวจากแหล่งท่องเที่ยวยอดนิยม เช่น ตุรกีและอียิปต์ มาเป็นแหล่งท่องเที่ยวอันดับรองลงไปอย่างไทย 3) การเพิ่มเที่ยวบินโดยเฉพาะเช่าเหมาลำไทย-รัสเซีย ทั้งนี้ ชาวรัสเซียประมาณ 60% นิยมเดินทางโดยเที่ยวบินเช่าเหมาลำ ส่วนปัจจัยหนุน (Pull Factor) จากการโร้ดโชว์ของการท่องเที่ยวแห่งประเทศไทย (ททท.) และข้อตกลงร่วมกันระหว่างไทย-รัสเซียในการยกเว้นการตรวจลงตราวีซ่าที่เป็นการเดินทางเพื่อจุดประสงค์ของการท่องเที่ยวไม่เกิน 30 วัน (มีผลเดือนเมษายน 2550)

สำหรับนักท่องเที่ยวคนไทย ในช่วง 10 ปีที่ผ่านมา (2550-2560) มีอัตราการเติบโตเฉลี่ย 7% ต่อปี (จำนวนทริป) ซึ่งเป็นผลจาก 1) การออกมาตรการส่งเสริมการท่องเที่ยวอย่างต่อเนื่อง อาทิ มาตรการลดหย่อนภาษีจากภาครัฐ การลดราคาที่พักจากภาคเอกชน เป็นต้น 2) การเติบโตของเที่ยวบินสายการบินต้นทุนต่ำรวมถึงการปรับปรุง/ขยายสนามบินในจังหวัดต่างๆ และ 3) การขยายเส้นทางคมนาคม (โดยเฉพาะถนน) ส่งผลให้นักท่องเที่ยวไทยที่นิยมเดินทางด้วยตนเองเข้าถึงแหล่งท่องเที่ยวได้สะดวกมากขึ้น

ด้านรายได้จากนักท่องเที่ยวไทยมีสัดส่วนประมาณ 35% ของรายได้รวมจากการท่องเที่ยว แม้จะมีสัดส่วนน้อยกว่ารายได้จากนักท่องเที่ยวต่างชาติ แต่มีความสำคัญต่อธุรกิจท่องเที่ยวและโรงแรมในจังหวัดท่องเที่ยวสำคัญอื่นๆ อาทิ ระยอง เชียงใหม่ กาญจนบุรี เป็นต้น และจังหวัดศูนย์กลางของภูมิภาค อาทิ นครราชสีมา พิษณุโลก ขอนแก่น เป็นต้น เนื่องจากจังหวัดเหล่านี้พึ่งพารายได้จากนักท่องเที่ยวไทยมากกว่าต่างชาติ

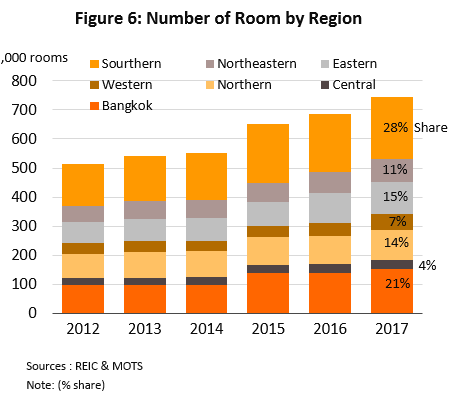

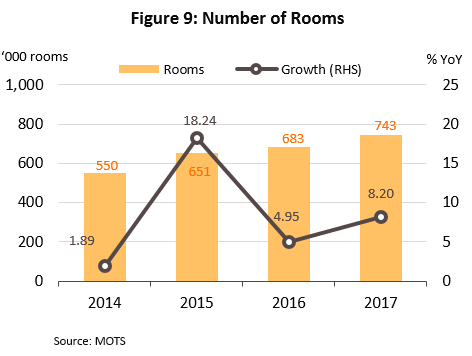

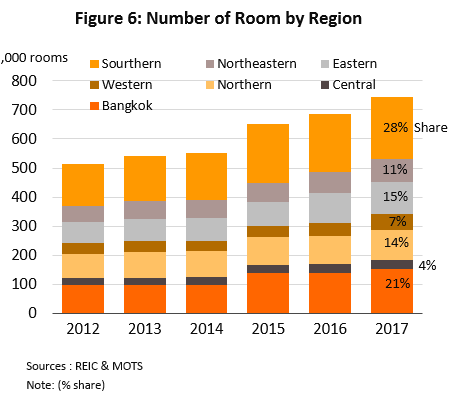

เมื่อพิจารณาด้านอุปทาน ปัจจุบันธุรกิจโรงแรมขยายตัวเพิ่มขึ้นทั้งด้านจำนวนโรงแรมและจำนวนห้องพักตามการเติบโตของภาคท่องเที่ยว ทั้งนี้ ในอดีตนักท่องเที่ยวต่างชาติมักกระจุกตัวอยู่ในกรุงเทพฯ ซึ่งเป็นศูนย์กลางการท่องเที่ยวและการเดินทางของประเทศ รวมถึงภูเก็ต และพัทยา (จ.ชลบุรี) ซึ่งเป็นแหล่งท่องเที่ยวทางทะเลที่มีชื่อเสียงหรือเป็นจุดหมายปลายทางที่สำคัญ (Tourist Destination) ทั้งนี้ ในช่วง 5 ปีที่ผ่านมา ภาครัฐกระตุ้นให้เกิดการท่องเที่ยวในประเทศผ่านนโยบายและโครงการต่างๆ มากขึ้น ประกอบกับการพัฒนาเส้นทางคมนาคมและสนามบินในภูมิภาคหลายพื้นที่เหนี่ยวนำให้เกิดการลงทุนขยายธุรกิจโรงแรมเพิ่มขึ้นตามมาในจังหวัดศูนย์กลางภูมิภาคและเมืองท่องเที่ยวต่างๆ อาทิ พัทยา ภูเก็ต เชียงใหม่ กระบี่ เกาะสมุย (จ.สุราษฎร์ธานี) ส่งผลให้จำนวนห้องพักทั่วประเทศเพิ่มขึ้นจากจำนวน 515,087 ห้อง ในปี 2555 เป็น 743,107 ห้องในปี 2560 (ภาพที่ 6) หรือเติบโตเฉลี่ย 7.6% ต่อปี โดยมีทั้งเชนโรงแรมไทยและโรงแรมต่างชาติ (International Hotel Chain) (ภาพที่ 7)

รายได้จากการขายห้องพักเป็นรายได้หลักของธุรกิจโรงแรมคิดเป็นสัดส่วน 65-70% ของรายได้รวม ส่วนรายได้จากค่าอาหารและเครื่องดื่มคิดเป็นสัดส่วน 25% (ขึ้นกับขนาดของโรงแรม โดยโรงแรม 4-5 ดาว จะมีสัดส่วนรายได้จากค่าอาหารและเครื่องดื่มมากกว่าโรงแรมขนาดเล็ก) และรายได้อื่นๆ เช่น บริการซักรีด ค่าเช่าพื้นที่ร้านค้า สัดส่วน 5-10%

สถานการณ์ที่ผ่านมา

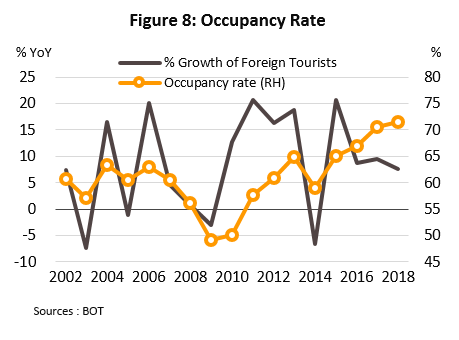

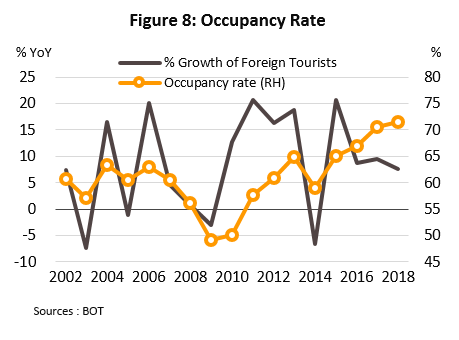

ธุรกิจโรงแรมของไทยในภาพรวมปรับตัวดีขึ้น แต่ในบางพื้นที่เผชิญปัญหาอุปทานส่วนเกิน (Excess supply) ช่วงปี 2544 -2550 นักท่องเที่ยวไทยและต่างชาติเติบโตดีในอัตรา 6.2% และ 7.4% ต่อปี ตามลำดับ ขณะที่อัตราการเข้าพัก (Occupancy Rate) อยู่ในระดับเฉลี่ยต่ำเพียง 60.7% (ภาพที่ 8) ผลจากการขยายการลงทุนของธุรกิจโรงแรมและที่พักจำนวนมาก หลังจากนั้นในช่วงปี 2551-2557 จำนวนนักท่องเที่ยวไทยและต่างชาติเพิ่มขึ้นในอัตรา 7.5% และ 8.5 % ต่อปี ตามลำดับ แต่อัตราเข้าพักเฉลี่ยลดลงอย่างมีนัยสำคัญมาอยู่ที่ 56.8% ต่อปี เนื่องจากห้องพักที่เพิ่มขึ้นต่อเนื่องทั้งจากธุรกิจเดียวกัน (จำนวนห้องพักของโรงแรมเพิ่มขึ้นเฉลี่ย 8% ต่อปีในช่วงปี 2551-2557) และธุรกิจที่คล้ายคลึงกัน (อพาร์ตเมนต์และคอนโดมิเนียมที่เปิดบริการให้เช่าเป็นรายวัน) ทำให้การแข่งขันรุนแรงขึ้น

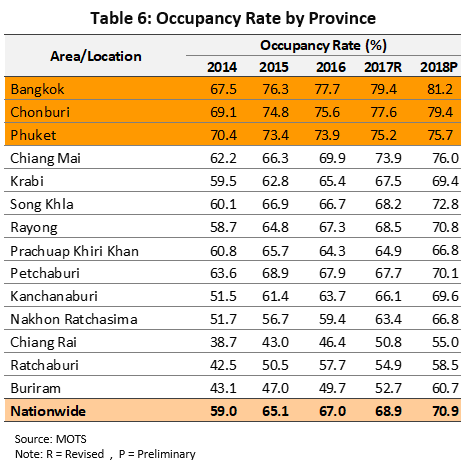

ช่วงปี 2558-2560 จำนวนนักท่องเที่ยวไทยและต่างชาติกลับมาขยายตัวต่อเนื่องส่งผลให้อัตราเข้าพักเฉลี่ยทั่วประเทศปรับเพิ่มขึ้นเป็นลำดับ เฉลี่ยอยู่ที่ 67.6% ซึ่งเป็นระดับที่ผู้ประกอบการพึงพอใจ[2] (65-70% เป็นระดับที่ผู้ประกอบการพึงพอใจ) โดยอัตราเข้าพักเฉลี่ยในพื้นที่ท่องเที่ยวหลัก ได้แก่ กรุงเทพฯ ชลบุรี ภูเก็ต สูงกว่า 75% รองลงมาคือ พื้นที่ท่องเที่ยวในเมืองรองอื่นๆ อาทิ เพชรบุรี เชียงใหม่ สุราษฎร์ธานี เป็นต้น อยู่ที่ระดับ 65-75%

ปี 2561 ธุรกิจโรงแรมยังคงเติบโตต่อเนื่องตามจำนวนนักท่องเที่ยวต่างชาติและไทย หนุนให้อัตราเข้าพักเฉลี่ยของโรงแรมปรับเพิ่มขึ้น โดยการขยายตัวของนักท่องเที่ยวต่างชาติมีปัจจัยสนับสนุนจาก 1) การฟื้นตัวอย่างต่อเนื่องของเศรษฐกิจโลก 2) การเพิ่มขึ้นของเที่ยวบินตรงและเที่ยวบินเช่าเหมาลำ การเติบโตของสายการบินต้นทุนต่ำ โดยเฉพาะจากจีน อาทิ Xiamen Airlines, China Eastern Airlines, Juneyao Airlines และ Spring Airlines เป็นต้น และ 3) มาตรการส่งเสริมการท่องเที่ยว อาทิ ยกเว้นค่าธรรมเนียม VOA (Visa on Arrivals) สำหรับนักท่องเที่ยวจาก 21 ประเทศ[3] ส่วนนักท่องเที่ยวไทยขยายตัวตามเศรษฐกิจที่เติบโตดีและมาตรการกระตุ้นการท่องเที่ยวจากภาครัฐ

รายละเอียดสถานการณ์ภาคท่องเที่ยวและเครื่องชี้ภาวะธุรกิจโรงแรมของไทยปี 2561 มีดังนี้

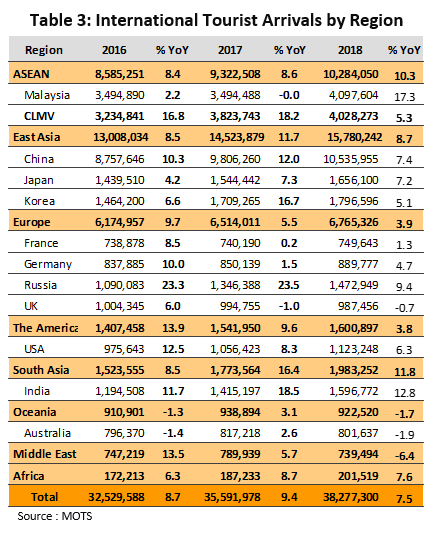

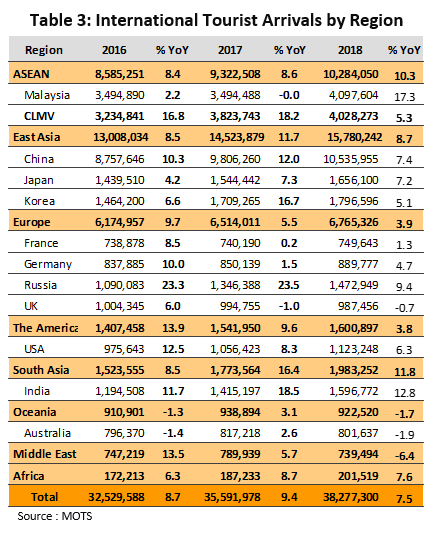

- นักท่องเที่ยวต่างชาติมีจำนวน 38.3 ล้านคน ขยายตัว 7.5% YoY โดยเติบโตเกือบทุกตลาด นักท่องเที่ยวเอเชียตะวันออก (จีน ญี่ปุ่น เกาหลีใต้ ฮ่องกง และไต้หวัน) ซึ่งเป็นตลาดหลักขยายตัว 8.7% YoY (ตารางที่ 3) นำโดยนักท่องเที่ยวจีน ขยายตัว 7.4% YoY โดยครึ่งปีแรกเติบโตถึง 25.9% ขณะที่ครึ่งปีหลังหดตัว 9.6% YoY จากอุบัติเหตุเรือล่มที่ภูเก็ตเมื่อเดือนกรกฎาคม นักท่องเที่ยวจากตลาดยุโรปเพิ่มขึ้น 3.9%YoY จากการฟื้นตัวต่อเนื่องของนักท่องเที่ยวรัสเซีย (+9.4% YoY) (ตารางที่ 3) ที่ได้อานิสงส์จากเศรษฐกิจรัสเซียกระเตื้องขึ้นและการเพิ่มเที่ยวบินตรงไทย-รัสเซีย อย่างไรก็ตาม ตลาดยุโรปและรัสเซียเติบโตชะลอลง ส่วนหนึ่งเป็นผลจากการกลับไปยังแหล่งท่องเที่ยวสำคัญของชาวยุโรป อาทิ อียิปต์ และตุรกี ส่วนนักท่องเที่ยวเอเชียใต้ขยายตัวมากที่สุด (+11.8% YoY) อานิสงส์จากการเติบโตต่อเนื่องของนักท่องเที่ยวอินเดีย ขณะที่นักท่องเที่ยวจากตะวันออกกลางหดตัว (-6.4% YoY) เนื่องจากกำลังซื้อโดยรวมได้รับผลกระทบจากการปรับขึ้นภาษีมูลค่าเพิ่ม 5% (มีผลบังคับตั้งแต่ 1 มกราคม 2561) ในประเทศซาอุดิอาระเบียและสหรัฐอาหรับเอมิเรตส์

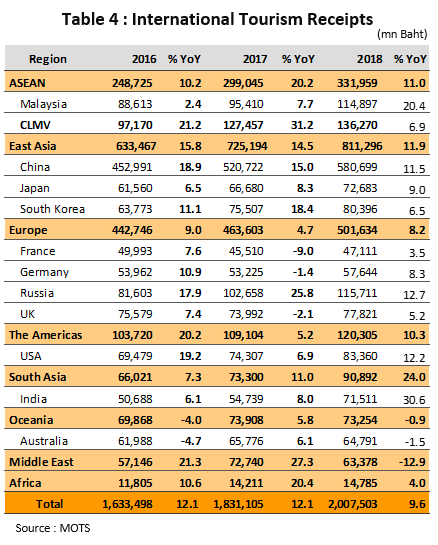

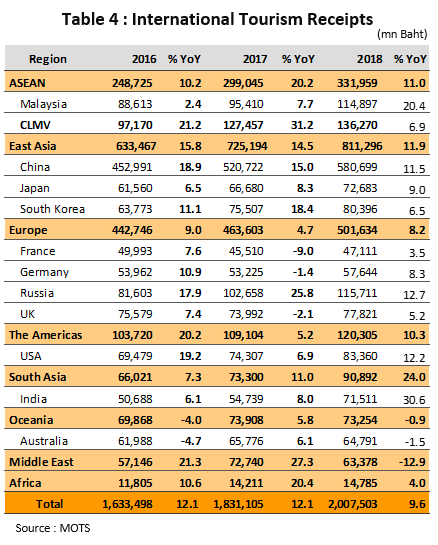

ด้านรายได้จากนักท่องเที่ยวต่างชาติคิดเป็นมูลค่า 2.0 ล้านล้านบาท เพิ่มขึ้น 9.6% YoY (ตารางที่ 4) นักท่องเที่ยวที่สร้างรายได้สูงสุดมาจากตลาดเอเชียตะวันออก 8.1 แสนล้านบาท (สัดส่วน 40% ของรายได้จากนักท่องเที่ยวต่างชาติทั้งหมด) เพิ่มขึ้น 11.9% YoY นำโดยจีน 5.81 แสนล้านบาท (+11.5% YoY) ส่วนรายได้จากตลาดยุโรป มีจำนวน 5.0 แสนล้านบาท (+8.2% YoY) นำโดยรัสเซีย 1.2 แสนล้านบาท (+12.7% YoY)

- นักท่องเที่ยวคนไทยเดินทางท่องเที่ยวในประเทศทั้งสิ้น 164 ล้านทริป ขยายตัว 3.6% YoY ผลพวงจากการเติบโตของเศรษฐกิจไทยและการขยายตัวของการท่องเที่ยวในเมืองรองที่ได้อานิสงส์จากการขยายเส้นทางบินของสายการบิน สะท้อนจากจำนวนเที่ยวบินในประเทศ (Domestic Aircraft Movement) เพิ่มขึ้น 1.1%YoY (ข้อมูลจาก บมจ.การท่าอากาศยานไทย) รวมทั้งนโยบายส่งเสริมการท่องเที่ยวในประเทศ โดยเฉพาะมาตรการส่งเสริมการท่องเที่ยวเมืองรอง 55 จังหวัด[4] (1 มกราคม – 31 ธันวาคม 2561) ซึ่งนักท่องเที่ยวสามารถนำใบเสร็จค่าใช้จ่ายจากการท่องเที่ยว (ค่าที่พัก ค่ามัคคุเทศก์ ค่าซื้อแพ็กเกจทัวร์ท่องเที่ยว) มาลดหย่อนภาษีเงินได้บุคคลธรรมดาสูงสุดไม่เกิน 15,000 บาท/ปี

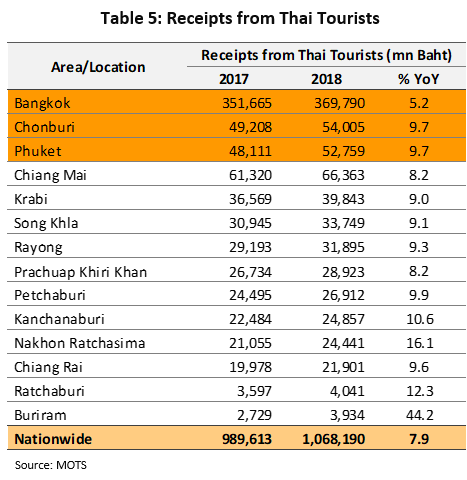

รายได้จากการท่องเที่ยวของนักท่องเที่ยวคนไทยอยู่ที่ 1.07 ล้านล้านบาท เติบโต 7.9% YoY (ตารางที่ 5) โดยพื้นที่ท่องเที่ยวสำคัญ 3 แห่ง ได้แก่ กรุงเทพฯ ชลบุรี และภูเก็ต สร้างรายได้รวมกันมากถึง 476,554 ล้านบาท คิดเป็นสัดส่วนถึง 44.6% ของรายได้รวมจากนักท่องเที่ยวไทยในปี 2561 สะท้อนถึงรายได้จากการท่องเที่ยวที่ยังคงกระจุกตัวอยู่ในพื้นที่ท่องเที่ยวหลัก ส่วนจังหวัดที่มีการเติบโตของรายได้สูงสุด คือ บุรีรัมย์ ขยายตัวถึง 44.2% YoY ซึ่งเป็นผลสำเร็จจากการส่งเสริมการท่องเที่ยวเชิงกีฬา (โดยเฉพาะการสร้างทีมฟุตบอลและสนามฟุตบอลที่มีชื่อเสียงโด่งดังทั่วประเทศ และการจัดการแข่งขันกีฬาระดับโลก อาทิ การแข่งขันจักรยานยนต์ทางเรียบชิงแชมป์โลก หรือ มอเตอร์ จีพี ไทยแลนด์)

- ด้านจำนวนห้องพักทั้งหมด ข้อมูลล่าสุด ณ สิ้นปี 2560 อยู่ที่ 7.43 แสนห้อง เพิ่มขึ้น 8.2% จากสิ้นปี 2559 (ภาพที่ 9) โดยภาคใต้มีจำนวนห้องพักสูงสุด 2.1 แสนห้อง คิดเป็นสัดส่วน 28% ของจำนวนห้องพักทั้งหมดในไทย

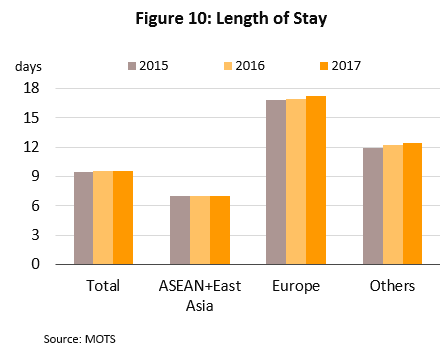

- จำนวนวันพักเฉลี่ยของนักท่องเที่ยวต่างชาติทรงตัวที่ 9.52 วัน (ข้อมูลล่าสุดปี 2560) จากเฉลี่ย 9.56 วันในปี 2559 (ภาพที่ 10) โดยนักท่องเที่ยวยุโรปเป็นกลุ่มที่มีการพำนักยาวนานที่สุดเมื่อเทียบกับนักท่องเที่ยวกลุ่มอื่นๆ ผลจากระยะทางไกลและส่วนใหญ่มาพำนักเพื่อหนีอากาศหนาว

- อัตราการเข้าพัก (Occupancy Rate) เฉลี่ยทั่วประเทศปี 2561 เพิ่มขึ้นเป็น 71.4% จาก 70.6% ในปี 2560 (ภาพที่ 8) ทั้งนี้ หากพิจารณาจำแนกรายจังหวัด (ข้อมูลจากกระทรวงการท่องเที่ยวและกีฬา) พบว่าอัตราเข้าพักเฉลี่ยปรับเพิ่มขึ้นทุกพื้นที่ (ตารางที่ 7) พื้นที่ท่องเที่ยวหลัก นำโดยกรุงเทพฯ อยู่ที่ 81.2% (เทียบกับ 79.4% ในปี 2560) ชลบุรี 79.4% (เทียบกับ 77.6%) ยกเว้นภูเก็ตปรับขึ้นเล็กน้อยมาอยู่ที่ 75.7% (เทียบกับ 75.2%) ผลกระทบจากเหตุการณ์เรือล่มเมื่อช่วงกลางปี ส่งผลให้นักท่องเที่ยวจีนหดตัวต่อเนื่องในช่วงครึ่งปีหลัง จังหวัดศูนย์กลางภูมิภาคและเมืองรองปรับตัวเพิ่มขึ้นเช่นกัน สะท้อนถึงมาตรการส่งเสริมการท่องเที่ยวเมืองรองของภาครัฐมีประสิทธิผล

- ราคาห้องพักเฉลี่ยทั่วประเทศปี 2561 เพิ่มขึ้น 10.9% YoY อยู่ที่ 1,710 บาท/ห้อง/คืน จาก 1,613 บาท/ห้อง/คืน ในปี 2560 (ภาพที่ 11) ส่งผลให้รายได้เฉลี่ยต่อห้องพักต่อคืน (Revenue per Available Room: RevPAR) อยู่ที่ 1,221 บาท/ห้อง/คืน เพิ่มขึ้น 10.2% YoY

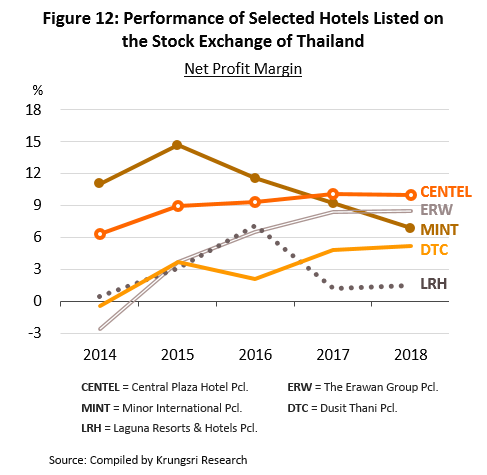

ผลการดำเนินงานของผู้ประกอบการโรงแรมรายใหญ่ (พิจารณาเฉพาะบริษัทที่จดทะเบียนในตลาดหลักทรัพย์) ส่วนใหญ่ยังเติบโตต่อเนื่องในปี 2561 (ภาพที่ 12) ตามการเพิ่มขึ้นของอัตราเข้าพัก โดยผู้ประกอบการรายใหญ่ยังคงขยายฐานรายได้ต่อเนื่องผ่านการลงทุนทั้งในและต่างประเทศรวมถึงการรับบริหารโรงแรมในต่างประเทศอีกด้วย

ไตรมาส 1 ปี 2562 ธุรกิจโรงแรมยังคงเติบโตตามการขยายตัวของนักท่องเที่ยวไทยและต่างชาติโดยเฉพาะนักท่องเที่ยวจากอาเซียนและเอเชียใต้ ขณะที่นักท่องเที่ยวจีนหดตัวต่อเนื่องเป็นไตรมาสที่ 3

- นักท่องเที่ยวต่างชาติมีจำนวน 10.8 ล้านคน ขยายตัวเพียง 1.8% YoY โดยนักท่องเที่ยวเอเชียตะวันออกเพิ่มขึ้นเล็กน้อย 1.3% YoY เนื่องจากผลของการหดตัวของนักท่องเที่ยวจีนเป็นสำคัญ (-1.7%YoY ขณะที่ในช่วงเดียวกันปีก่อนขยายตัวถึง 30% YoY) สวนทางกับนักท่องเที่ยวจากประเทศอื่นๆ ในภูมิภาคเดียวกันที่ยังขยายตัวได้ดี ขณะที่เอเชียใต้เติบโตถึง 20.7% YoY ตามนักท่องเที่ยวอินเดียที่เพิ่มขึ้น 25.0% YoY ส่วนอาเซียนขยายตัว 5.7% YoY อย่างไรก็ตาม ตลาดยุโรป หดตัว 2.3% YoY ผลจากนักท่องเที่ยวตลาดหลักลดลง อาทิ ฝรั่งเศส เยอรมนี และรัสเซีย เนื่องจากมีการเปลี่ยนเส้นทางเดินทางไปยังประเทศอื่น เช่น ตุรกีและอียิปต์ เป็นต้น นอกจากนี้ รัสเซียยังได้รับผลกระทบจากการปรับขึ้นอัตราภาษีมูลค่าเพิ่มจาก 18% เป็น 20% (มีผล 1 มกราคม 2562) สหราชอาณาจักรหดตัว 1.2% YoY ผลจากค่าเงินปอนด์อ่อนค่า ส่วนตะวันออกกลางหดตัว 14.6%YoY ต่อเนื่องจากปี 2561

ด้านรายได้จากนักท่องเที่ยวต่างชาติคิดเป็นมูลค่า 5.7 แสนล้านบาท เพิ่มขึ้น 0.4% YoY โดยรายได้จากนักท่องเที่ยวอินเดีย ญี่ปุ่น และมาเลเซีย ขยายตัว 27.0% YoY 12.3% YoY และ 10.3% YoY ตามลำดับ แต่รายได้จากนักท่องเที่ยวจีน (สัดส่วน 30% ของรายได้จากนักท่องเที่ยวต่างชาติทั้งหมดของไทย) และรัสเซียหดตัว 1.8% YoY และ 1.6% YoY ตามลำดับ

- นักท่องเที่ยวคนไทยเดินทางในประเทศช่วง 2 เดือนแรกปี 2562 เติบโต 2.6% YoY หรือมีจำนวน 23.96 ล้านทริป ส่วนรายได้เพิ่มขึ้น 4.5% YoY หรือคิดเป็นมูลค่า 1.9 แสนล้านบาท

- อัตราเข้าพักเฉลี่ยทั่วประเทศอยู่ที่ 78.6% จาก 77.7% ในช่วงเดียวกันปีก่อน โดยกรุงเทพฯ อยู่ที่ 89.0% (+0.2ppt จาก 88.8%) ชลบุรี 85.0% (+2.2ppt) ภูเก็ต 87.1% (+1.1ppt) ส่วนเมืองท่องเที่ยวและเมืองศูนย์กลางของภูมิภาคอื่นๆ เพิ่มขึ้น อาทิ สงขลา 78.2% (+4.2ppt) ขอนแก่น 60.4% (+2.8ppt) ขณะที่เชียงใหม่และเชียงรายลดลงมาอยู่ที่ 80.8% (-4.6ppt) และ 67.4% (-0.3ppt) ตามลำดับ ผลกระทบจากปัญหามลพิษทางอากาศ สำหรับอัตราเข้าพักเฉลี่ยของเมืองรองส่วนใหญ่ปรับเพิ่มขึ้นเช่นกัน อาทิ บุรีรัมย์ 64.5% (+3.0ppt) จันทบุรี 68.8% (+2.8ppt) นครสวรรค์ 61.2% (+2.2ppt)

แนวโน้มธุรกิจ

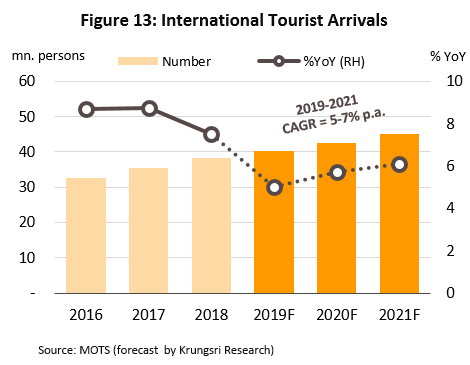

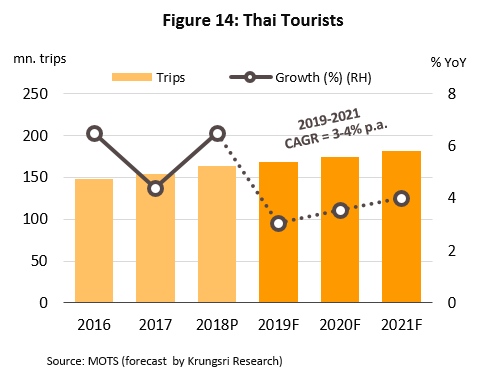

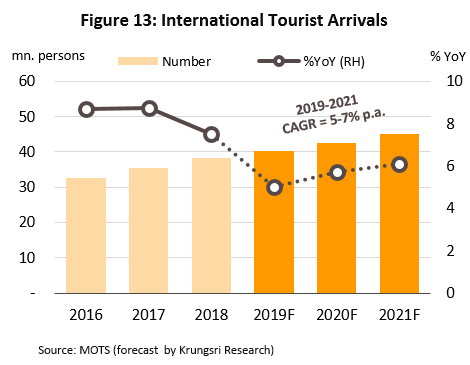

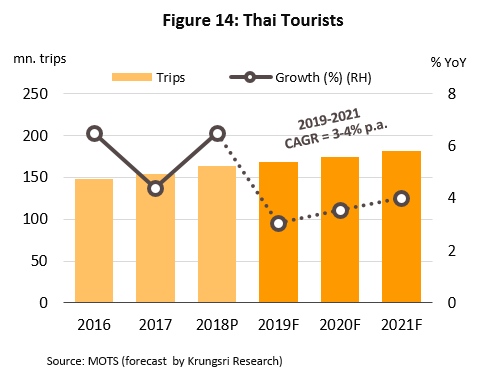

จากรายงานของ World Travel & Tourism Council (WTTC) คาดว่าในช่วงอีก 10 ปีนับจากปี 2559 จำนวนนักท่องเที่ยวต่างชาติของไทยจะขยายตัวในอัตราเฉลี่ย 6.7% ต่อปี สูงกว่าค่าเฉลี่ยของกลุ่มอาเซียนที่ 6.2% ต่อปี ขณะที่วิจัยกรุงศรีคาดว่าในระยะ 3 ปีข้างหน้า (2562-2564) ธุรกิจโรงแรมมีแนวโน้มเติบโตตามภาคท่องเที่ยว โดยคาดว่าจำนวนนักท่องเที่ยวต่างชาติและนักท่องเที่ยวไทยจะขยายตัวในอัตราเฉลี่ย 5-7% ต่อปี และ 3-4% ต่อปี ตามลำดับ (ภาพที่ 13 และ 14) ส่งผลให้อัตราเข้าพักเฉลี่ยเพิ่มขึ้นสู่ระดับ 71.5-72.5% เทียบกับ 71.4% ในปี 2561 ปัจจัยสนับสนุน มีดังนี้ 1) การเติบโตของสายการบินต้นทุนต่ำ 2) การพัฒนาโครงสร้างพื้นฐานที่มีส่วนช่วยส่งเสริมการท่องเที่ยว โดยเฉพาะการปรับปรุง/ขยายสนามบิน การขยายเส้นทางคมนาคม ทั้งทางรถไฟและมอเตอร์เวย์ 3) นโยบายส่งเสริมการท่องเที่ยวจากภาครัฐ รวมถึง 4) ความได้เปรียบในการแข่งขันเมื่อเทียบกับประเทศอื่นๆ ในภูมิภาคเดียวกัน สำหรับภาพรวมแนวโน้มนักท่องเที่ยวกลุ่มต่างๆ มีดังนี้

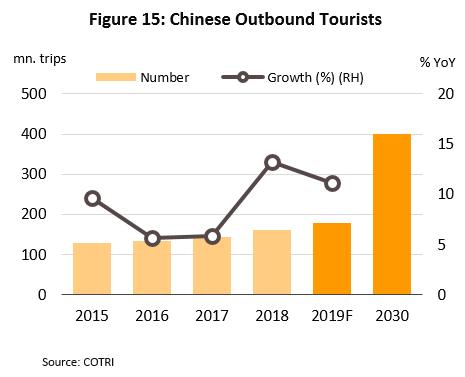

- นักท่องเที่ยวต่างชาติยังเป็นแรงขับเคลื่อนสำคัญของการท่องเที่ยวไทยทั้งด้านจำนวนและรายได้ โดยเฉพาะนักท่องเที่ยวจีน McKinsey คาดว่าปี 2568 กลุ่มชนชั้นกลางขึ้นไปของจีนจะครองสัดส่วนประมาณ 90% ของจำนวนประชากรในเมืองทั้งหมดของจีน (จาก 76% ในปี 2558) กลุ่มดังกล่าวมีแนวโน้มจะใช้จ่ายด้านการท่องเที่ยวสูง ทิศทางนี้จะหนุนให้การท่องเที่ยวนอกประเทศจีนเพิ่มขึ้น โดย China Outbound Tourism Research Institute (COTRI) คาดว่านักท่องเที่ยวจีนมีโอกาสเดินทางออกนอกประเทศราว 180 ล้านคนในปี 2562 และอาจมากกว่า 400 ล้านคน ในปี 2573 ขณะเดียวกันรัฐบาลไทยมีการโปรโมทให้นักท่องเที่ยวจีนมาไทยมากขึ้น (อาทิ กระทรวงการท่องเที่ยวและกีฬาออกมาตรการ VOA และมีโร้ดโชว์ไปยังเมืองอื่นๆ ของจีน โดยตั้งเป้าหมายจำนวนนักท่องเที่ยวจีนมาไทย 11-12 ล้านคน ในปี 2562)

นักท่องเที่ยวยุโรปอาจขยายตัวชะลอลงตามภาวะเศรษฐกิจ โดย

นักท่องเที่ยวรัสเซียและประเทศอื่นๆ อาทิ เยอรมนี ฝรั่งเศส มีแนวโน้มจะปรับเปลี่ยนเส้นทางการเดินทางไปยังจุดหมายปลายทางอื่นที่ใกล้กว่าไทย อาจส่งผลต่อธุรกิจโรงแรมโดยเฉพาะในเมืองพัทยาและภูเก็ต ซึ่งเป็นแหล่งท่องเที่ยวหลักของรัสเซีย ส่วน

นักท่องเที่ยวจากอาเซียนมีแนวโน้มขยายตัวต่อเนื่องตามการเติบโตของเศรษฐกิจ และความเชื่อมโยงเส้นทางคมนาคมระหว่างประเทศทั้งทางบกและทางอากาศในภูมิภาคเดียวกันที่เพิ่มความสะดวกต่อการเดินทางท่องเที่ยว

- นักท่องเที่ยวไทยมีแนวโน้มเพิ่มขึ้นต่อเนื่อง อานิสงส์จาก 1) ราคาน้ำมันที่ยังอยู่ในระดับต่ำ 2) มาตรการกระตุ้นการท่องเที่ยวจากภาครัฐที่คาดว่าจะมีต่อเนื่อง โดยเฉพาะมาตรการลดหย่อนภาษีที่เกี่ยวเนื่องกับการท่องเที่ยว และ 3) การพัฒนาโครงสร้างพื้นฐานที่มีส่วนช่วยส่งเสริมการท่องเที่ยว โดยเฉพาะการปรับปรุง/ขยายสนามบิน รวมถึงนโยบายทางการที่จะพัฒนาสนามบินในจังหวัดท่องเที่ยวเมืองรองในบริเวณภาคใต้ตอนกลาง ภาคตะวันออกเฉียงเหนือ และภาคเหนือตอนใต้ นอกจากนี้ การขยายเส้นทางคมนาคมทั้งทางรถไฟและมอเตอร์เวย์ คาดว่าจะทำให้การท่องเที่ยวกระจายไปสู่เมืองรองมากขึ้น และ 4) การเพิ่มเที่ยวบิน/เส้นทางบินใหม่ๆ ของสายการบินต้นทุนต่ำ

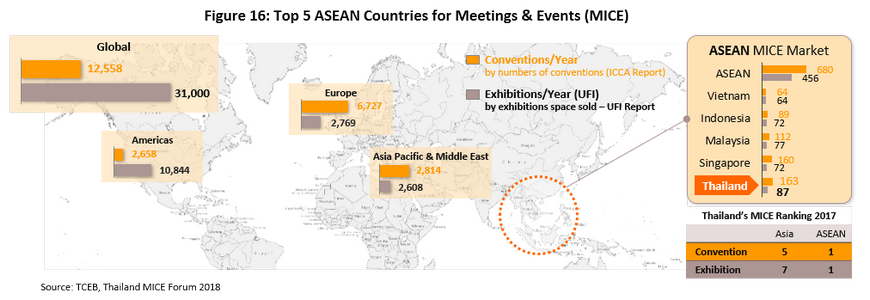

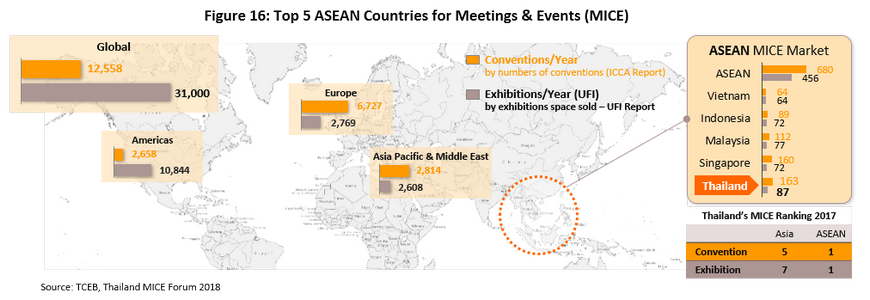

- นักท่องเที่ยวกลุ่ม MICE[5] (Meetings, Incentives, Conventions and Exhibitions) ทวีความสำคัญต่อธุรกิจโรงแรมมากขึ้น โดยนักท่องเที่ยวกลุ่มนี้มีการเติบโตอย่างต่อเนื่อง ล่าสุดไตรมาส 1 ปี 2562 ไทยมีนักท่องเที่ยวกลุ่มไมซ์ทั้งคนไทยและต่างชาติรวมกันกว่า 8.1 ล้านคน (+2.9% YoY) จำแนกเป็นคนไทย 7.8 ล้านคน ต่างชาติ 3.5 แสนคน สร้างรายได้ 5.5 หมื่นล้านบาท (+6.3% YoY) และปัจจุบันไทยเป็น MICE Destination อันดับ 1 ในภูมิภาคอาเซียน (ภาพที่ 16) ด้านการจัดประชุมและนิทรรศการ (Convention & Exhibition) ดังนั้น โรงแรมที่รับนักท่องเที่ยวกลุ่ม MICE จึงมีรายได้จากค่าห้องพัก การเช่าห้องประชุม ตลอดจนค่าอาหารและเครื่องดื่มจากการจัดเลี้ยงเพิ่มขึ้นเมื่อเทียบกับนักท่องเที่ยวทั่วไป จึงเป็นแหล่งรายได้สำคัญของธุรกิจโรงแรมโดยเฉพาะโรงแรมระดับ 4-5 ดาว เนื่องจากนักท่องเที่ยวกลุ่มนี้ (โดยเฉพาะนักท่องเที่ยวต่างชาติ) ต้องการสินค้าและบริการที่มีคุณภาพสูงกว่านักท่องเที่ยวทั่วไป จึงมีการใช้จ่ายสูงตามไปด้วย ทั้งนี้ในปีงบประมาณ 2562 คาดไทยจะมีรายได้จากนักท่องเที่ยวกลุ่มไมซ์ทั้งไทยและต่างชาติรวม 2.2 แสนล้านบาท เพิ่มขึ้น 4.0%YoY

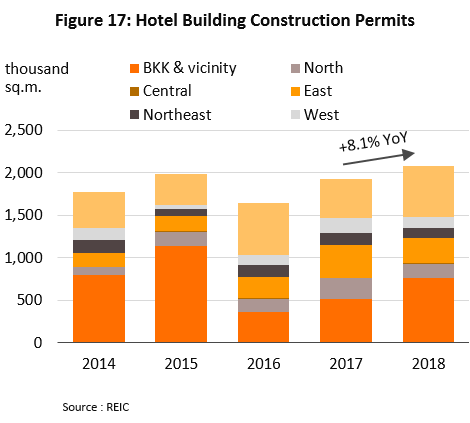

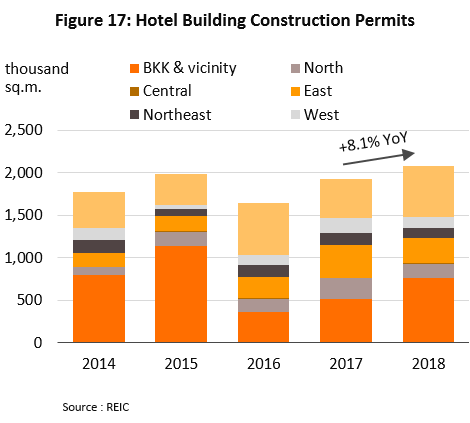

ด้านจำนวนห้องพักมีแนวโน้มเพิ่มขึ้นต่อเนื่อง โดยพื้นที่ขออนุญาตก่อสร้างโรงแรมในปี 2561 (สะท้อนจำนวนห้องพักที่จะเข้าตลาดในอีก 1-2 ปีข้างหน้า)

อยู่ที่ 2.0 ล้านตร.ม. เพิ่มขึ้น 8.1% YoY (ภาพที่ 17) ทั้งนี้

กรุงเทพฯ และปริมณฑลมีพื้นที่ขออนุญาตก่อสร้างโรงแรมมากที่สุดคิดเป็นสัดส่วน 37% ของพื้นที่ขออนุญาตก่อสร้างโรงแรมทั่วประเทศ เพิ่มขึ้น 46.0% YoY สะท้อนศักยภาพด้านการท่องเที่ยวของพื้นที่ยังมีอยู่มาก รองลงมา คือ ภาคใต้ (สัดส่วน 29%) เพิ่มขึ้น 33% YoY โดยภูเก็ตยังคงเป็นที่สนใจของนักลงทุนมากเป็นอันดับ 1 ในภาคนี้ (สัดส่วน 77% ของพื้นที่ขออนุญาตก่อสร้างโรงแรมในภาคใต้) เนื่องจากนักลงทุนยังมีความเชื่อมั่นในศักยภาพด้านการท่องเที่ยวของภูเก็ตที่จะยังสามารถดึงดูดนักท่องเที่ยวได้อย่างต่อเนื่องโดยเฉพาะนักท่องเที่ยวต่างชาติจากตลาดใหม่ๆ (นอกเหนือจากจีน) ส่วนภาคตะวันออก (สัดส่วน 14%) นำโดยชลบุรี (65% ของพื้นที่ขออนุญาตก่อสร้างโรงแรมในภาคตะวันออก) ขับเคลื่อนโดยพัทยาซึ่งยังเป็น Tourist destinations ระดับโลกที่สามารถดึงดูดโครงการก่อสร้างโรงแรมใหม่ๆ อย่างไรก็ตาม พื้นที่ขออนุญาตก่อสร้างโรงแรมในชลบุรีปี 2561 มีจำนวน 1.9 แสน ตร.ม. หดตัวถึง 40% YoY ส่วนหนึ่งเป็นผลจากมีการขออนุญาตก่อสร้างไปมากแล้วเมื่อปี 2560 (3.2 แสน ตร.ม.) กอปรกับพื้นที่ศักยภาพโดยเฉพาะบริเวณติดชายหาดราคาปรับสูงขึ้นมากและหายาก ส่งผลให้การลงทุนในธุรกิจโรงแรมมีการขยายออกไปยังพื้นที่ใกล้เคียงมากขึ้น อาทิ ระยอง มีพื้นที่ขออนุญาตก่อสร้างเพิ่มขึ้นมากกว่า 200% เพื่อรองรับอุปสงค์จากภาคท่องเที่ยวและอุตสาหกรรมที่คาดว่าจะเพิ่มขึ้นหลังโครงการ EEC ดำเนินการแล้วเสร็จ

สำหรับรูปแบบการลงทุนส่วนใหญ่จะเป็นการขยายจำนวนโรงแรมระดับกลาง (3-4 ดาว) และโรงแรมราคาประหยัด (Budget Hotel) ของผู้ประกอบการรายใหญ่ในพื้นที่ศูนย์กลางภูมิภาค แหล่งท่องเที่ยว และเมืองชายแดนซึ่งได้รับประโยชน์จากความเชื่อมโยงทางเศรษฐกิจกับประเทศเพื่อนบ้าน อาทิ แบรนด์ Hop Inn (บมจ.เอราวัณ กรุ๊ป) แบรนด์ Fortune D (บมจ. ซี.พี. แลนด์)

และ แบรนด์ Cosi (บมจ. โรงแรมเซ็นทรัลพลาซ่า) เป็นต้น ขณะที่โรงแรมระดับ 5 ดาวยังมีการลงทุนต่อเนื่องในจังหวัดท่องเที่ยวหลักทั้งจากเครือโรงแรมไทยและต่างชาติ (ตารางที่ 7)

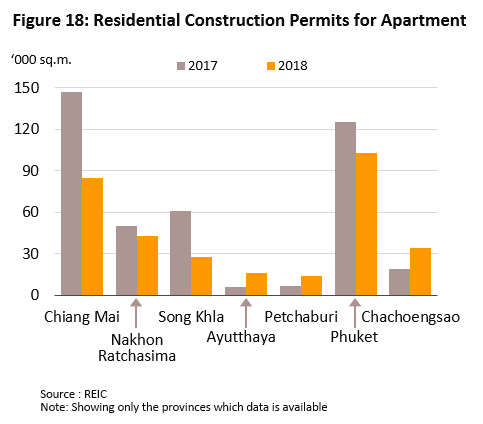

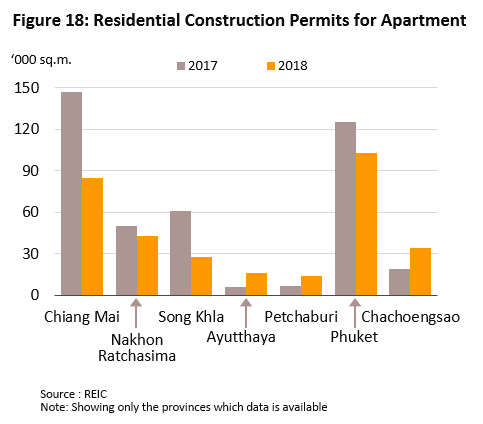

การแข่งขันในธุรกิจโรงแรมมีแนวโน้มรุนแรงขึ้นจาก 1) คู่แข่งในกลุ่มธุรกิจเดียวกัน เนื่องจากผู้ประกอบการโรงแรมยังคงขยายการลงทุนโรงแรมในพื้นที่ท่องเที่ยวหลักและเมืองศูนย์กลางของภูมิภาคอย่างต่อเนื่องทั้งการลงทุนเองและการรับบริหาร (ส่วนใหญ่เป็นรายใหญ่ที่มีเครือข่ายหรือเชนโรงแรม) 2) การแข่งขันจากสินค้าทดแทน อาทิ อพาร์ตเมนต์ เซอร์วิส อพาร์ตเมนต์ และคอนโดมิเนียม ที่มีการเติบโตต่อเนื่อง (ภาพที่ 18) ซึ่งที่ผ่านมา ภาครัฐทยอยผ่อนปรน/ปรับปรุงกฎระเบียบเพื่อจูงใจให้ผู้ประกอบการสินค้าทดแทน และโรงแรมที่ไม่มีใบอนุญาตประกอบธุรกิจให้จดทะเบียนอย่างถูกต้องตามกฎหมาย แต่ในทางปฏิบัติยังมีสถานพักแรมจำนวนมากที่เปิดให้บริการอย่างไม่ถูกต้อง อาจสร้างแรงกดดันต่อรายได้ของธุรกิจโรงแรมโดยเฉพาะกลุ่ม SMEs เนื่องจากต้องใช้กลยุทธ์ด้านราคาดึงดูดลูกค้า

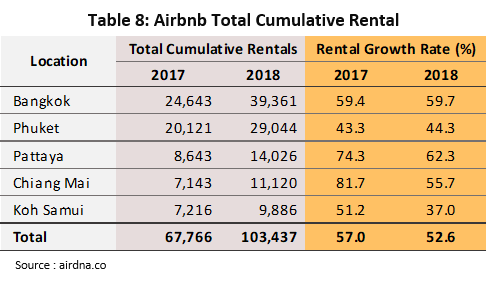

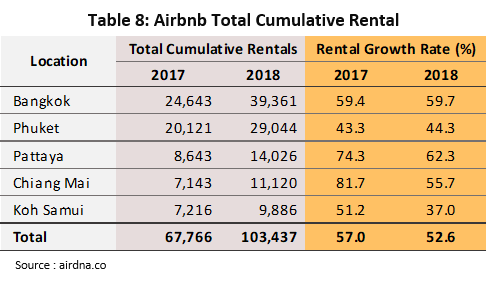

นอกจากนี้กระแสเศรษฐกิจแบบแบ่งปัน (Sharing Economy) ยังส่ง ผลให้เกิดสถานพักแรมที่จองผ่าน Booking Platform (ตัวกลางสำหรับผู้ให้เช่าและผู้เช่า) เช่น Airbnb ซึ่งราคาต่ำกว่าโรงแรมและมีหลากหลายรูปแบบให้เลือก ตั้งแต่บ้านเดี่ยวแบ่งให้เช่าบางห้องและทั้งหลัง จนถึงคอนโดมิเนียม ซึ่งอัตราการเช่าผ่าน Booking Platform ในพื้นที่ท่องเที่ยวหลักและพื้นที่ท่องเที่ยวสำคัญอื่นๆ ของไทยขยายตัวสูง (ตารางที่ 8) ทั้งนี้ แม้จะมีปริมาณไม่มากในปัจจุบัน (ประมาณ 10% ของจำนวนห้องพักในโรงแรมและรีสอร์ทใน 5 แหล่งท่องเที่ยวหลัก ได้แก่ กรุงเทพฯ พัทยา ภูเก็ต เกาะสมุย และเชียงใหม่ (ข้อมูลจากกรมการท่องเที่ยว, Colliers International และ Airdna, กันยายน 2559) และยังไม่ส่งผลกระทบต่อธุรกิจโรงแรมเท่าใดนัก แต่ในอนาคตอาจกดดันรายได้และผลกำไรของธุรกิจโรงแรมที่เน้นลูกค้ากลุ่มเดียวกัน

มุมมองวิจัยกรุงศรี:

คาดธุรกิจโรงแรมในพื้นที่ท่องเที่ยวหลักยังมีแนวโน้มเติบโตในปี 2562-2564 แรงหนุนหลักจากจำนวนนักท่องเที่ยวไทยและต่างชาติที่มีทิศทางเพิ่มขึ้นตามภาคท่องเที่ยว โดยผู้ประกอบการรายใหญ่ยังสามารถรับรู้รายได้ต่อเนื่อง ขณะที่ผู้ประกอบการ SMEs ยังเผชิญกับการแข่งขันรุนแรง

โรงแรมในจังหวัดท่องเที่ยวหลัก ได้แก่ กรุงเทพฯ พัทยา และภูเก็ต: คาดว่าธุรกิจยังมีโอกาสในการทำกำไรได้ดีต่อเนื่องโดยอัตราเข้าพักเฉลี่ยยังอยู่ในระดับค่อนข้างสูง 75-80% ทั้งนี้ ผู้ประกอบการรายใหญ่ (ทั้งเครือโรงแรมไทยและต่างชาติ) และรายย่อยยังคงขยายการลงทุนในโรงแรมทุกระดับเพื่อรองรับนักท่องเที่ยวที่คาดว่าจะยังเติบโตต่อเนื่อง

โรงแรมในจังหวัดศูนย์กลางความเจริญของภูมิภาคและแหล่งท่องเที่ยวสำคัญ (ได้แก่ เชียงใหม่ เชียงราย พิษณุโลก กาญจนบุรี ชลบุรี ระยอง ฉะเชิงเทรา นครราชสีมา ขอนแก่น อุดรธานี อุบลราชธานี เพชรบุรี ประจวบคีรีขันธ์ สงขลา กระบี่ พังงา และสุราษฎร์ธานี (เกาะสมุย)) ซึ่งส่วนใหญ่ยังเน้นกลุ่มนักท่องเที่ยวคนไทย: โอกาสในการทำกำไรของธุรกิจยังใกล้เคียงกับช่วงที่ผ่านมา ทั้งนี้คาดว่าพื้นที่ดังกล่าวจะได้รับอานิสงส์จาก 1) กิจกรรมทางเศรษฐกิจระหว่างพื้นที่ในภูมิภาคที่มีการเชื่อมโยงกันมากขึ้น 2) การขยาย/พัฒนาพื้นที่ใหม่ๆ ซึ่งจะหนุนการท่องเที่ยวเชิงธุรกิจ และกระตุ้นการลงทุนโรงแรมในพื้นที่นี้ และ 3) การพัฒนาโครงสร้างพื้นฐานภาครัฐที่จะอำนวยความสะดวกต่อการเดินทางระหว่างภูมิภาค (อาทิ โครงการทางหลวงพิเศษระหว่างเมือง (มอเตอร์เวย์) และการขยายสนามบินในจังหวัดต่างๆ) จะช่วยกระจายแหล่งท่องเที่ยวไปยังพื้นที่ท่องเที่ยวสำคัญอื่นๆ และจังหวัดศูนย์กลางภูมิภาค ซึ่งโดยมากมักพึ่งพานักท่องเที่ยวไทยในสัดส่วนสูงกว่านักท่องเที่ยวต่างชาติ จึงคาดว่าอัตราเข้าพักจะอยู่ที่ 67-70%

โรงแรมในจังหวัดทั่วไป: ผลประกอบการมีแนวโน้มชะลอตัว เนื่องจากปัญหาห้องพักที่มีจำนวนมาก ซึ่งส่วนใหญ่เป็นของผู้ประกอบการ SMEs ประกอบกับกลุ่มลูกค้ามักเพียงเดินทางมาเพื่อติดต่อธุรกิจ หรือพักเพื่อผ่านไปท่องเที่ยว/ทำธุระในจังหวัดอื่น ทำให้ระยะเวลาเข้าพักสั้น มีการใช้จ่ายหรือการใช้บริการในโรงแรมค่อนข้างน้อย ทำให้อัตราการเข้าพักของโรงแรมในพื้นที่ดังกล่าวอยู่ในระดับต่ำ

ธุรกิจโรงแรมทุกพื้นที่ยังคงแข่งขันรุนแรง จากจำนวนห้องพักที่เพิ่มขึ้นต่อเนื่องทั้งจากธุรกิจเดียวกันและสินค้าทดแทน ส่งผลให้การปรับราคาห้องพักทำได้ค่อนข้างจำกัด แต่พื้นที่ท่องเที่ยวหลัก (กรุงเทพฯ พัทยา และภูเก็ต) และจังหวัดศูนย์กลางเจริญภูมิภาค/แหล่งท่องเที่ยวสำคัญ มีความได้เปรียบด้านศักยภาพทางการท่องเที่ยวและดีมานด์ที่มากกว่าโรงแรมในจังหวัดทั่วไป ทำให้อัตราเข้าพักอยู่ในระดับสูงกว่าโรงแรมในพื้นที่ดังกล่าว

[1] ทางการจีนอนุญาตให้ชาวจีนเดินทางไปฮ่องกงและมาเก๊า เพื่อไปเยี่ยมญาติได้ครั้งแรกในเดือนพฤศจิกายน 2526 และขยายจำนวนเรื่อยมาเป็น 140 ประเทศในเดือนเมษายน และหลังจากจีนเข้าไปเป็นสมาชิก WTO ในปี 2544 ทำให้จีนต้องปฏิบัติตามข้อผูกพันด้านต่างๆ รวมทั้งการท่องเที่ยว ทำให้ชาวจีนเดินทางออกประเทศได้มากขึ้น (ธนาคารแห่งประเทศไทย, มิถุนายน 2557)

[2] อัตราเข้าพักเฉลี่ยที่ทำให้ผู้ประกอบการพึงพอใจอยู่ที่ระดับ 65-70% (จากการสัมภาษณ์ผู้ประกอบการโรงแรมและการประมวลผลข้อมูลของธนาคารแห่งประเทศไทย)

[3] มาตรการยกเว้นค่าธรรมเนียมวีซ่าที่ด่านสนามบิน(Visa on Arrival) มีผล 15 พ.ย. 61- 31 ต.ค. 62 แก่นักท่องเที่ยวจาก 21 ประเทศ ประกอบด้วย 1) อันดอร์รา 2) บัลกาเรีย 3) ภูฏาน 4) จีน 5) ไซปรัส 6) เอธิโอเปีย 7) ฟิจิ 8) อินเดีย 9) คาซัคสถาน 10) ลัตเวีย 11) ลิธัวเนีย 12) มัลดีฟส์ 13) มอลตา 14) เมอริเชียส 15) ปาปัวนิวกินี 16) โรมาเนีย 17) ซาน มาริโน 18) ซาอุดิอาระเบีย 19) ไต้หวัน 20) ยูเครน 21) อุซเบกิสถาน

[4] เมืองรอง ประกอบด้วย

– ภาคเหนือ 16 จังหวัด ได้แก่ กำแพงเพชร เชียงราย ตาก นครสวรรค์ น่าน พะเยา พิจิตร พิษณุโลก เพชรบูรณ์ แพร่ แม่ฮ่องสอน ลำปาง ลำพูน สุโขทัย อุตรดิตถ์ อุทัยธานี

– ภาคตะวันออกเฉียงเหนือ 18 จังหวัด ได้แก่ กาฬสินธุ์ ชัยภูมิ นครพนม บึงกาฬ บุรีรัมย์ มหาสารคาม มุกดาหาร ยโสธร ร้อยเอ็ด เลย ศรีสะเกษ สกลนคร สุรินทร์ หนองคาย หนองบัวลำภู อำนาจเจริญ อุดรธานี อุบลราชธานี

– ภาคตะวันออก 5 จังหวัด ได้แก่ จันทบุรี ตราด นครนายก ปราจีนบุรี สระแก้ว

– ภาคกลาง 7 จังหวัด ได้แก่ ชัยนาท ราชบุรี ลพบุรี สมุทรสงคราม สิงห์บุรี สุพรรณบุรี อ่างทอง

– ภาคใต้ 9 จังหวัด ได้แก่ ชุมพร ตรัง นครศรีธรรมราช นราธิวาส ปัตตานี พัทลุง ยะลา ระนอง สตูล

[5] จำนวนนักท่องเที่ยว MICE ต่างชาติ คิดเป็นสัดส่วนประมาณ 3% ของนักท่องเที่ยวต่างชาติทั้งหมดของไทย ขณะที่รายได้จากนักท่องเที่ยว MICE คิดเป็นสัดส่วน 7% ของรายได้จากนักท่องเที่ยวต่างชาติทั้งหมด

-(1).webp?ext=.webp)